- Возврат процентов по ипотеке в 2022- 2025 году — налоговый вычет

- Основные изменения в правилах налогового вычета

- Кто имеет право на налоговый вычет

- Сумма налогового вычета по ипотеке Сумма налогового вычета по ипотеке – это финансовый бонус, предоставляемый государством владельцам жилой недвижимости. Владельцы ипотеки имеют возможность получить часть уплаченных процентов по кредиту в качестве налоговых вычетов. Сумма налогового вычета рассчитывается на основе процентных платежей, котоые внесены по ипотеке за отчетный налоговый период. Общая сумма вычета зависит от ставки налога на доходы физических лиц и предельной суммы вычета, установленной налоговым законодательством. В случае ипотеки, которая была оформлена в рамках программы «Семья», размер налогового вычета может быть значительным. Владельцы жилья в таких семьях имеют право на получение преимущественных условий по выплате и налоговых вычетов на сумму до 3 миллионов рублей. В целом, сумма налогового вычета по ипотеке помогает уменьшить финансовую нагрузку на собственников квартиры или дома и стимулирует приобретение жилья. Это важное преимущество, которое позволяет снизить расходы и получить дополнительные средства на другие нужды. Процедура получения налогового вычета Для получения налогового вычета по ипотеке необходимо выполнить несколько шагов. 1. Соберите необходимые документы. Для этого вам понадобятся копии договора на покупку или строительство недвижимости, договора ипотеки, справка о заработной плате, платежные документы, подтверждающие факт исполнения обязательств по ипотеке, а также другие документы, указанные в законе. 2. Ознакомьтесь с требованиями закона. В зависимости от суммы ипотеки, срока, ставок и других параметров, возможные налоговые вычеты могут различаться. Проверьте показатели, чтобы убедиться, что вы соответствуете всем требованиям. 3. Заполните декларацию. Вам необходимо указать в декларации все данные, касающиеся ипотеки и налоговых вычетов, а также предоставить все необходимые документы. 4. Подайте декларацию в налоговую службу. Декларацию можно подать онлайн или лично в офисе налоговой службы. Убедитесь, что все документы заполнены правильно и приложены в правильном порядке. 5. Ожидайте решение налоговой службы. После подачи декларации налоговая служба проведет проверку и примет решение о предоставлении налогового вычета. Обычно это занимает несколько недель. 6. Получите возврат налога или налоговый вычет. После положительного решения налоговой службы вам будет выплачен возврат налога или вычет, который может быть зачтен в следующем налоговом периоде. Сроки и условия возврата процентов по ипотеке Возврат процентов по ипотеке — это важный аспект для многих российских граждан, которые приобрели недвижимость при помощи ипотеки. Чтобы получить налоговый вычет, необходимо соблюдать определенные условия и учитывать сроки. Сроки возврата процентов по ипотеке зависят от вида налогового вычета, который можно получить. Обычно граждане имеют право на два вида вычета: по основному ипотечному кредиту и по дополнительным платежам, связанным с приобретением или строительством недвижимости. Условия возврата процентов по основному кредиту предусматривают возможность вычета в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Для получения такого вида вычета необходимо, чтобы кредитор был уведомлен о возможности получения вычета и предоставил соответствующий документ. Условия возврата процентов по дополнительным платежам также предусматривают вычет в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Однако, для получения этого вида вычета необходимо предоставить документы, подтверждающие дополнительные платежи, а также заключить соответствующее соглашение с кредитором. В целом, чтобы получить возврат процентов по ипотеке, необходимо соблюдать все условия и сроки, предусмотренные законодательством. Налоговый вычет по ипотеке может значительно снизить ежегодные налоговые обязательства граждан, поэтому важно быть внимательным к деталям и получить все необходимые документы для успешного возврата процентов по ипотеке. Последствия неправильного оформления налогового вычета Неправильное оформление налогового вычета по ипотеке может привести к серьезным последствиям для заемщика. Одной из наиболее распространенных ошибок является неверное указание суммы кредита или процентной ставки, что может привести к переплате или потере выгоды, которую предоставляет государство. В дополнение к этому, заемщик может столкнуться с проблемами при возникновении необходимости предоставить документы об уплаченных процентах по ипотеке. Неправильно заполненные декларации и недостаточное доказательство платежей могут стать причиной отказа в налоговом вычете и привести к лишним финансовым затратам. Еще одним фактором, который влияет на правильность оформления налогового вычета, является срок окончания рассмотрения заявки. Если декларация была подана после установленного срока или заполнена существенными опечатками, то заемщик рискует не получить налоговый вычет вовсе. Для избежания неприятных последствий неправильного оформления налогового вычета по ипотеке рекомендуется обратиться за консультацией к налоговому специалисту. Он поможет правильно заполнить декларацию, подготовить необходимые документы и оценить возможные риски. Также следует следить за сроками подачи декларации и не допускать опечаток при заполнении формы. В целом, неправильное оформление налогового вычета по ипотеке может привести к лишним финансовым затратам, потере выгоды и дополнительным хлопотам с документами. Поэтому важно внимательно отнестись к процессу оформления декларации и обратиться за помощью к специалисту, чтобы избежать негативных последствий. Альтернативные способы компенсации процентов по ипотеке Кроме налогового вычета, существуют и другие альтернативные способы компенсации процентов по ипотеке. Один из них — государственные программы поддержки, которые направлены на снижение стоимости жилья и снижение процентных ставок по ипотеке. Еще одним способом компенсации может быть использование субсидий и компенсаций от государства. В некоторых случаях государство может предоставлять субсидии на оплату процентов по ипотеке, особенно для молодых семей или семей с детьми. Также, при выборе банка для оформления ипотеки, можно обратить внимание на программы льготного кредитования. Некоторые банки предлагают своим клиентам скидки на процентные ставки или другие бонусы при оформлении ипотеки. Для тех, кто не может получить налоговый вычет или не хочет связываться с государственными программами, существуют также возможности для самостоятельной компенсации процентов по ипотеке. Например, можно рассмотреть вариант досрочного погашения кредита, что позволит уменьшить сумму процентов, которые придется выплатить. Также можно применить стратегию дополнительных платежей, чтобы ускорить выплаты по кредиту и сэкономить на процентах. Итак, налоговый вычет — не единственный способ компенсации процентов по ипотеке. Существуют различные государственные программы поддержки, субсидии и скидки от банков, а также возможности для самостоятельной компенсации путем досрочного погашения и дополнительных платежей. Выбор наиболее выгодного способа зависит от индивидуальных условий и потребностей каждого заемщика. Перспективы изменений в налоговом законодательстве В налоговом законодательстве предполагаются изменения, касающиеся возврата процентов по ипотеке в 2022-2023 годах. Планируется внесение новых правил, которые могут повлиять на возможность получения налогового вычета при погашении ипотечного кредита. Одним из возможных изменений является увеличение суммы налогового вычета для граждан, получающих заработную плату выше определенного порога. Это даст возможность получить больший возврат процентов по ипотеке и стимулировать дальнейшее развитие рынка недвижимости. Также планируется изменение условий получения налогового вычета для владельцев вторичного жилья. Возможно, будет введено ограничение на получение вычета только для первого жилищного кредита, что может повлиять на решение граждан при покупке недвижимости и возврате процентов по ипотеке. Важным аспектом изменений в налоговом законодательстве является учет инфляции при определении суммы налогового вычета. Планируется установить механизм, который будет позволять корректировать размер вычета в соответствии с ростом цен на жилье и процентными ставками по ипотечным кредитам.

- Сумма налогового вычета по ипотеке – это финансовый бонус, предоставляемый государством владельцам жилой недвижимости. Владельцы ипотеки имеют возможность получить часть уплаченных процентов по кредиту в качестве налоговых вычетов. Сумма налогового вычета рассчитывается на основе процентных платежей, котоые внесены по ипотеке за отчетный налоговый период. Общая сумма вычета зависит от ставки налога на доходы физических лиц и предельной суммы вычета, установленной налоговым законодательством. В случае ипотеки, которая была оформлена в рамках программы «Семья», размер налогового вычета может быть значительным. Владельцы жилья в таких семьях имеют право на получение преимущественных условий по выплате и налоговых вычетов на сумму до 3 миллионов рублей. В целом, сумма налогового вычета по ипотеке помогает уменьшить финансовую нагрузку на собственников квартиры или дома и стимулирует приобретение жилья. Это важное преимущество, которое позволяет снизить расходы и получить дополнительные средства на другие нужды. Процедура получения налогового вычета Для получения налогового вычета по ипотеке необходимо выполнить несколько шагов. 1. Соберите необходимые документы. Для этого вам понадобятся копии договора на покупку или строительство недвижимости, договора ипотеки, справка о заработной плате, платежные документы, подтверждающие факт исполнения обязательств по ипотеке, а также другие документы, указанные в законе. 2. Ознакомьтесь с требованиями закона. В зависимости от суммы ипотеки, срока, ставок и других параметров, возможные налоговые вычеты могут различаться. Проверьте показатели, чтобы убедиться, что вы соответствуете всем требованиям. 3. Заполните декларацию. Вам необходимо указать в декларации все данные, касающиеся ипотеки и налоговых вычетов, а также предоставить все необходимые документы. 4. Подайте декларацию в налоговую службу. Декларацию можно подать онлайн или лично в офисе налоговой службы. Убедитесь, что все документы заполнены правильно и приложены в правильном порядке. 5. Ожидайте решение налоговой службы. После подачи декларации налоговая служба проведет проверку и примет решение о предоставлении налогового вычета. Обычно это занимает несколько недель. 6. Получите возврат налога или налоговый вычет. После положительного решения налоговой службы вам будет выплачен возврат налога или вычет, который может быть зачтен в следующем налоговом периоде. Сроки и условия возврата процентов по ипотеке Возврат процентов по ипотеке — это важный аспект для многих российских граждан, которые приобрели недвижимость при помощи ипотеки. Чтобы получить налоговый вычет, необходимо соблюдать определенные условия и учитывать сроки. Сроки возврата процентов по ипотеке зависят от вида налогового вычета, который можно получить. Обычно граждане имеют право на два вида вычета: по основному ипотечному кредиту и по дополнительным платежам, связанным с приобретением или строительством недвижимости. Условия возврата процентов по основному кредиту предусматривают возможность вычета в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Для получения такого вида вычета необходимо, чтобы кредитор был уведомлен о возможности получения вычета и предоставил соответствующий документ. Условия возврата процентов по дополнительным платежам также предусматривают вычет в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Однако, для получения этого вида вычета необходимо предоставить документы, подтверждающие дополнительные платежи, а также заключить соответствующее соглашение с кредитором. В целом, чтобы получить возврат процентов по ипотеке, необходимо соблюдать все условия и сроки, предусмотренные законодательством. Налоговый вычет по ипотеке может значительно снизить ежегодные налоговые обязательства граждан, поэтому важно быть внимательным к деталям и получить все необходимые документы для успешного возврата процентов по ипотеке. Последствия неправильного оформления налогового вычета Неправильное оформление налогового вычета по ипотеке может привести к серьезным последствиям для заемщика. Одной из наиболее распространенных ошибок является неверное указание суммы кредита или процентной ставки, что может привести к переплате или потере выгоды, которую предоставляет государство. В дополнение к этому, заемщик может столкнуться с проблемами при возникновении необходимости предоставить документы об уплаченных процентах по ипотеке. Неправильно заполненные декларации и недостаточное доказательство платежей могут стать причиной отказа в налоговом вычете и привести к лишним финансовым затратам. Еще одним фактором, который влияет на правильность оформления налогового вычета, является срок окончания рассмотрения заявки. Если декларация была подана после установленного срока или заполнена существенными опечатками, то заемщик рискует не получить налоговый вычет вовсе. Для избежания неприятных последствий неправильного оформления налогового вычета по ипотеке рекомендуется обратиться за консультацией к налоговому специалисту. Он поможет правильно заполнить декларацию, подготовить необходимые документы и оценить возможные риски. Также следует следить за сроками подачи декларации и не допускать опечаток при заполнении формы. В целом, неправильное оформление налогового вычета по ипотеке может привести к лишним финансовым затратам, потере выгоды и дополнительным хлопотам с документами. Поэтому важно внимательно отнестись к процессу оформления декларации и обратиться за помощью к специалисту, чтобы избежать негативных последствий. Альтернативные способы компенсации процентов по ипотеке Кроме налогового вычета, существуют и другие альтернативные способы компенсации процентов по ипотеке. Один из них — государственные программы поддержки, которые направлены на снижение стоимости жилья и снижение процентных ставок по ипотеке. Еще одним способом компенсации может быть использование субсидий и компенсаций от государства. В некоторых случаях государство может предоставлять субсидии на оплату процентов по ипотеке, особенно для молодых семей или семей с детьми. Также, при выборе банка для оформления ипотеки, можно обратить внимание на программы льготного кредитования. Некоторые банки предлагают своим клиентам скидки на процентные ставки или другие бонусы при оформлении ипотеки. Для тех, кто не может получить налоговый вычет или не хочет связываться с государственными программами, существуют также возможности для самостоятельной компенсации процентов по ипотеке. Например, можно рассмотреть вариант досрочного погашения кредита, что позволит уменьшить сумму процентов, которые придется выплатить. Также можно применить стратегию дополнительных платежей, чтобы ускорить выплаты по кредиту и сэкономить на процентах. Итак, налоговый вычет — не единственный способ компенсации процентов по ипотеке. Существуют различные государственные программы поддержки, субсидии и скидки от банков, а также возможности для самостоятельной компенсации путем досрочного погашения и дополнительных платежей. Выбор наиболее выгодного способа зависит от индивидуальных условий и потребностей каждого заемщика. Перспективы изменений в налоговом законодательстве В налоговом законодательстве предполагаются изменения, касающиеся возврата процентов по ипотеке в 2022-2023 годах. Планируется внесение новых правил, которые могут повлиять на возможность получения налогового вычета при погашении ипотечного кредита. Одним из возможных изменений является увеличение суммы налогового вычета для граждан, получающих заработную плату выше определенного порога. Это даст возможность получить больший возврат процентов по ипотеке и стимулировать дальнейшее развитие рынка недвижимости. Также планируется изменение условий получения налогового вычета для владельцев вторичного жилья. Возможно, будет введено ограничение на получение вычета только для первого жилищного кредита, что может повлиять на решение граждан при покупке недвижимости и возврате процентов по ипотеке. Важным аспектом изменений в налоговом законодательстве является учет инфляции при определении суммы налогового вычета. Планируется установить механизм, который будет позволять корректировать размер вычета в соответствии с ростом цен на жилье и процентными ставками по ипотечным кредитам.

- Процедура получения налогового вычета

- Сроки и условия возврата процентов по ипотеке

- Последствия неправильного оформления налогового вычета

- Альтернативные способы компенсации процентов по ипотеке

- Перспективы изменений в налоговом законодательстве

В настоящее время ипотечные кредиты являются одним из наиболее востребованных инструментов для приобретения жилья. Они позволяют людям реализовать мечту о своем собственном жилье, однако такие кредиты также сопровождаются значительными затратами на проценты.

Один из способов снизить стоимость ипотеки — это возврат процентов по ипотечному кредиту через налоговый вычет. Это значит, что граждане могут получить обратно часть уплаченных процентов в виде налогового вычета. Данный механизм является эффективным способом сэкономить деньги и уменьшить финансовую нагрузку при погашении ипотечного кредита.

Возврат процентов по ипотеке доступен гражданам, получившим ипотечный кредит на приобретение, строительство или ремонт жилья. Сумма, которую можно вернуть через налоговый вычет, определяется в зависимости от максимального размера вычета, утвержденного законодательством. В 2022 году максимальный размер вычета составляет 3 миллиона рублей, а в 2025 году предполагается его увеличение до 4 миллионов рублей.

Возврат процентов по ипотеке через налоговый вычет предоставляется на основании документов, подтверждающих платежи по кредиту. Граждане должны вовремя подавать заявление в налоговую службу и предоставлять необходимые документы для получения вычета. Этот механизм является прозрачным и адекватным способом, позволяющим гражданам получить часть потраченных денег обратно от государства.

Возврат процентов по ипотеке в 2022- 2025 году — налоговый вычет

Возврат процентов по ипотеке в 2022-2023 году является важной темой для многих людей. Налоговый вычет на проценты по ипотеке позволяет снизить налогооблагаемую базу и уменьшить сумму налоговых платежей.

В соответствии с действующим законодательством, граждане имеют право на налоговый вычет, если они уплачивают проценты по ипотечному кредиту на приобретение или строительство жилого дома. Такой вычет можно получить как на первый, так и на последующие годы погашения кредита.

В 2022 году налоговый вычет составляет 390 000 рублей в год на одного заемщика. Для супругов, покупавших жилье в совместной собственности, вычет будет удваиваться.

С 2025 года величина налогового вычета будет увеличена до 650 000 рублей в год на одного заемщика. Также будет сохранено право на удвоенный вычет для супругов.

Важно отметить, что получить налоговый вычет на проценты по ипотеке можно только при условии, что заемщик регулярно уплачивает проценты по кредиту и предоставляет необходимые документы в налоговый орган.

Таким образом, возврат процентов по ипотеке в 2022-2023 году – это выгодная возможность уменьшить сумму налогооблагаемой базы и снизить налоговые платежи.

Основные изменения в правилах налогового вычета

1. Увеличение суммы налогового вычета

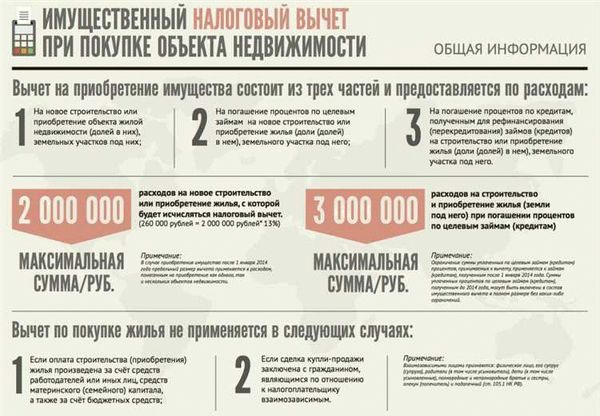

С 2022 года сумма налогового вычета, которую можно получить при погашении ипотечного кредита, будет увеличена. Теперь максимальная сумма налогового вычета составляет 3 миллиона рублей в год. Это означает, что заемщик может вернуть налогов regularly иея, уплаченный из своего дохода на погашение ипотеки.

2. Расширение категорий получателей вычета

С 2022 года право на налоговый вычет не только у заемщиков, но и у залогодателей, которые были указаны в ипотечном договоре. Это означает, что если вы выступаете в качестве залогодателя при получении ипотеки, вы также можете получить налоговый вычет при условии, что вы заплатили долю платежа.

3. Уточнение сроков предоставления вычета

В случае продажи недвижимости, на которую был получен налоговый вычет, необходимо вернуть полученные средства в бюджет. Срок возврата налоговых вычетов составляет 3 года с момента получения вычета. Это важно учесть при планировании продажи недвижимости, чтобы избежать непредвиденных финансовых потерь.

4. Появление новых ограничений

В новом порядке предусмотрено ограничение на использование налогового вычета в случае, если площадь ипотечного жилья превышает установленные нормы. Если общая площадь жилья превышает 80 квадратных метров, то налоговый вычет может быть предоставлен только в размере, соответствующем этой норме.

Кто имеет право на налоговый вычет

Возможность получения налогового вычета по ипотечному кредиту предоставляется гражданам Российской Федерации, которые приобрели жилую недвижимость на территории страны. Право на налоговый вычет имеют как физические лица, так и супруги, родители и дети граждан.

Налоговый вычет доступен только тем, кто является налоговым резидентом Российской Федерации. Также основное условие для получения вычета — наличие ипотечного кредита на приобретение или строительство недвижимости. Кредит должен быть получен в российских банках или организациях, проводящих кредитование в соответствии с российским законодательством.

Стандартный размер налогового вычета по ипотеке составляет 13% от суммы уплаченных процентов по кредиту за отчетный период. Для получения вычета необходимо предоставить банку или организации, выдавшей кредит, соответствующие документы: копию договора кредита, выписки из бухгалтерии о сумме уплаченных процентов.

- Необходимо учесть, что налоговый вычет доступен только при наличии расчетного счета в банке, заключении договора с налоговой инспекцией и представлении необходимых документов.

- В случае, если ипотечный кредит был получен на приобретение жилья в совместную собственность, налоговый вычет будет предоставляться пропорционально доле владения каждым из супругов.

- При возникновении факта расторжения брака в период использования налогового вычета, его отдельные части могут быть перенесены на одного из супругов в установленном порядке.

- Также имеется возможность передачи налогового вычета на родителей или детей гражданина, которые являютс

Сумма налогового вычета по ипотеке

Сумма налогового вычета по ипотеке – это финансовый бонус, предоставляемый государством владельцам жилой недвижимости. Владельцы ипотеки имеют возможность получить часть уплаченных процентов по кредиту в качестве налоговых вычетов.

Сумма налогового вычета рассчитывается на основе процентных платежей, котоые внесены по ипотеке за отчетный налоговый период. Общая сумма вычета зависит от ставки налога на доходы физических лиц и предельной суммы вычета, установленной налоговым законодательством.

В случае ипотеки, которая была оформлена в рамках программы «Семья», размер налогового вычета может быть значительным. Владельцы жилья в таких семьях имеют право на получение преимущественных условий по выплате и налоговых вычетов на сумму до 3 миллионов рублей.

В целом, сумма налогового вычета по ипотеке помогает уменьшить финансовую нагрузку на собственников квартиры или дома и стимулирует приобретение жилья. Это важное преимущество, которое позволяет снизить расходы и получить дополнительные средства на другие нужды.

Процедура получения налогового вычета

Для получения налогового вычета по ипотеке необходимо выполнить несколько шагов.

1. Соберите необходимые документы. Для этого вам понадобятся копии договора на покупку или строительство недвижимости, договора ипотеки, справка о заработной плате, платежные документы, подтверждающие факт исполнения обязательств по ипотеке, а также другие документы, указанные в законе.

2. Ознакомьтесь с требованиями закона. В зависимости от суммы ипотеки, срока, ставок и других параметров, возможные налоговые вычеты могут различаться. Проверьте показатели, чтобы убедиться, что вы соответствуете всем требованиям.

3. Заполните декларацию. Вам необходимо указать в декларации все данные, касающиеся ипотеки и налоговых вычетов, а также предоставить все необходимые документы.

4. Подайте декларацию в налоговую службу. Декларацию можно подать онлайн или лично в офисе налоговой службы. Убедитесь, что все документы заполнены правильно и приложены в правильном порядке.

5. Ожидайте решение налоговой службы. После подачи декларации налоговая служба проведет проверку и примет решение о предоставлении налогового вычета. Обычно это занимает несколько недель.

6. Получите возврат налога или налоговый вычет. После положительного решения налоговой службы вам будет выплачен возврат налога или вычет, который может быть зачтен в следующем налоговом периоде.

Сроки и условия возврата процентов по ипотеке

Возврат процентов по ипотеке — это важный аспект для многих российских граждан, которые приобрели недвижимость при помощи ипотеки. Чтобы получить налоговый вычет, необходимо соблюдать определенные условия и учитывать сроки.

Сроки возврата процентов по ипотеке зависят от вида налогового вычета, который можно получить. Обычно граждане имеют право на два вида вычета: по основному ипотечному кредиту и по дополнительным платежам, связанным с приобретением или строительством недвижимости.

Условия возврата процентов по основному кредиту предусматривают возможность вычета в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Для получения такого вида вычета необходимо, чтобы кредитор был уведомлен о возможности получения вычета и предоставил соответствующий документ.

Условия возврата процентов по дополнительным платежам также предусматривают вычет в размере не более 3 000 000 рублей или 240 000 рублей в год на протяжении пяти лет. Однако, для получения этого вида вычета необходимо предоставить документы, подтверждающие дополнительные платежи, а также заключить соответствующее соглашение с кредитором.

В целом, чтобы получить возврат процентов по ипотеке, необходимо соблюдать все условия и сроки, предусмотренные законодательством. Налоговый вычет по ипотеке может значительно снизить ежегодные налоговые обязательства граждан, поэтому важно быть внимательным к деталям и получить все необходимые документы для успешного возврата процентов по ипотеке.

Последствия неправильного оформления налогового вычета

Неправильное оформление налогового вычета по ипотеке может привести к серьезным последствиям для заемщика. Одной из наиболее распространенных ошибок является неверное указание суммы кредита или процентной ставки, что может привести к переплате или потере выгоды, которую предоставляет государство.

В дополнение к этому, заемщик может столкнуться с проблемами при возникновении необходимости предоставить документы об уплаченных процентах по ипотеке. Неправильно заполненные декларации и недостаточное доказательство платежей могут стать причиной отказа в налоговом вычете и привести к лишним финансовым затратам.

Еще одним фактором, который влияет на правильность оформления налогового вычета, является срок окончания рассмотрения заявки. Если декларация была подана после установленного срока или заполнена существенными опечатками, то заемщик рискует не получить налоговый вычет вовсе.

Для избежания неприятных последствий неправильного оформления налогового вычета по ипотеке рекомендуется обратиться за консультацией к налоговому специалисту. Он поможет правильно заполнить декларацию, подготовить необходимые документы и оценить возможные риски. Также следует следить за сроками подачи декларации и не допускать опечаток при заполнении формы.

В целом, неправильное оформление налогового вычета по ипотеке может привести к лишним финансовым затратам, потере выгоды и дополнительным хлопотам с документами. Поэтому важно внимательно отнестись к процессу оформления декларации и обратиться за помощью к специалисту, чтобы избежать негативных последствий.

Альтернативные способы компенсации процентов по ипотеке

Кроме налогового вычета, существуют и другие альтернативные способы компенсации процентов по ипотеке. Один из них — государственные программы поддержки, которые направлены на снижение стоимости жилья и снижение процентных ставок по ипотеке.

Еще одним способом компенсации может быть использование субсидий и компенсаций от государства. В некоторых случаях государство может предоставлять субсидии на оплату процентов по ипотеке, особенно для молодых семей или семей с детьми.

Также, при выборе банка для оформления ипотеки, можно обратить внимание на программы льготного кредитования. Некоторые банки предлагают своим клиентам скидки на процентные ставки или другие бонусы при оформлении ипотеки.

Для тех, кто не может получить налоговый вычет или не хочет связываться с государственными программами, существуют также возможности для самостоятельной компенсации процентов по ипотеке. Например, можно рассмотреть вариант досрочного погашения кредита, что позволит уменьшить сумму процентов, которые придется выплатить. Также можно применить стратегию дополнительных платежей, чтобы ускорить выплаты по кредиту и сэкономить на процентах.

Итак, налоговый вычет — не единственный способ компенсации процентов по ипотеке. Существуют различные государственные программы поддержки, субсидии и скидки от банков, а также возможности для самостоятельной компенсации путем досрочного погашения и дополнительных платежей. Выбор наиболее выгодного способа зависит от индивидуальных условий и потребностей каждого заемщика.

Перспективы изменений в налоговом законодательстве

В налоговом законодательстве предполагаются изменения, касающиеся возврата процентов по ипотеке в 2022-2023 годах. Планируется внесение новых правил, которые могут повлиять на возможность получения налогового вычета при погашении ипотечного кредита.

Одним из возможных изменений является увеличение суммы налогового вычета для граждан, получающих заработную плату выше определенного порога. Это даст возможность получить больший возврат процентов по ипотеке и стимулировать дальнейшее развитие рынка недвижимости.

Также планируется изменение условий получения налогового вычета для владельцев вторичного жилья. Возможно, будет введено ограничение на получение вычета только для первого жилищного кредита, что может повлиять на решение граждан при покупке недвижимости и возврате процентов по ипотеке.

Важным аспектом изменений в налоговом законодательстве является учет инфляции при определении суммы налогового вычета. Планируется установить механизм, который будет позволять корректировать размер вычета в соответствии с ростом цен на жилье и процентными ставками по ипотечным кредитам.