- Правила обложения НДФЛ и взносов

- Основные правила обложения НДФЛ:

- Основные правила уплаты социальных взносов:

- Основные понятия и определения

- Кто должен облагаться НДФЛ и взносами

- Как правильно подсчитать сумму НДФЛ и взносов

- Размеры ставок и лимитов

- Что делать, если возникли проблемы с уплатой

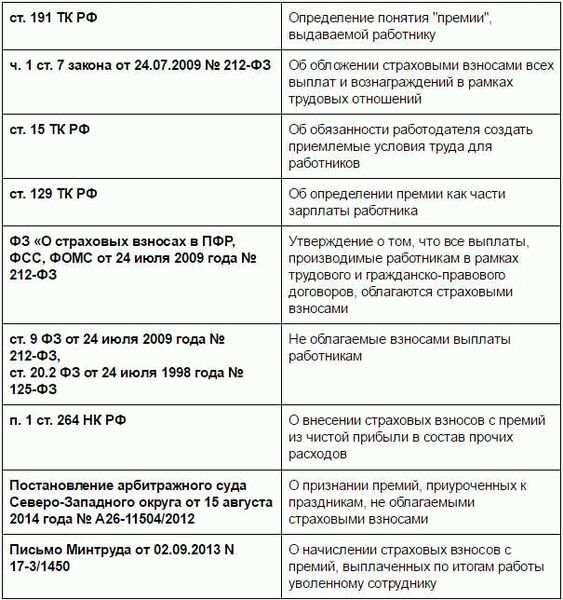

- Сравнение с нашей таблицей

Оплата налогов и взносов является обязательным для всех граждан и организаций, получающих доходы. Однако, не всегда легко разобраться в тонкостях налогообложения и правилах уплаты взносов. В частности, многие граждан задаются вопросом: правильно ли я облагаю свои выплаты НДФЛ и взносами? Для того чтобы проверить свою ситуацию и избежать возможных нарушений, можно воспользоваться специальной таблицей.

В таблице представлены основные категории налогоплательщиков и их ставки НДФЛ, а также процентные ставки взносов на социальное страхование и обязательное медицинское страхование. Вы можете проверить свою ситуацию, сравнивая свои выплаты с соответствующими значениями в таблице.

Например, если вы являетесь работником организации и получаете зарплату, вам необходимо облагать ее НДФЛ по ставке 13%. Кроме того, вы должны уплачивать взносы на социальное страхование в размере 22% и взносы на обязательное медицинское страхование в размере 6%. Все эти значения можно найти в таблице.

Если ваши выплаты не соответствуют указанным в таблице значениям, то вероятно, вы делаете что-то не так. В этом случае стоит обратиться к опытным специалистам, которые помогут разобраться в вашей ситуации и сделать все выплаты правильно. Помните, что налоговые и взносовые нарушения могут повлечь за собой серьезные финансовые и юридические последствия, поэтому лучше избежать проблем заранее.

Правила обложения НДФЛ и взносов

В Российской Федерации установлены определенные правила по обложению налогом на доходы физических лиц (НДФЛ) и социальными взносами.

НДФЛ представляет собой налог, который облагается доходы граждан, полученные от различных источников, таких как заработная плата, проценты по вкладам, имущественные вычеты и т.д. Ставка НДФЛ составляет 13% для большинства категорий налогоплательщиков и может быть увеличена до 35% для лиц, получающих высокий доход.

Социальные взносы, в свою очередь, взимаются с заработной платы и предназначены для финансирования социальной защиты граждан, включая пенсии, медицинское страхование и другие социальные программы. Ставка социальных взносов составляет 30% от фонда оплаты труда.

При начислении и уплате НДФЛ и взносов работодатель должен учитывать все законодательные требования и правила, связанные с их обложением. Кроме того, работодатель обязан предоставлять своим работникам документы, подтверждающие уплату налогов и взносов, такие как справки-расчеты, трудовые договоры и другие документы.

Для корректного обложения НДФЛ и взносов необходимо внимательно изучить законодательство, включая последние изменения и разъяснения, и обращаться к специалистам, если возникают сложности или неясности.

Основные правила обложения НДФЛ:

- Уплата НДФЛ производится с дохода физического лица, при этом существует определенный порядок расчета и удержания налога.

- Определенные категории доходов освобождены от обложения НДФЛ согласно законодательству.

- Предусмотрены имущественные вычеты, которые могут уменьшить налогооблагаемую базу на определенную сумму.

Основные правила уплаты социальных взносов:

- Социальные взносы начисляются и уплачиваются на фонд оплаты труда работника.

- Ставка социальных взносов составляет 30% от фонда оплаты труда по каждому работнику.

- На определенные категории работников, например, студентов или пенсионеров, могут быть установлены льготные ставки социальных взносов.

Соблюдение правил обложения НДФЛ и взносов является важным аспектом финансовой деятельности предприятия, поскольку невыполнение этих требований может привести к административным и финансовым последствиям.

Основные понятия и определения

НДФЛ (налог на доходы физических лиц) — это налог, уплачиваемый физическими лицами на основании полученных ими доходов. Он взимается с различных видов доходов, включая зарплату, проценты по вкладам, дивиденды и другие.

Налоговая база — это совокупность доходов, на основании которых рассчитывается сумма налога. Включает в себя все виды доходов, подлежащие обложению.

Ставка налога — это процентная ставка, которая применяется к налоговой базе для определения суммы налога к уплате.

Налоговые вычеты — это суммы, которые могут быть вычтены из налоговой базы и уменьшить сумму налога к уплате. Они могут быть предоставлены, например, за образование, лечение или иные социальные цели.

Страховые взносы — это обязательные платежи, которые уплачиваются работодателем и работником на социальное страхование. Они обеспечивают возможность получения государственных выплат в случае утраты работы, временной нетрудоспособности, пенсии и т. д.

Налоговая декларация — это документ, который заполняется налогоплательщиком и содержит информацию о его доходах и расходах за определенный налоговый период. Он служит основанием для расчета суммы налога к уплате.

Инспекция ФНС — это государственный орган, ответственный за сбор налогов, контроль за их правильностью уплаты и проведение налоговых проверок. Инспекция ФНС осуществляет контроль за уплатой НДФЛ и страховых взносов.

Кто должен облагаться НДФЛ и взносами

Налог на доходы физических лиц (НДФЛ) является одним из основных налогов в России, и облагается он почти все виды доходов физических лиц. Отработанные часы, заработная плата, проценты по депозитам и кредитам, суммы от займов и гонорары за предоставление услуг – все эти доходы подлежат обложению НДФЛ.

При этом, не все физические лица должны платить НДФЛ. Законодательство предусматривает ряд освобождений и льгот, в соответствии с которыми определенные категории населения освобождаются от уплаты данного налога или платят его в сниженном размере. К таким категориям относятся инвалиды, пенсионеры, безработные и т.д.

Взносы – это платежи, которые физическое лицо или организация обязаны уплачивать в различные фонды и государственные органы. Например, взносы в пенсионный фонд, в фонд социального страхования или в медицинскую страховку.

В обязанности граждан России входит уплата ежемесячных пенсионных и медицинских взносов. Эти платежи обязательны для всех трудоустроенных граждан, а также для индивидуальных предпринимателей и самозанятых.

Налоговая система России достаточно сложна и содержит множество нюансов и особенностей. Поэтому, чтобы не нарушать законодательство и правильно облагать выплаты НДФЛ и взносами, рекомендуется обратиться за консультацией к специалистам в сфере налогообложения или бухгалтерии.

Как правильно подсчитать сумму НДФЛ и взносов

Расчет суммы НДФЛ и взносов является важной и ответственной задачей для любой компании или предпринимателя. Неправильный расчет может привести к штрафам и неприятным последствиям. Для того чтобы правильно подсчитать сумму НДФЛ и взносов, необходимо учесть ряд факторов.

В первую очередь, необходимо знать ставку НДФЛ и взносов, которая действует в вашем регионе. Она может различаться в зависимости от вида дохода и суммы заработка. Данную информацию можно найти на официальном сайте налоговой службы.

Далее, необходимо учесть все доходы, которые подлежат обложению НДФЛ. Это может быть заработная плата, премии, выплаты по дополнительным стимулирующим программам и т.д. Не забывайте также о доходах, полученных от сдачи в аренду недвижимости или продажи имущества.

Помимо доходов, необходимо учесть также все имущественные и нематериальные активы, которые могут быть облагаемыми взносами. Это могут быть автомобили, недвижимость, патенты, лицензии и т.д.

Когда все необходимые данные известны, можно приступать к расчету суммы НДФЛ и взносов. Для этого следует умножить размер дохода на соответствующую ставку налога или взноса. В итоге получится сумма, которую необходимо уплатить в бюджет.

Важно также помнить о сроках и порядке уплаты налогов и взносов. Необходимо своевременно подготовить и подать декларацию, а затем оплатить сумму налога. В случае нарушения сроков или неправильного расчета следует обратиться к специалисту или использовать онлайн-калькулятор для точного расчета суммы НДФЛ и взносов.

Размеры ставок и лимитов

Размеры ставок и лимитов, устанавливаемые для обложения выплат НДФЛ и взносами, зависят от различных факторов, включая сумму выплаты, тип дохода и категорию налогоплательщика. Ниже приведены основные размеры ставок и лимитов, которые вам следует учитывать при расчете налоговых обязательств:

- Ставка налога на доходы физических лиц (НДФЛ) составляет 13% для большинства категорий работников и индивидуальных предпринимателей.

- Для доходов от продажи недвижимого имущества, акций и других ценных бумаг может применяться ставка 30%. При этом, если срок владения имуществом составляет более трех лет, то налоговая база уменьшается на 50%.

- При выплатах стипендий, авторских вознаграждений и вознаграждений по договору подряда ставка НДФЛ составляет 20%.

Помимо ставок, существуют также различные лимиты, которые определяют максимальную сумму дохода, который облагается налогом. Некоторые из основных лимитов включают:

- Годовой лимит на облагаемый доход составляет 5 миллионов рублей. Если ваш доход превышает данный лимит, то ставка НДФЛ может увеличиваться.

- Лимит на выплаты по договорам подряда составляет 400 тысяч рублей в год. Если общая сумма выплат превышает указанный лимит, то ставка НДФЛ увеличивается до 30%.

- Для получателей пенсий и социальных пособий существует льготный лимит на облагаемый доход. В 2021 году он составляет 12,5 тысяч рублей в месяц.

Важно учесть, что данные ставки и лимиты могут меняться со временем. Поэтому рекомендуется следить за последними изменениями в законодательстве и консультироваться с специалистом, чтобы правильно облагать выплаты НДФЛ и взносами.

Что делать, если возникли проблемы с уплатой

Если у вас возникли проблемы с уплатой выплат НДФЛ и взносов, следуйте следующим рекомендациям:

- Оцените ситуацию: В первую очередь, необходимо понять, почему возникли проблемы с уплатой. Может быть, у вас был финансовый кризис, нехватка средств или были некорректные расчеты.

- Обратитесь к специалисту: Если вы не можете справиться с проблемами самостоятельно, обратитесь за помощью к профессионалу. Налоговые консультанты и бухгалтеры смогут провести аудит вашей деятельности и помочь вам разобраться с задолженностями.

- Составьте план действий: Вместе с консультантом разработайте план для уплаты задолженности. Определите, какие платежи должны быть сделаны в первую очередь и какой срок вы сможете уложиться.

- Свяжитесь с налоговым органом: Постарайтесь связаться с налоговым органом, чтобы договориться об отсрочке платежа или о создании рассрочки. В некоторых случаях, налоговая служба может предложить вам уплатить задолженность частями.

- Постепенно выплачивайте задолженность: Если вы не в состоянии уплатить всю задолженность сразу, старайтесь платить по мере своих возможностей. Это поможет вам избежать накопления большой задолженности и улучшит вашу финансовую ситуацию.

- Получите поддержку: Возможно, вы сможете получить поддержку от государственных органов или фондов, которые предоставляют финансовую помощь предпринимателям в трудной ситуации. Изучите возможные варианты и попробуйте воспользоваться ими.

Не забывайте, что в случае невыплаты налогов и взносов в срок, на вас могут быть наложены штрафы и долги. Поэтому важно реагировать на проблемы своевременно и принимать все необходимые меры для их решения.

Сравнение с нашей таблицей

Проверка правильности обложения выплат налогом на доходы физических лиц (НДФЛ) и взносов является важным аспектом финансовой деятельности. Для этого можно воспользоваться нашей таблицей, которая содержит актуальные процентные ставки и порядок расчета этих платежей.

Сравнивая ваши выплаты с информацией в таблице, вы можете убедиться, что все налоги и взносы были облагаемы в соответствии с действующим законодательством. Если вы обнаружили расхождения или несоответствия, вам следует обратиться к нашим специалистам для дополнительной консультации и проверки учетной документации.

Важно понимать, что в случае неправильного обложения налогом и взносами могут ожидать вас штрафы и даже уголовная ответственность. Поэтому регулярная проверка соответствия выплат с нашей таблицей поможет избежать негативных последствий и сохранить финансовую устойчивость вашей организации.

Не забывайте, что налоговое законодательство может периодически изменяться, поэтому следите за актуализацией информации в нашей таблице и регулярно обновляйте свои расчеты. Точность и своевременность обложения налогом и взносами — важные аспекты бизнеса, которые помогут вам избежать проблем и гарантировать финансовую стабильность.