В 2025 году индивидуальные предприниматели (ИП) должны выбрать одну из трёх основных систем налогообложения: единый налог на вмененный доход (ЕНВД), упрощенную систему налогообложения (УСН) или общую систему налогообложения (ОСНО). Каждая из этих систем имеет свои особенности и требования и может быть подходящей для определенных видов деятельности или уровня дохода. В данной статье рассмотрим основные характеристики каждой системы и поможем разобраться, какую из них выбрать.

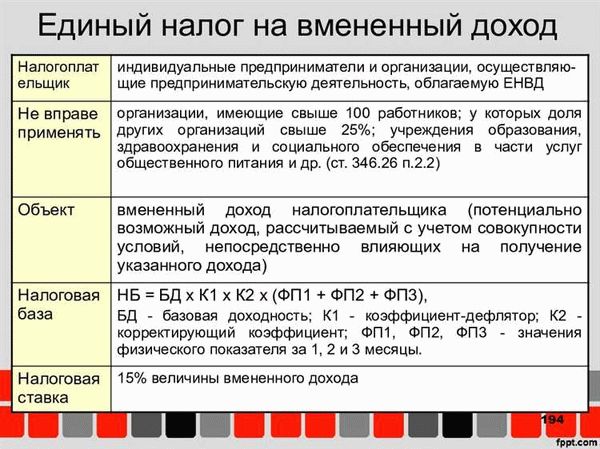

1. Единый налог на вмененный доход (ЕНВД)

Единый налог на вмененный доход – это система налогообложения, при которой ИП платят фиксированный налоговый платеж, который определяется в зависимости от вида деятельности и региона. ЕНВД применяется в основном для сельскохозяйственных и профессиональных видов деятельности. Отличительной особенностью ЕНВД является то, что ИП не платит страховые взносы.

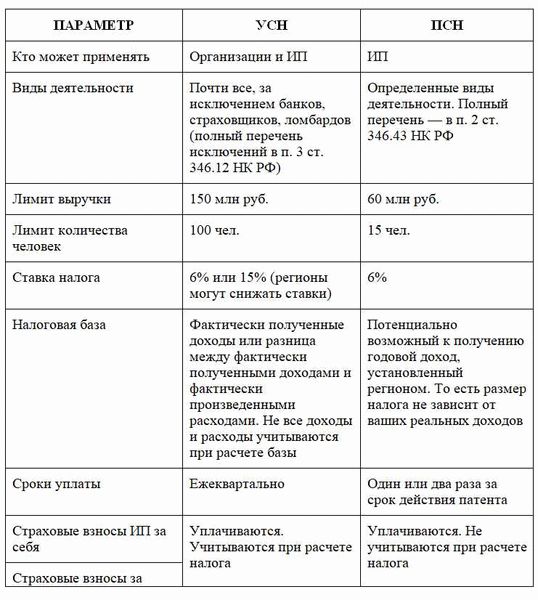

2. Упрощенная система налогообложения (УСН)

Упрощенная система налогообложения – это режим, при котором ИП могут платить налоги на основе упрощенного способа расчета, который зависит от вида деятельности и объема доходов. УСН подходит для небольших бизнесов с низким уровнем дохода. В рамках УСН ИП также имеют право на освобождение от уплаты налога на добавленную стоимость (НДС).

3. Общая система налогообложения (ОСНО)

Общая система налогообложения – это наиболее сложный и распространенный режим налогообложения для ИП. В рамках ОСНО ИП платят налоги по ставкам, которые зависят от вида деятельности и уровня дохода. Кроме того, ИП, работающие в рамках ОСНО, обязаны платить страховые взносы. ОСНО наиболее подходит для крупных предприятий с высоким доходом.

Таким образом, для выбора оптимальной системы налогообложения для ИП в 2025 году необходимо учитывать тип деятельности, объем дохода, а также возможность освобождения от страховых взносов и налога на добавленную стоимость. Рекомендуется обратиться за консультацией к профессиональному бухгалтеру или налоговому консультанту для более детального изучения каждой системы и определения наиболее подходящей для конкретной ситуации.

Три налога для ИП на упрощенке

Для ИП на упрощенке существует несколько налоговых режимов, включающих различные виды налогообложения. Основные три налога, которые предлагаются для выбора, это налог на доходы (НДП), налог на профессиональный доход (НПД) и налог на имущество (НОИ). Каждый из этих налогов имеет свои особенности и условия платежей.

- НДП — это налог на доходы. ИП, уплачивающие НДП, могут вести бухучет по общему налоговому режиму (ОСНО) или по упрощенной системе налогообложения (УСН). НДП взимается с дохода ИП за минусом расходов. Данный налоговый режим позволяет уплатить налог на основе установленных ставок в зависимости от вида деятельности.

- НПД — это налог на профессиональный доход. Данный налог уплачивается ИП, которые ведут деятельность в сфере услуг. Уплачивая НПД, ИП несут общие страховые взносы на обязательное социальное страхование (ЕСХН) и прочие страховые взносы. НПД предоставляет ИП свободу от уплаты НДП и НОИ, что делает этот налоговый режим выгодным для профессиональных услуг.

- НОИ — это налог на имущество. Данный налоговый режим обязывает ИП уплачивать налог на имущество, включая сельскохозяйственный налог, если деятельность ИП связана с этой областью. Вместе с НОИ ИП также платят общие страховые взносы на обязательное социальное страхование (ЕСХН).

В зависимости от вида деятельности и предпочтений ИП, каждый из этих налоговых режимов может быть выбран для уплаты налогов и взносов на упрощенной системе налогообложения.

Общий налоговый режим (ОСНО)

Общий налоговый режим (ОСНО) – это система налогообложения, которая применяется для индивидуальных предпринимателей (ИП). В рамках ОСНО ИП должен уплачивать налог на прибыль, рассчитываемый на основе разницы между доходами и расходами предприятия.

В отличие от упрощенной системы налогообложения (УСН), в ОСНО ИП обязан уплачивать страховые взносы на общих основаниях. Также в рамках ОСНО предпринимателю нужно учесть единый сельскохозяйственный налог (ЕСХН), который платится дополнительно при осуществлении сельскохозяйственной деятельности.

Кроме того, ИП в рамках ОСНО обязан уплачивать налоги на доходы физических лиц (НДФЛ) и профессиональный налог на доходы (НПД). Налоговая ставка на НДФЛ составляет 13%, а НПД – 4%. Однако, вместе с ИП в ОСНО действует налог на имущество организаций (НИО), который рассчитывается по отдельной формуле.

В целом, общий налоговый режим (ОСНО) предоставляет ИП больше возможностей для учета расходов и получения налоговых вычетов, по сравнению с упрощенной системой налогообложения (УСН). Однако, он также требует более сложного учета и платежей, поэтому ИП должен внимательно изучить все налоговые обязательства и принять взвешенное решение о выборе налогового режима.

Как платить страховые взносы

При выборе системы налогообложения для ИП в 2025 году необходимо учесть и вопрос о платеже страховых взносов.

Для ИП, ведущих общий режим налогообложения, страховые взносы платятся на общих основаниях. ИП должно уплачивать 5% от дохода на страхование от несчастных случаев на производстве и профессиональных заболеваний. Также ИП обязано платить страховые взносы на обязательное медицинское страхование, которые составляют 4% от дохода.

В случае, если ИП выбирает упрощенку (УСН), сельскохозяйственную налоговую систему (СХН) или единый налог на вмененный доход (ЕНВД), страховые взносы не взимаются.

Для ИП, осуществляющих деятельность по единому сельскохозяйственному налогу (ЕСХН), страховые взносы платятся по отдельной ставке, которая составляет 5% от дохода.

Таким образом, каждый ИП должен выбрать подходящую систему налогообложения, учтя вопрос о платеже страховых взносов, которые различаются в зависимости от выбранного налогового режима.

Как платить налог по УСН

Упрощенная система налогообложения (УСН) является одним из наиболее популярных режимов налогообложения для индивидуальных предпринимателей (ИП). В рамках УСН ИП могут платить налог на доходы от предпринимательской деятельности.

В зависимости от выбранного вида деятельности, ИП могут пользоваться различными ставками и режимами УСН. Существуют следующие три режима УСН:

- Упрощенная налоговая система (УСН) — для профессиональных налогоплательщиков;

- Единый налог на вмененный доход (ЕНВД) — для сельскохозяйственных производителей;

- Единый сельскохозяйственный налог (ЕСХН) — для сельскохозяйственных товаропроизводителей и фермеров.

При платеже налога по УСН ИП не обязаны уплачивать страховые взносы. Однако, в случае выбора единого сельскохозяйственного налога, ИП также должны уплачивать взносы на обязательное пенсионное страхование.

Для ИП, работающих по УСН, ставка налога составляет 5% от дохода. При этом существуют некоторые ограничения по общей сумме годового дохода, которые зависят от выбранного режима УСН. Например, для упрощенной налоговой системы это ограничение составляет 5 миллионов рублей, а для единого налога на вмененный доход — 45 миллионов рублей.

Для уплаты налога по УСН ИП должны вести учет доходов и расходов, а также подавать в налоговые органы декларацию. При этом основные данные о доходах и расходах могут быть указаны в упрощенной форме.

Единый сельскохозяйственный налог (ЕСХН)

Единый сельскохозяйственный налог (ЕСХН) – это налоговый режим, предназначенный для индивидуальных предпринимателей (ИП) в сельском хозяйстве. ЕСХН позволяет ИП, занимающимся сельскохозяйственной деятельностью, уплатить налог от дохода по специальной ставке вместо общего налогообложения.

Для применения этого налогового режима, ИП должен отвечать следующим условиям:

- Осуществлять только субъекты сельскохозяйственной деятельности;

- Не применять общий режим налогообложения или упрощенную систему налогообложения (УСН);

- Не принуждать сотрудников к продаже товаров и услуг;

- Вести учет физическим лицам не младше 5-ти лет;

- Налоговая база — доход, полученный от сельскохозяйственной деятельности за вычетом расходов.

ЕСХН предоставляет некоторые преимущества:

- Уплата налога происходит без учета НДС;

- Уплата налога не зависит от страховых взносов;

- Сокращается количество деклараций и отчетов;

- Ставка ЕСХН может быть более выгодной по сравнению с другими видами налогообложения для ИП, такими как УСН или общий режим налогообложения.

Налог на профессиональный доход (НПД)

Налог на профессиональный доход (НПД) является одним из видов налогообложения для индивидуальных предпринимателей (ИП) в России. В отличие от единого налога на вмененный доход (ЕНВД) или упрощенной системы налогообложения (УСН), НПД предусматривает уплату налога в размере 4% от общей суммы профессионального дохода ИП.

Данный вид налогообложения подразумевает, что ИП должен платить ежемесячные налоговые взносы на общий налоговый режим и соответствовать требованиям страховых взносов. Сельскохозяйственные ИП могут вместо НПД выбрать другую систему налогообложения.

Процесс начисления и уплаты НПД осуществляется на основе декларации, в которой указывается сумма профессионального дохода ИП за определенный отчетный период. Налоговая ставка НПД составляет 4%, что делает его привлекательной альтернативой для ИП на упрощенке или общей системе налогообложения.

НПД облагает только профессиональный доход ИП и не включает в себя доходы, облагаемые в рамках единого налога на вмененный доход или упрощенной системы налогообложения. Таким образом, ИП выбирают какой-либо один вид налогообложения в зависимости от своей деятельности и доходов.