- В помощь бизнесу. Как ООО и ИП могут получить штрафные санкции за неуплату налогов

- Основные причины штрафных санкций

- Виды штрафных санкций и их размеры

- Процедура наложения штрафных санкций

- Как избежать штрафных санкций: рекомендации для предпринимателей

- Ответственность руководителей за неуплату налогов

- Какие документы нужно хранить для предотвращения штрафных санкций

- Что делать, если уже получены штрафные санкции

В настоящее время правоохранительные органы выявляют все больше нарушений в сфере налогового законодательства со стороны ООО и ИП. Неуплата налогов может привести к серьезным штрафам и санкциям, поэтому для бизнеса очень важно соблюдать все законодательные требования.

ООО и ИП обязаны правильно выполнять и подавать декларации о доходах и уплачивать налоги в установленные сроки. В случае неуплаты налогов, могут применяться штрафные санкции, которые могут быть значительными и повлечь серьезные финансовые потери для предпринимателя.

Помимо штрафов, неуплата налогов может привести к остановке деятельности компании, конфискации имущества и даже уголовной ответственности для руководителей. Поэтому важно вести четкую и аккуратную бухгалтерию, а также обратиться к специалистам, которые помогут отслеживать и правильно уплачивать все налоги.

В помощь бизнесу. Как ООО и ИП могут получить штрафные санкции за неуплату налогов

Уплата налогов является важным обязательством для всех предпринимателей, ведущих деятельность в форме ООО или ИП. В случае несоблюдения налоговых обязательств, бизнес может ожидать штрафных санкций со стороны контролирующих органов.

Одним из основных налогов, на которые обязаны платить предприниматели, является налог на прибыль. В случае неуплаты или задержки уплаты этого налога, предприниматель может столкнуться с штрафными санкциями. Величина штрафа за неуплату налога на прибыль может составлять до 30 процентов суммы неуплаченного налога.

Также важно отметить, что неуплата других налогов, таких как налог на добавленную стоимость (НДС) или налог на имущество, также может привести к наложению штрафов. Величина штрафных санкций может зависеть от суммы неуплаченных налогов и от сроков их уплаты.

Для того чтобы избежать получения штрафных санкций за неуплату налогов, предприниматели рекомендуются своевременно и правильно подавать налоговые декларации и осуществлять уплату налогов в установленные сроки. Также важно следить за актуальностью законодательства и информироваться о возможных изменениях в налоговом законодательстве.

В целом, для успешного ведения бизнеса необходимо соблюдать налоговые обязательства и платить налоги в установленные сроки. Избежать получения штрафных санкций поможет своевременное и правильное исполнение налоговых обязательств со стороны предпринимателя.

Основные причины штрафных санкций

Налоговые подводные камни, которые приводят к штрафным санкциям для ООО и ИП, могут быть различными. В основе нарушений лежит неправильное заполнение и сдача налоговой отчетности, а также несвоевременное или неполное уплаты налогов.

Одной из основных причин штрафных санкций является неправильное заполнение налоговых деклараций и сдача недостоверной информации. Ошибки в расчете налоговой базы, упущение при указании доходов или расходов, неправильное применение налоговых вычетов – все это может привести к проблемам с налоговой инспекцией и наложению штрафов.

Также, основной причиной штрафных санкций является несвоевременное или неполное уплаты налогов. Упущение срока уплаты налогов, несвоевременное представление отчетности или неправильное указание суммы к уплате – все это может послужить основанием для наложения штрафа.

Другой важной причиной штрафов может стать невыполнение требований по представлению справок, счетов и документов, а также законодательных требований по хранению и предоставлению информации. Несоблюдение этих требований может привести к наложению штрафных санкций.

Важно отметить, что штрафы в случае нарушения налогового законодательства могут быть разного масштаба – от небольших сумм до значительных размеров. Поэтому, для предотвращения возможных проблем с налоговой инспекцией, рекомендуется тщательно и точно вести учет, заполнять налоговые декларации и соблюдать сроки уплаты налогов.

Виды штрафных санкций и их размеры

Независимо от организационно-правовой формы — ООО или ИП, в случае неуплаты налогов, компания или предприниматель могут быть подвержены штрафным санкциям.

Существует несколько видов штрафов, которые могут быть применены к налогоплательщикам:

- Пени за несвоевременную уплату налогов — в таком случае штраф начисляется на каждый день просрочки и составляет определенный процент от суммы неуплаченного налога.

- Штрафные санкции за непредставление налоговой отчетности – если налогоплательщик не предоставил свою отчетность в установленный срок или представил ее с нарушениями, ему может быть назначен штраф.

- Штрафы за неправильное заполнение налоговой декларации — если налогоплательщик допустил ошибку в своей налоговой декларации или предоставил заведомо неправильные сведения, ему может быть применен штраф.

- Штрафы за нарушение налогового законодательства — в случае несоблюдения норм налогового законодательства, предусмотрены штрафы в зависимости от характера и тяжести нарушения.

Размер штрафных санкций может зависеть от нескольких факторов, включая сумму неуплаченных налогов, уровень доходов налогоплательщика, характер нарушения и другие обстоятельства.

Поэтому, для предотвращения штрафных санкций, налогоплательщику следует внимательно изучить налоговое законодательство, свои обязанности и сроки уплаты налогов, а также правильно вести налоговую отчетность и декларирование доходов.

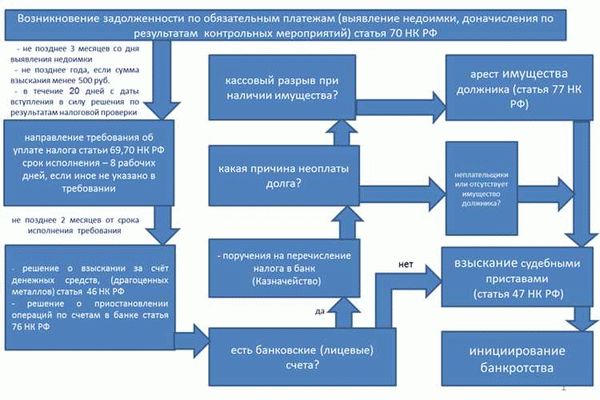

Процедура наложения штрафных санкций

Процедура наложения штрафных санкций на ООО и ИП за неуплату налогов регламентируется законодательством Российской Федерации. В соответствии с ним, налоговые органы обладают правом проводить проверки деятельности предпринимателей с целью выявления нарушений в уплате налогов и взимания штрафных санкций.

Перед началом проверки налоговые органы должны известить предпринимателя о намерении провести проверку. В течение указанного срока деятельность предпринимателя будет оцениваться на предмет соблюдения налогового законодательства.

Если в результате проверки будут выявлены нарушения в уплате налогов, налоговый орган имеет право наложить штрафные санкции. Величина штрафа зависит от тяжести нарушений и может быть выражена в процентах от суммы неуплаченных налогов или в фиксированной сумме. Сумма штрафа может достигать значительных размеров и значительно увеличить задолженность предпринимателя перед государством.

После наложения штрафных санкций предприниматель может обжаловать решение налогового органа в установленном порядке. Для этого необходимо обратиться в налоговую инспекцию с письменным заявлением о жалобе. Налоговый орган должен рассмотреть жалобу в течение определенного срока и принять решение о ее удовлетворении или отклонении.

Как избежать штрафных санкций: рекомендации для предпринимателей

Одним из наиболее серьезных рисков для предпринимателей является нарушение налогового законодательства и неуплата налогов. Штрафные санкции за такие нарушения могут значительно навредить бизнесу, поэтому важно принять меры по их предотвращению.

Ведите точную бухгалтерию: Отдельное внимание следует обратить на правильное и своевременное ведение бухгалтерии. Все доходы и расходы должны быть отражены в учетных документах в соответствии с действующими законодательными требованиями.

Оплачивайте налоги своевременно: Регулярные и своевременные платежи по налогам являются залогом предотвращения штрафных санкций. Установите документированный процесс для оплаты налогов и следуйте его правилам.

Консультируйтесь с профессионалами: При неуверенности в своих знаниях по налоговому законодательству, не стесняйтесь обратиться за консультацией к специалистам. Это поможет избежать ошибок и снизить риск налоговых проблем.

Используйте электронные сервисы: Современные технологии позволяют вести электронный учет и подавать налоговые декларации онлайн. Использование электронных сервисов упрощает процесс взаимодействия с налоговыми органами и снижает вероятность ошибок.

- Организуйте внутренний контроль: Установите систему контроля, которая будет следить за соблюдением налогового законодательства в вашей компании. Это может быть проверка и анализ бухгалтерской документации, а также обучение сотрудников правилам и требованиям по налогообложению.

- Следите за изменениями в законодательстве: Налоговое законодательство постоянно меняется, поэтому важно быть в курсе последних изменений. Подпишитесь на информационные рассылки налоговых органов и проводите регулярные проверки актуальности налоговой информации.

Вывод: Соблюдение налогового законодательства является важной составляющей успешного бизнеса. Следование указанным рекомендациям поможет предотвратить штрафные санкции и сохранить финансовую стабильность предприятия.

Ответственность руководителей за неуплату налогов

В случае неуплаты налогов руководители организаций несут ответственность, как физические лица, перед налоговыми органами. Они могут быть привлечены к штрафным санкциям и даже лишены свободы за тяжкие налоговые преступления.

Руководители основных форм организации бизнеса — ООО и ИП — должны контролировать процесс уплаты налогов и своевременное представление отчетности. В случае неуплаты или халатности, они могут быть привлечены к административной или уголовной ответственности.

Административная ответственность предусматривает наложение штрафных санкций в виде денежных сумм на руководителя организации. Размеры штрафов определяются в соответствии с законодательством и могут варьироваться в зависимости от суммы неуплаченных налогов, степени вины и повторности правонарушения.

Уголовная ответственность может возникнуть в случае совершения тяжких налоговых преступлений, таких как уклонение от уплаты налогов в особо крупном размере или организация хищения налоговых средств. Руководители, доказанно совершившие такие деяния, могут быть лишены свободы на срок до нескольких лет.

Какие документы нужно хранить для предотвращения штрафных санкций

Одним из важных аспектов ведения бизнеса является правильное оформление и хранение документов. Это особенно актуально для предотвращения возможных штрафных санкций со стороны налоговых органов.

Первым необходимым документом является договор на оказание услуг или поставку товаров. Он должен быть подписан сторонами и содержать все существенные условия сделки. Рекомендуется также хранить копии протоколов собраний учредителей и совета директоров, которые подтверждают принятые решения в рамках предпринимательской деятельности.

Для учета финансовой деятельности необходимо вести бухгалтерию и хранить все связанные с этим документы. Сюда относятся первичные документы, такие как счета-фактуры, кассовые чеки, акты выполненных работ и другие документы, подтверждающие факт проведения операций.

Важной составляющей ведения бухгалтерии является подготовка налоговой отчетности. Предприниматели должны хранить налоговые декларации, платежные поручения, уведомления о принятых налоговых решениях и другие документы, связанные с уплатой налогов.

Чтобы предотвратить штрафные санкции, стоит также вести реестры сотрудников и документально подтверждать выплаты заработной платы. Вместе с этим необходимо хранить договоры с работниками, приказы о приеме на работу, трудовые договоры, приказы об увольнении и другие связанные документы.

Важно помнить о сроках хранения документов и их архивировании. Каждый документ должен быть доступен для проверок налоговых органов в течение определенного срока. Также рекомендуется вести электронные копии документов для обеспечения более надежной сохранности информации.

Что делать, если уже получены штрафные санкции

Если ваше ООО или ИП уже получило штрафные санкции за неуплату налогов, необходимо принять несколько мер для решения этой проблемы.

В первую очередь, следует обратиться к налоговым органам, чтобы узнать подробности о штрафных санкциях и причинах их возникновения. Определите, какие документы необходимо предоставить и какие сроки для этого установлены.

Далее, составьте подробное объяснительное письмо, в котором указывайте все обстоятельства, повлекшие задолженность и причины задержки с оплатой налогов. Выделите важные факты и аргументы, которые могут помочь устранить или смягчить санкции.

Рекомендуется также проконсультироваться с юристом или специалистом по налоговому праву, чтобы оценить реальные возможности защиты и обжалования принятых решений. При наличии веских аргументов можно подать апелляцию на вынесенный штраф или обратиться в суд.

Разработайте план действий по исправлению ситуации, включая погашение задолженности, устранение причин нарушений и внедрение системы контроля платежей. Определите и проведите необходимые корректировки в финансовой деятельности вашей организации или индивидуального предпринимателя, чтобы в будущем избежать подобных проблем.

Не забывайте о возможности добровольной выплаты штрафа за неуплату налогов с учетом снижения его размера. Если вы исправили свои нарушения до получения штрафа или выплатили налоговую задолженность в установленные сроки, налоговые органы могут предоставить скидку на санкции.