Единый налог на вмененный доход (ЕНВД) — это специальный налоговый режим для индивидуальных предпринимателей, который позволяет упростить расчеты с бюджетом и значительно снизить налоговую нагрузку. Однако перед тем, как применять этот налоговый режим, необходимо учесть его плюсы и минусы.

Плюсы ЕНВД для ИП лежат в упрощенной налоговой базе и платежах. Вместо налоговых отчетов и прочих документов, ИП лишь обязаны предоставить заявление о переходе на ЕНВД. В инструкции пошаговая на вмененный доход 2025 года уже предусмотрены все необходимые формы и шаги для оформления.

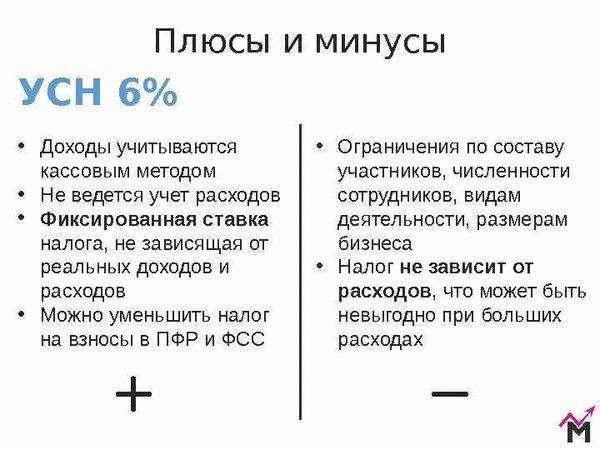

Однако ЕНВД имеет и минусы, которые нужно учесть перед переходом на этот налоговый режим. Во-первых, налог рассчитывается на основе вмененного дохода, а не фактической прибыли. Это означает, что индивидуальные предприниматели могут платить больший налог, чем они фактически заработали.

Во-вторых, ИП, перешедшие на ЕНВД, лишаются права на учет расходов в налоговом учете. Иными словами, все затраты на развитие и ведение бизнеса придется оплачивать из собственных средств, не получая возмещения с налогов.

Регистрация ИП на ЕНВД — плюсы и минусы

Если вы являетесь индивидуальным предпринимателем, то можете применять специальный режим налогообложения — единый налог на вмененный доход (ЕНВД). Этот режим позволяет упростить учет и платежи по налогу, ведь вам не придется отчитываться по каждой операции.

Одним из плюсов ЕНВД является то, что вы не платите налог с каждой продажи или услуги, а взносите фиксированный процент от величины дохода. Таким образом, вы сможете уменьшить административную нагрузку и сократить время, которое вы тратите на учет и платежи.

Налог по ЕНВД переходит на предоставление услуг и продажу товаров в определенных отраслях, поэтому не все предприниматели могут применять эту систему налогообложения. Важно учесть, что в 2022 году ЕНВД перешел на новые правила, а с 2025 года его режим будет прекращен полностью.

Если вы решите перейти на ЕНВД, вам потребуется заполнить заявление и предоставить необходимые документы в налоговую инспекцию. Также вам понадобится ознакомиться с пошаговой инструкцией по переходу на ЕНВД, чтобы сделать все правильно и избежать ошибок.

Помимо плюсов, у ЕНВД есть и минусы. Например, переход на эту систему налогообложения может ограничить ваши возможности по получению вычетов и льгот. Кроме того, в случае возникновения финансовых проблем, вы не сможете перейти на уплату обычного налога на прибыль, так как ЕНВД является обязательным режимом для некоторых отраслей.

В целом, решение о регистрации ИП на ЕНВД — это индивидуальное решение каждого предпринимателя, которое зависит от его особенностей и целей. Необходимо внимательно изучить все плюсы и минусы данной системы налогообложения, чтобы принять обоснованное решение.

Условия перехода ИП на ЕНВД в 2025 году

Если вам необходимо перейти на упрощенную систему налогообложения (ЕНВД), вы можете подать заявление о переходе в налоговую инспекцию в 2025 году. При этом следует учесть ряд условий.

- Переход на ЕНВД возможен только для индивидуальных предпринимателей (ИП), которые ведут предпринимательскую деятельность на основе вмененного дохода (вмененный налог).

- Применять ЕНВД можно только в определенных отраслях экономики, которые указаны в законодательстве. Перед переходом на ЕНВД, проверьте, подходит ли ваша деятельность по отрасли.

- Вам необходимо составить подробные отчеты о прибылях и расходах, которые будут учтены при уплате налога в рамках ЕНВД.

- При переходе на ЕНВД вы должны быть готовым к тому, что у вас ограничены возможности взимать НДС с клиентов и принимать вычеты по НДС.

- Подайте заявление на переход до конца текущего года, чтобы иметь возможность применять ЕНВД с начала следующего года.

В целом, переход на ЕНВД в 2025 году может быть выгодным решением для ИП, особенно если ваша деятельность подходит к требованиям налогообложения ЕНВД. Однако перед принятием решения о переходе, рекомендуется внимательно изучить инструкцию по переходу, чтобы избежать непредвиденных сложностей и ошибок в налоговом учете.

Заявление о переходе на ЕНВД

В 2025 году ИП, желающие перейти на упрощенную систему налогообложения — Единый налог на вмененный доход (ЕНВД), должны предоставить заявление о переходе. Для этого необходимо ознакомиться с инструкцией по переходу на ЕНВД, которую можно получить в налоговых органах.

Инструкция по переходу на ЕНВД содержит пошаговую информацию о том, как заполнить заявление и какие документы необходимо предоставить. Также она указывает на условия, которым должен соответствовать ИП для применения ЕНВД.

В заявлении о переходе на ЕНВД ИП должны указать свои реквизиты, а также предоставить документы, подтверждающие выполнение условий для применения данного налога. Например, если ИП является плательщиком НДС, то ему необходимо предоставить документы, подтверждающие его отсутствие.

ПОСТАНОВЛЕНИЕ Правительства РФ от 28 декабря 2020 г. N 2209 «О переходе от налогообложения заработной платы на общих условиях к налогообложению по ставке 6% и отчислению НЕОБХОДИМО выполнить с 01.01.2021, далее весь год будет ЕГАИС, охранно-пожарные нормативы и взносы по договору купли-продажи, а затем произвести оплату госпошлины, которая устанавливается областными налоговыми органами.

Итак, если вы являетесь ИП и хотите перейти на упрощенную систему налогообложения — ЕНВД, необходимо ознакомиться с инструкцией по переходу, заполнить заявление с указанием своих реквизитов и предоставить необходимые документы. Обратите внимание на условия, которым должен соответствовать ИП для применения ЕНВД, и выполняйте их согласно инструкции. Заявление о переходе на ЕНВД должно быть представлено в налоговый орган в установленный срок.

Можете ли вы применять ЕНВД?

Единый налог на вмененный доход (ЕНВД) — это специальный режим налогообложения, который предоставляется определенным категориям предпринимателей. Для того чтобы применять ЕНВД, вам необходимо ознакомиться с условиями и пройти процедуру регистрации ИП по этому виду налогообложения.

1. Убедитесь, что вы соответствуете требованиям. ЕНВД может применяться предпринимателями, чей годовой доход не превышает установленный лимит. Проверьте свои доходы и убедитесь, что они находятся в пределах установленного ограничения.

2. Получите необходимую информацию. Ознакомьтесь с инструкцией и правилами применения ЕНВД, чтобы полностью понять, какие условия вы должны соблюдать, и как правильно заполнить заявление.

3. Подайте заявление на переход на ЕНВД. Заполните все необходимые документы и соберите необходимые документы для подачи в налоговую. Убедитесь, что ваши документы заполнены правильно и в соответствии с требованиями.

О состоянии вашего заявления и налоговом переходе на ЕНВД вам сообщат после его рассмотрения. Если заявление будет одобрено, вы сможете применять ЕНВД в своей деятельности и платить налог по этому специальному режиму.

Обратите внимание, что с 2025 года режим ЕНВД будет изменен, поэтому важно следить за изменениями и быть в курсе новой пошаговой инструкции о переходе на новые условия налогообложения.

В целом, если вы соответствуете установленным условиям и желаете применять ЕНВД вместо обычного налогообложения, вам следует ознакомиться с требованиями, заполнить необходимые документы и подать заявление на переход, чтобы воспользоваться этим упрощенным налоговым режимом.

Пошаговая инструкция перехода на вмененный налог

Если вы являетесь индивидуальным предпринимателем и планируете применять упрощенную систему налогообложения (ЕНВД) в следующем году, вам необходимо заранее подать заявление о переходе на эту систему. Вот пошаговая инструкция, как это сделать:

- Ознакомьтесь с условиями применения ЕНВД в текущем году. Убедитесь, что ваша деятельность подпадает под критерии, установленные законодательством.

- Составьте и подготовьте необходимые документы для подачи заявления о переходе на вмененный налог. Вам потребуется заполнить соответствующую форму, указав все требуемые сведения о вашей деятельности и предполагаемом доходе.

- Подайте заявление в налоговую инспекцию (уточните адрес и режим работы заранее). Обратитесь к сотруднику налоговой для подтверждения правильности заполнения документов и уточнения необходимых деталей.

- Ожидайте регистрации вмененного налога. После подачи заявления, вам может потребоваться некоторое время для рассмотрения и обработки документов налоговой инспекцией.

- Получите уведомление о регистрации вмененного налога. Когда ваше заявление будет одобрено, вы получите официальное уведомление от налоговой инспекции о переходе на ЕНВД.

- Изучите особенности перехода на вмененный налог. После регистрации вам стоит ознакомиться с требованиями и правилами применения ЕНВД, чтобы правильно оформлять документацию и соблюдать все условия этой системы.

Следуя этой пошаговой инструкции, вы грамотно и эффективно проведете переход на вмененный налог и станете участником упрощенной системы налогообложения.