- Раздельный учет НДС: правило 5% – обязательно для всех или можно забыть о нем

- Как рассчитать пропорцию для распределения сумм налога

- Как воспользоваться правом применения правила 5 процентов в 1С?

- Регистрация счета-фактуры и формирование декларации

- Как рассчитать НДС, который включается в состав расходов, стоимость ТМЦ и ОС

- Как рассчитать долю НДС по необлагаемым операциям

Раздельный учет НДС – важный элемент налоговой декларации, который позволяет правильно распределить проценты по этому виду налога. Оно основано на пропорциональном расчете и является неотъемлемым составным правилом ведения бухгалтерского учета. Вопрос о том, как распределить суммы налога по разным видам операций, необходимо решать в соответствии с правилами, установленными законодательством.

Одним из главных инструментов для корректной регистрации операций с НДС является 1С. С использованием специальных функций и алгоритмов, программное обеспечение позволяет рассчитать проценты и правильно подготовить декларацию. Кроме того, при помощи 1С можно вести учет расходов и определить долю НДС, которая включается в стоимость товарно-материальных ценностей.

Правило 5 % является одним из самых распространенных и используется в большинстве операций. Оно предусматривает, что 5 процентов от стоимости товаров и услуг включается в сумму НДС. Таким образом, возможно воспользоваться этим правилом при регистрации счета-фактуры и расчете налога.

Однако следует учитывать, что правила расчета НДС могут отличаться в зависимости от вида операций и применяемых методов учета. Также стоит учесть, что при расчете НДС на оборот ТМЦ, применяется другое правило, и этот вид налога может быть необлагаемым.

Таким образом, вопрос о применении правила 5 % в раздельном учете НДС требует внимательного изучения законодательства и его применения в конкретной ситуации. Решение следует принимать исходя из специфики деятельности и правил, установленных законодательством. Правильное ведение учета, регистрация и расчет НДС поможет избежать проблем с налоговыми органами и обеспечит законность и прозрачность финансовых операций.

Раздельный учет НДС: правило 5% – обязательно для всех или можно забыть о нем

Раздельный учет НДС – это составная часть налоговой системы, который применяется у предприятий по расчету стоимости продукции или услуг. В соответствии с этим правилом, 5% НДС включается в сумму товаров или услуг, для которых предусмотрено использование необлагаемого налогом декларации. Для операций по расчету НДС в 1С, формирование счета-фактуры и регистрация расходов, необходимо распределить налоговую долю по формуле, чтобы рассчитать пропорцию, для определения права на использование 5% ставки для всех операций.

Раздельный учет НДС является обязательным для всех предприятий, принимающих участие в операциях с товарами и услугами, на которые предусмотрено применение ставки 5%. Для правильного расчета НДС в соответствии с данной ставкой, необходимо учитывать все факторы и условия, которые могут повлиять на его сумму, такие как стоимость товара, пропорция расходов и т.д.

Одной из главных задач раздельного учета НДС является регистрация и контроль расходов налога. Для этого необходимо установить долю, которая относится к каждой конкретной операции, чтобы правильно распределить налоговую ставку. Также, важно учитывать особенности формирования документов, связанных с операциями, и установить правила и его рассчитывать.

В результате применения правила 5% НДС через раздельный учет, предприятия имеют возможность оптимизировать свои налоговые платежи и снизить общую сумму налоговой нагрузки. Однако, для этого необходимо строго соблюдать все требования и условия данного правила, а также следить за изменениями в законодательстве и налоговой практике, чтобы не допустить нарушения и штрафных санкций.

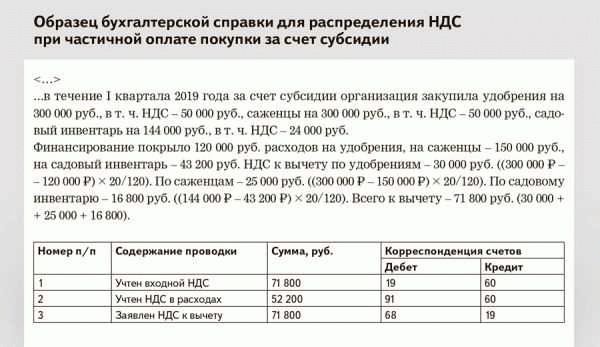

Как рассчитать пропорцию для распределения сумм налога

Для правильного расчета пропорции при разделении сумм налога между операциями, необходимо учитывать стоимость каждой операции, по которой осуществляется регистрация в декларации. Однако, с учетом правила 5% для расходов, необлагаемых НДС, это может привести к затруднениям при формировании доли налога.

Для рассчитывания пропорции можно воспользоваться правилом 5% и применить процент налога, который включается в стоимость товарно-материальных ценностей (ТМЦ). Долю налога на каждую операцию можно найти, умножив стоимость операции на проценты налога.

Если используется программное обеспечение 1С, то для расчета пропорции может быть создан специальный отчет, в котором будет указана стоимость операций и доли налога. Это позволит визуально представить пропорцию и правильно распределить суммы налога в соответствии с правилом 5%.

Также можно воспользоваться таблицей, в которой будет указано количество операций и их стоимость, а также доли налога для каждой операции. Это поможет более наглядно представить распределение сумм налога и правильно рассчитать пропорцию.

Важно учитывать, что пропорция может меняться в зависимости от особенностей каждой отдельной ситуации. Поэтому необходимо тщательно анализировать каждую операцию и правильно рассчитывать долю налога для правильного распределения сумм налога в декларации.

Как воспользоваться правом применения правила 5 процентов в 1С?

Возможность воспользоваться правом применения правила 5 процентов по НДС в программе 1С позволяет учесть особенности операций, которые не облагаются данным налогом. Для этого необходимо правильно распределить стоимость операций по НДС в пропорции, определенной правилами.

В программе 1С можно рассчитать долю стоимости основных средств и нематериальных активов, которые подлежат формированию для включения в декларацию по НДС. Для этого необходимо провести регистрацию операций с использованием счета-фактуры, воспользовавшись правом применения правила 5 процентов.

Правило 5 процентов в 1С позволяет учитывать расходы на ТМЦ и услуги, которые не облагаются НДС. Для этого следует рассчитать сумму, которая включается в стоимость товара или услуги, исходя из доли, установленной правилами применения данного налога.

В программе 1С можно использовать правило 5 процентов при формировании декларации по НДС, что позволяет исключить из расходов суммы, связанные с этим налогом. Таким образом, можно снизить налоговую нагрузку и сэкономить средства для дальнейших инвестиций или развития бизнеса.

Чтобы воспользоваться правом применения правила 5 процентов в 1С, необходимо внимательно изучить требования данного налогового режима и правила его применения. Для этого можно обратиться к документации программы или получить консультацию у специалиста по налоговому учету.

Регистрация счета-фактуры и формирование декларации

Регистрация счета-фактуры является обязательной операцией для всех предприятий, осуществляющих обороты с НДС. При этом необходимо учитывать правило 5%, когда доля необлагаемого налога составляет 5% от общей стоимости операции. Для включения данного правила в состав декларации по НДС, необходимо рассчитать сумму расходов по операциям, на которые применились правило 5%.

При формировании декларации в программе 1С можно воспользоваться функционалом распределения стоимости ТМЦ для НДС. Это позволяет рассчитать пропорцию и включить соответствующую сумму в декларацию по НДС. В случае использования программы 1С, следует обратить внимание на настройки и конфигурации, чтобы правило 5% было применено корректно.

Таким образом, регистрация счета-фактуры и формирование декларации по НДС являются неотъемлемыми процессами при работе с НДС. При наличии операций, на которые применяются правила 5%, необходимо учесть их в составе декларации и рассчитать пропорцию для включения соответствующей суммы расходов.

Как рассчитать НДС, который включается в состав расходов, стоимость ТМЦ и ОС

Правило 5% — это обязательное требование для всех предприятий при разделе НДС на необлагаемый налогом товар и операции, налогообложение которых происходит по ставке 5%. В соответствии с этим правилом, НДС, включенный в стоимость товаров, материалов и услуг, использованных для цели формирования расходов, может быть рассчитан и указан в декларации налогоплательщика отдельно.

Для расчета НДС, который входит в состав расходов, необходимо определить долю стоимости таких расходов, которая приходится на облагаемый налогом товар и операции с налоговой ставкой 5%. Данную долю можно рассчитать с помощью пропорции, учитывая стоимость ТМЦ и основных средств (ОС), которые используются для проведения данных операций.

Применение правила 5% осуществляется при регистрации операций в учетной системе, такой как 1С. С помощью этой программы можно рассчитать НДС, включенный в стоимость ТМЦ и ОС, и указать эту сумму согласно правилам налога.

Если вы хотите воспользоваться преимуществами необлагаемого налогом товара или операций, то для распределения НДС по процентам можно воспользоваться формулой, которая учитывает правила налога и дает возможность рассчитать сумму НДС, включенную в состав расходов.

Таким образом, рассчитать НДС, который включается в состав расходов, стоимость ТМЦ и ОС можно с помощью применения правила 5% и проведения соответствующих расчетов и распределения. Это позволит корректно указать сумму НДС в декларации и соблюсти требования налогового законодательства.

Как рассчитать долю НДС по необлагаемым операциям

Для правильного расчета доли НДС по необлагаемым операциям необходимо применить правило 5%. Это обязательное требование исчисления налога на добавленную стоимость (НДС), которое должно быть учтено при формировании декларации. Тем не менее, не все предприятия знают о его существовании или правильном применении.

Для включения доли НДС по необлагаемым операциям в стоимость осуществляемых операций необходимо воспользоваться формулой расчета в пропорции. Однако, чтобы учесть данное правило, необходимо знать состав операций, включающих ТМЦ и правила распределения налога на добавленную стоимость.

Расчет доли НДС по необлагаемым операциям может быть произведен на основании процентного соотношения. Для этого необходимо рассчитать сумму НДС, указанную в счета-фактуры, и умножить ее на процент, соответствующий доле необлагаемых операций. Затем полученная сумма НДС включается в стоимость операций.

Для правильного расчета доли НДС по необлагаемым операциям можно воспользоваться программой 1С, которая позволяет автоматизировать процесс регистрации и расчета налога на добавленную стоимость. В программе есть специальный функционал для расчета НДС по необлагаемым операциям, что значительно облегчает ведение учета и формирование декларации.