- Как получить деньги

- Заявление на проценты по ипотеке между супругами

- Какие документы потребуются для подачи заявления о распределении вычета между супругами?

- Заполняется заявление на распределение вычета только при первой подаче 3-НДФЛ в налоговую инспекцию, в последующие года оно уже не потребуется

- Распределение основного налогового вычета

- Можно ли распределить выплаты между супругами

- Правила для супругов

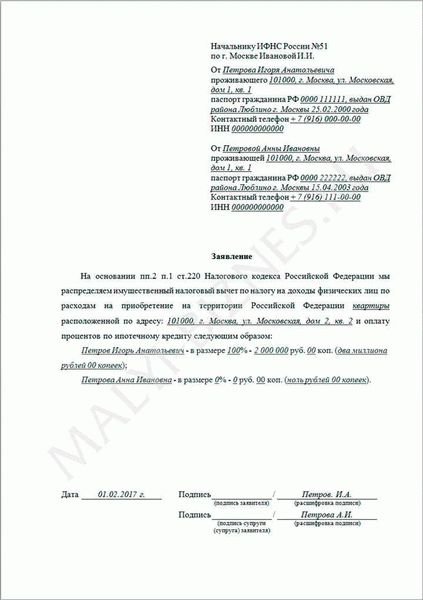

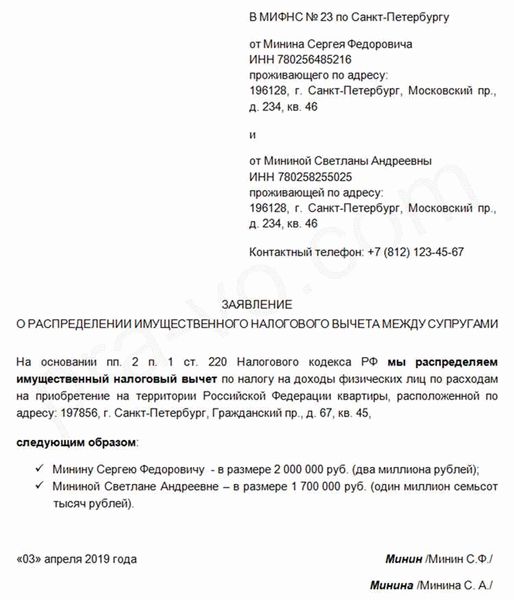

Основным документом, который заполняется при подаче налоговой декларации, является 3-НДФЛ. Оно не только указывает на год, за который подаются документы, но и определяет проценты налога, который уже удержан с выплат. Однако, как распределить вычеты между супругами?

В таком случае необходимо обратиться в налоговую инспекцию и заполнить специальное заявление о распределении вычета между супругами. При этом, для первой подачи такого заявления потребуется получить деньги по ипотеке года, чтобы заявление было действительно. Какие документы потребуются для этого процесса?

Последующие годы также потребуются аналогичные документы, чтобы распределить вычеты правильно между супругами. Важно учесть, что есть определенные правила и ограничения для такого распределения. Инспекция налогового рассмотрит заявление и выполнит распределение вычета согласно этим правилам.

Как получить деньги

Для получения выплат налоговых вычетов по ипотеке необходимо заполнить заявление о распределении вычета между супругами. В этом документе указываются правила распределения денежных средств между супругами, которые они получат в качестве налогового вычета за предыдущий год.

При подаче заявления необходимо предоставить следующие документы: копию 3-НДФЛ за предыдущий налоговый год, выписку по ипотеке, подтверждающие проценты выплат. Они потребуются для подтверждения суммы налогового вычета, который можно распределить между супругами.

Заявление о распределении вычета между супругами заполняется и подается в налоговую инспекцию. В нем указываются какие суммы и на какие цели рассчитаны. Уже в первой четверти налогового года супруги могут получить деньги по распределению налогового вычета.

Для получения денег необходимо правильно заполнить и подать заявление в налоговую инспекцию. В документе указываются суммы, предназначенные для выплат по ипотеке и другим целям. Необходимо точно указать, на какую сумму именно супруги желают получить деньги.

Деньги по распределению налогового вычета можно получить только после подачи заявления и его рассмотрения налоговой инспекцией. В случае положительного решения, деньги будут зачислены на банковский счет супругов. Важно запомнить, что для получения денег необходимо предоставить все необходимые документы и заполнить заявление в соответствии с правилами.

Заявление на проценты по ипотеке между супругами

При покупке жилья в ипотеку, супругам может потребоваться распределить выплаты по налоговому вычету на проценты по ипотеке между супругами. Это можно сделать при подаче заявления в налоговую инспекцию.

Основным документом, необходимым для распределения вычета, является 3-НДФЛ. В нем указывается, какие деньги уже были выплачены по ипотеке и какие еще потребуется выплатить.

Заявление на распределение вычета между супругами заполняется только после того, как все необходимые документы будут собраны. В нем указывается, какие проценты и на какой срок каждый из супругов хочет получить.

После подачи заявления, налоговая инспекция рассмотрит запрос и примет решение о распределении вычета между супругами. Если заявление удовлетворено, супруги смогут получить вычеты по ипотеке в соответствии с указанными в заявлении процентами.

Если вы планируете распределить вычет на проценты по ипотеке между супругами, обратитесь в налоговую инспекцию для получения подробной информации о необходимых документах и процедуре подачи заявления.

Какие документы потребуются для подачи заявления о распределении вычета между супругами?

Для подачи заявления о распределении вычета между супругами при получении налогового вычета по 3-НДФЛ на первые и последующие года, потребуется предоставить следующие документы:

- Заполненное заявление о распределении вычета между супругами;

- 3-НДФЛ (декларацию по налогу на доходы физических лиц) за соответствующий год;

- Документы подтверждающие право на получение налогового вычета (например, договор по ипотеке);

- Документы, подтверждающие супружеские отношения (свидетельство о браке, договор о брачном имуществе и т.д.);

- Другие документы, предусмотренные правилами налоговой инспекции.

Распределение вычета между супругами производится на основе поданных деклараций по налогу на доходы физических лиц. Заявление о распределении вычета заполняется супругами вместе.

Важно отметить, что не все вычеты между супругами возможно распределить. Например, вычеты по ипотеке между супругами распределяются только в случае, если они являются совладельцами недвижимости.

При подаче заявления о распределении вычета между супругами в налоговую инспекцию, необходимо учитывать сроки подачи документов и правила, установленные налоговым кодексом.

Заполняется заявление на распределение вычета только при первой подаче 3-НДФЛ в налоговую инспекцию, в последующие года оно уже не потребуется

Для получения налогового вычета по ипотечным выплатам можно заполнить заявление на распределение вычета между супругами. Однако следует заметить, что это заявление подается только при первой подаче документов на налоговую инспекцию. В последующие года такое заявление уже не потребуется.

Основное правило состоит в том, что при первой подаче документов нужно указать, какие проценты и суммы ипотечных выплат будут распределены между супругами. Оно является обязательным для получения вычета и его правильного распределения.

В заявлении необходимо указать фамилию, имя и отчество супругов, а также указать процентное соотношение, которое будет использоваться для распределения вычета. Указывается также основной заемщик и срок действия ипотечного кредита.

В последующие года заявление уже не потребуется, так как налоговая инспекция уже знает о распределении вычета между супругами и будет автоматически учитывать эту информацию при начислении налогового вычета. Таким образом, после первой подачи документов в налоговую инспекцию, заявление на распределение вычета больше не нужно заполнять.

Распределение основного налогового вычета

Распределение основного налогового вычета между супругами — это процесс определения, какой из супругов будет получать налоговый вычет, а также в какой сумме. Для этого потребуются определенные документы и заявление, которое можно подать только при заполнении декларации по налогу на доходы физических лиц (3-НДФЛ).

Основной налоговый вычет заполняется в первой графе декларации и предоставляет право получить вычет на сумму, не превышающую 260 000 рублей. Данный вычет можно использовать для получения налоговых льгот при погашении кредита, например, по ипотеке. Однако, есть определенные правила, которые необходимо соблюдать при распределении данного вычета между супругами.

Для начала, оба супруга должны проживать в одной семье и не иметь постоянной регистрации в разных местах. Кроме того, вычет можно распределить только на определенные цели, такие как погашение кредита, проценты по ипотеке, выплаты по детским договорам накопительного страхования и т.д.

Для распределения вычета необходимо подать заявление в налоговую инспекцию. В заявлении указывается, какая сумма вычета будет принадлежать каждому из супругов. Вместе с заявлением в налоговую инспекцию обычно предоставляются документы, которые подтверждают цель распределения вычета (например, копия договора ипотеки).

Можно ли распределить выплаты между супругами

Для распределения вычета налогового налоговую инспекцию обычно потребуется заявление, заполняющееся при подаче документов для получения налогового вычета. В таком заявлении указываются какие именно выплаты будут распределены между супругами.

В случае, если супруги имеют ипотеку и уже получили вычет по основному долгу в прошлом году, возможно распределить выплаты таким образом, чтобы только один из супругов получил вычет за текущий год.

Однако, следует учесть, что для распределения вычета между супругами должны соблюдаться определенные правила, установленные налоговым законодательством. Например, все выплаты, на которые будет распространяться вычет, должны быть осуществлены деньгами, которые находятся на одном из счетов супругов.

Также, важно знать, что деньги, полученные в виде вычета, могут быть использованы только на определенные цели, установленные законодательством. Например, вычет можно использовать на оплату ипотеки, на приобретение или ремонт жилья, на образование или лечение.

Правила для супругов

При подаче налогового заявления по налоговому вычету, супруги могут получить возможность распределить вычет между собой. Это предоставляет возможность сократить сумму налогового платежа и получить дополнительные деньги в качестве выплаты.

Для распределения вычета между супругами потребуются соответствующие документы, такие как заявление о распределении вычета и договор между супругами. Заявление следует подавать в налоговую инспекцию в первой половине года, как правило, до 1 мая.

Супруги должны также указать, какие проценты вычета рассчитывают получить каждый из них. Ипотеке у супругов может потребоваться распределение вычета в определенном порядке или в процентном соотношении.

Уже при подаче декларации по налогу на доходы физических лиц (3-НДФЛ) можно указать, как распределить вычет между супругами. Последующие выплаты будут осуществляться в соответствии с указанным в заявлении распределением.