В 2025 году в России будет осуществлено освобождение предприятий общепита от уплаты НДС. Это решение было принято в рамках принципа налоговой льготности и предоставления определенных преимуществ общественным заведениям, которые осуществляют реализацию пищевых продуктов и предоставляют услуги общепита.

Оформление освобождения от НДС будет производиться в соответствии с действующим законодательством РФ. Владельцам заведений будет необходимо уведомить налоговые органы о своем желании воспользоваться льготой. Для этого придется заполнить определенные документы, предоставить информацию о своей деятельности и рассчитать доходы, подлежащие освобождению от НДС.

Освобождение от начисления налога распространяется на услуги общественного питания, предоставляемые в условиях, соответствующих указанным в законе основаниям. Среди таких условий можно выделить предоставление готовой еды, приготовленной с использованием различных ингредиентов, а также предоставление возможности принимать пищу в заведении.

Освобождение от НДС позволяет снизить финансовую нагрузку на предприятия общепита и стимулирует их развитие. Кроме того, такие предприятия могут предоставлять более доступные цены на свои товары и услуги, что положительно сказывается на уровне жизни населения. Поэтому, если вы владелец или работник предприятия общепита, стоит узнать о возможности получения данной льготы в вашем случае и приступить к оформлению необходимых документов.

Освобождение от НДС по ст. 145 НК РФ

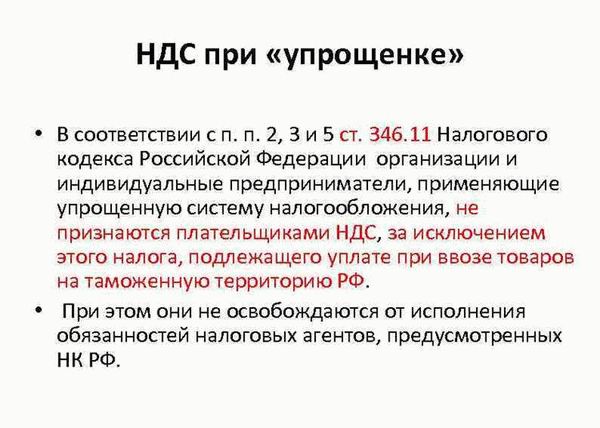

Основаниями для освобождения от уплаты НДС являются положения статьи 145 Налогового кодекса Российской Федерации.

Для получения льготы по освобождению от НДС необходимо соблюдение определенных условий, о которых можно узнать в пунктах 1-3 статьи 145 НК РФ.

Оформление уведомления об освобождении от НДС — одно из требований, которое стоит выполнить для воспользоваться льготой по НДС. Для этого необходимо использовать форму 1С, предусмотренную НК РФ.

Освобождение от начисления и уплаты НДС может быть применено в отношении определенных видов товаров и услуг, указанных в пунктах 1-3 статьи 145 НК РФ.

В случае выполнения всех необходимых условий, описанных в законе, предприятиям и компаниям будет предоставлена возможность освободиться от исполнения обязанностей по уплате НДС в соответствии с указанными в пунктах 1-3 статьи 145 НК РФ основаниями.

Необходимо отметить, что получение таких льгот по НДС может существенно повлиять на финансовый показатель и конкурентоспособность предприятия или компании.

Стоит ли использовать льготу по НДС

Освобождение общепита от НДС в 2025 году может стать большой льготой для предпринимателей в этой сфере. Оно позволяет значительно снизить финансовую нагрузку на предприятия, позволяет увеличить прибыль и инвестировать в развитие бизнеса.

Однако, использование этой льготы также несет некоторые обязанности и требует соблюдения определенных условий. Например, предприниматели должны ежемесячно предоставлять уведомления в налоговую о своем намерении использовать льготу по НДС. Также необходимо подтверждение освобождения от НДС при выполнении расчетов с покупателями и во всех налоговых декларациях.

Если вы решаете воспользоваться льготой по НДС, то вам нужно внимательно изучить все требования и обязанности, а также организовать правильное оформление документов. Основание для использования льготы — осуществление деятельности в сфере общественного питания. Однако, вы должны быть готовы к тому, что в случае выявления нарушений или неправильного оформления, на вас могут быть наложены штрафы и санкции.

В то же время, есть ряд случаев, когда стоит подумать о том, чтобы отказаться от использования этой льготы. Например, это может быть нецелесообразно для тех, кто работает по системе 1С, которая не предоставляет возможность учета освобождения от НДС. Также, если у вас маленький оборот или вы обслуживаете ограниченное количество клиентов, то использование льготы может быть нецелесообразно из-за дополнительных требований и ограничений.

В любом случае, перед тем как принять решение о использовании льготы по НДС, стоит обратиться к специалистам или ознакомиться с соответствующими НК РФ и ст. 145.

Что вы узнаете

В этой статье вы узнаете, что в Российской Федерации со 2-го квартала 2025 года освободят от уплаты налога на добавленную стоимость (НДС) предприятия общественного питания.

Вы узнаете, каким образом оформлять уведомления о применении этой льготы и на основаниях каких условий можно быть освобожденным от начисления и уплаты НДС.

Вы узнаете, что это освобождение от НДС касается предприятий, осуществляющих деятельность в сфере общественного питания, в том числе ресторанов, кафе, баров и других заведений.

Вы узнаете, какие льготы предоставлены предприятиям общественного питания от исполнения обязанностей по уплате НДС в соответствии со ст. 145 Налогового кодекса РФ.

Вы узнаете, что для получения этой льготы предприятия должны оформить соответствующие уведомления в налоговый орган в зависимости от используемых ими программных систем, например, с использованием программы 1С.

Вы узнаете, что предприятия общественного питания, освобожденные от НДС, обязаны вести отдельный учет по льготной ставке и предоставлять соответствующие документы при контроле со стороны налоговых органов.

Вы узнаете, от каких обязанностей предприятия общественного питания освободятся при применении этой льготы, а также какие могут быть последствия отказа от использования данного освобождения от НДС.

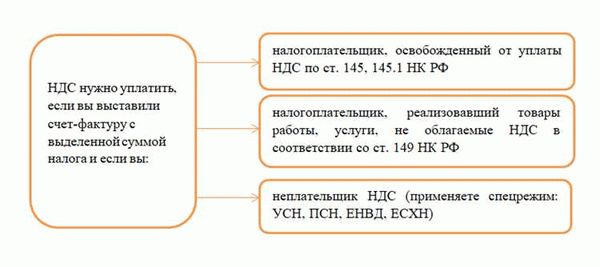

Освобождение от исполнения обязанностей по начислению и уплате НДС по другим основаниям

Освобождение от исполнения обязанностей по начислению и уплате НДС по другим основаниям — это важная льгота, которая предоставляется предпринимателям в определенных условиях. Если вы хотите узнать, каких льготы можно использовать и как оформить уведомление о отказе от начисления и уплаты НДС по ст. 145 НК РФ, то вам стоит обратиться за подробной информацией к специалистам или использовать специализированное программное обеспечение, например, 1С.

Основания для освобождения от исполнения обязанностей по начислению и уплате НДС могут быть различными. Например, это может быть освобождение от НДС при осуществлении определенных видов деятельности, при условии соблюдения определенных требований или в случаях, предусмотренных законодательством.

Освобождение от исполнения обязанностей по начислению и уплате НДС является важной льготой, позволяющей получить значительные экономические преимущества. Однако, прежде чем принять решение об освобождении, необходимо тщательно изучить законодательство и консультироваться с экспертами, чтобы правильно применить данную льготу и избежать возможных правовых последствий.

Оформление Уведомления в 1С

Для оформления уведомления об освобождении общепита от НДС в 2025 году вам потребуется использовать программное обеспечение 1С. Уведомление об освобождении от НДС — это документ, который позволяет организациям, занимающимся общепитом, получить льготу по уплате налога на добавленную стоимость по определенным условиям.

Основаниями для освобождения от НДС являются принадлежность к определенной категории общественного питания, а также соответствие условиям и требованиям, установленным законодательством РФ. В Уведомлении в 1С необходимо указать все реквизиты организации, а также причины, по которым она имеет право на освобождение от уплаты НДС.

Чтобы оформить уведомление в 1С, вам необходимо знать, какие условия должны быть выполнены для использования данной льготы. Поэтому перед началом оформления обратитесь к ст. 145 НК РФ, где прописаны все основания и условия для освобождения общепита от НДС.

Как только вы узнаете, что у вас возможность получить освобождение от НДС, вы можете приступать к оформлению уведомления в 1С. В программе 1С есть все необходимые бланки и формы для этого документа. Вам следует заполнить все соответствующие поля, включая реквизиты организации и основания, по которым вы претендуете на освобождение.

После оформления уведомления в 1С вам необходимо передать его на исполнение. Уведомление будет отправлено налоговым органам, которые проверят его соответствие заявленным условиям и требованиям. Если все выполнено правильно, ваша организация будет освобождена от уплаты НДС по данной льготе.

Однако, прежде чем приступить к оформлению уведомления в 1С, важно внимательно изучить требования и условия, установленные законодательством. В некоторых случаях может быть выгоднее отказаться от льготы, чтобы избежать дополнительных обязанностей по отчетности и исполнению ряда других условий.

Таким образом, оформление уведомления в 1С — это важный шаг для получения освобождения от НДС в сфере общепита, но стоит помнить, что перед этим нужно изучить условия и требования, чтобы принять решение о том, следует ли использовать данную льготу или отказаться от нее.

Можно ли отказаться от льготы по НДС и как это сделать

Если ваше предприятие является субъектом малого предпринимательства и вам предоставлена льгота по освобождению от уплаты налога на добавленную стоимость (НДС) в 2025 году, вы можете отказаться от данной льготы.

Для того чтобы отказаться от льготы по НДС, необходимо уведомить налоговый орган о своем решении. В уведомлении нужно указать основания отказа от льготы и представить необходимые документы. Обратите внимание, что отказ от льготы возможен только при условии исполнения всех обязанностей, предусмотренных законодательством РФ в отношении налога на добавленную стоимость.

Сделать отказ от льготы по НДС можно при помощи программного обеспечения 1С, которое позволяет автоматизировать процесс оформления уведомления и представления необходимых документов налоговому органу. Для этого необходимо воспользоваться специальным функционалом программы, который обеспечивает формирование уведомления и его отправку в электронном виде.

При отказе от льготы по НДС вам необходимо учесть, что начиная с 2025 года вам будут начислять НДС по общей ставке 20%. Также следует учитывать условия, при которых налоговый орган может отказать в освобождении от НДС. В случае нарушения установленных оснований и условий, налоговый орган может пересмотреть ваше решение и требовать уплаты НДС согласно установленным ставкам.

Кого и на каких условиях освободят от НДС

В соответствии со ст. 145 Налогового кодекса РФ, с 1 января 2025 года предприятия общепита, использующие программное обеспечение 1С для ведения учета продаж, могут освобождаться от уплаты НДС. Освобождение от налога предусмотрено для тех субъектов, которые не получили сообщений от ФНС о том, что они не соответствуют основаниям для применения льготы и начислению НДС.

Чтобы узнать, что вы относитесь к категории предприятий, которые могут воспользоваться этой льготой, вам стоит оформить уведомления в налоговые органы. В случае положительного решения органов, вы сможете начать использовать это освобождение от НДС. Также вы можете отказаться от льготы в случае необходимости.

Оформление уведомлений и исполнение обязанностей по НДС должно быть сделано в соответствии с требованиями Налогового кодекса. При этом стоит учесть, что для освобождения от НДС нужно использовать программное обеспечение 1С ведения учета продаж.

По каким условиям и на каких основаниям вы будете освобождены от уплаты НДС, вы сможете узнать из имеющихся правил и нормативных актов. Обращайтесь в налоговые органы или консультируйтесь у специалистов, чтобы разобраться подробнее.