Знать принцип активов и пассивов баланса — важно для всех, кто имеет дело с кассовым потоком и экономическим учетом. На балансе представлены все активы и пассивы организации, включая денежные средства, нераспределенную прибыль и другие экономические показатели.

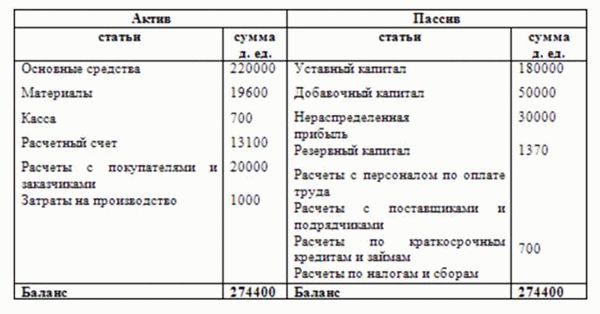

Баланс составляется для всего периода, например, на конец 2025 года. В таблице баланса приведены практические примеры различных активов и пассивов. В чем же суть равенства активов и пассивов? В экономическом учете это означает, что все активы организации равны сумме ее пассивов.

Денежные средства, выручка от продаж, нераспределенная прибыль — все это активы. Пассивы же — это обязательства организации, такие как кредиторская задолженность, заемные средства и другие показатели. Разрыв между активами и пассивами может указывать на непокрытый доход или убытки.

Полезно знать, что нераспределенная прибыль — это разница между прибылью и выплаченными доходами. Расчет этой составляющей может помочь понять финансовое положение организации и ее финансовую рентабельность. Нераспределенная прибыль может быть направлена на развитие компании или выплату дивидендов владельцам.

Таким образом, понятия активов и пассивов баланса являются основополагающими в экономическом учете. Знание принципов и таблицы баланса поможет всем, кто интересуется финансовым состоянием и успехами организации. Это важно для финансовых аналитиков, бухгалтеров, менеджеров и инвесторов, которые хотят оценить финансовую устойчивость и перспективы предприятия.

История развития баланса

Баланс является одним из основных понятий бухгалтерского учета и выражает финансовое положение организации на определенный момент времени. Он отображает разницу между активами и пассивами предприятия, а также нераспределенной прибылью или убытком.

В процессе развития экономических отношений появилась необходимость знать о состоянии активов и пассивов организации, а также о доходах и расходах. Баланс позволяет осуществлять контроль над финансовой деятельностью и оценивать результаты работы предприятия.

Примеры активов, которые отображаются в балансе, включают денежные средства, материальные запасы, основные средства и интеллектуальную собственность. А пассивы включают капитал, заемные средства и нераспределенную прибыль.

Основной принцип составления баланса заключается в том, что сумма активов должна быть равна сумме пассивов. Таким образом, баланс отражает равенство между ресурсами, которыми располагает организация (активы) и источниками этих ресурсов (пассивы).

Знание баланса оказывается полезно не только для бухгалтеров, но и для менеджеров, инвесторов и всех заинтересованных сторон. Это практическое понятие позволяет оценивать финансовую устойчивость предприятия, его платежеспособность и эффективность использования имеющихся ресурсов.

Важно отметить, что баланс может меняться со временем, так как он отражает текущую ситуацию в предприятии. Изменения в балансе могут возникать из-за различных факторов, таких как изменение структуры активов, изменение капитала, а также появление доходов или расходов.

Таким образом, баланс является важным инструментом для анализа финансового состояния предприятия и принятия управленческих решений. Он позволяет учесть все приходы и расходы, а также оценить общую финансовую ситуацию организации.

Классификация активов и пассивов

В бухгалтерском учете существует классификация активов и пассивов, которая полезна для понимания экономической ситуации и финансового состояния организации. Активы представляют собой ресурсы, которыми располагает организация и которые могут принести ей экономическую выгоду. Пассивы — это источники средств для финансирования активов, то есть их источники происхождения. Разница между активами и пассивами называется собственным капиталом или чистым активом.

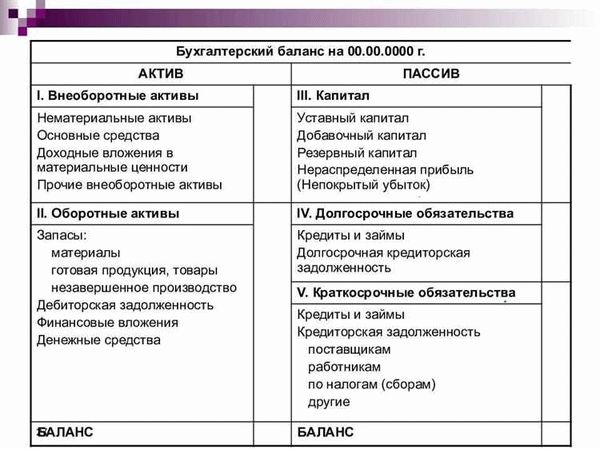

При классификации активов и пассивов в бухгалтерском учете используются различные принципы и понятия. Например, активы могут быть разделены на оборотные и внеоборотные. Оборотные активы — это активы, которые предназначены для оборота в течение короткого срока (обычно менее года), такие как товары на складе или деньги на счетах. Внеоборотные активы — это активы, которые предназначены для использования в течение длительного периода времени, такие как здания или оборудование.

Пассивы также могут быть разделены на разные категории в зависимости от их характера. Например, пассивы могут быть классифицированы на долгосрочные и краткосрочные. Долгосрочные пассивы — это обязательства, которые организация должна погасить в течение более одного года, например, кредиты или займы на длительный срок. Краткосрочные пассивы — это обязательства, которые должны быть погашены в течение одного года или менее, например, текущие кредиты или задолженности по поставке товаров.

Примеры активов в балансе организации могут включать денежные средства, дебиторскую задолженность (деньги, которые клиенты должны организации), товары на складе и недвижимость. Примеры пассивов в балансе включают кредиторскую задолженность (организация должна деньги поставщикам), заемные средства и уставной капитал.

Знание классификации активов и пассивов в бухгалтерском учете позволяет понять финансовую структуру и состав баланса организации, а также определить уровень риска и финансовой устойчивости. Баланс между активами и пассивами является одним из основных принципов бухгалтерского учета, и знание этого принципа позволяет практически работать с финансовыми показателями, такими как доходы, прибыли (или убытки), выручка и нераспределенная прибыль (или непокрытый убыток).

Таким образом, понимание классификации активов и пассивов в бухгалтерском учете полезно для всех, кто имеет некоторое отношение к финансовой деятельности организации, включая руководителей, бухгалтеров, инвесторов и кредиторов.

Обзор баланса на 2025 год

Баланс — это важный инструмент в экономической сфере, который позволяет оценить состояние финансовой деятельности предприятия. Баланс включает в себя активы, пассивы и нераспределенную прибыль. Активы представляют собой имущество предприятия, его владение, денежные средства, а также долги и прочие права требования. Пассивы представляют собой источники финансирования предприятия, это капитал владельцев и заемные средства, которые необходимы для одного или иного вида деятельности. Нераспределенная прибыль — это разница между полученными доходами и убытками исчисленными на конец отчетного периода.

Баланс должен быть составлен в соответствии с бухгалтерскими принципами и на основе практических примеров. Он отражает финансовую структуру предприятия, а именно его активную и пассивную часть. Активы имеют большое значение и должны быть внимательно изучены, так как они являются потенциальным источником доходов. Пассивы, в свою очередь, показывают источники финансирования, которые позволяют предприятию функционировать и развиваться.

Денежный поток и выручка в балансе на 2025 год демонстрируют разрыв между доходами и расходами в рамках бухгалтерского учета. Кассовый баланс и убыток (непокрытый убыток) также являются важными элементами баланса. Прибыль и убытки могут быть использованы для определения прибыльности предприятия и его способности покрыть свои обязательства.

Таким образом, обзор баланса на 2025 год позволяет получить полезные сведения о состоянии финансовых ресурсов предприятия, его прибыли и убытках, а также наличии активов и пассивов. Он помогает понять, в чем состоит разница между доходами и расходами и каким образом предприятие распределяет свои финансовые ресурсы.

Денежный поток и кассовый разрыв

Денежный поток в бухгалтерском балансе представляет собой движение денежных средств внутри компании. Он включает в себя выручку от реализации товаров и услуг, а также другие доходы, полученные от различных источников. Денежный поток позволяет узнать, кто и кому должен определенную сумму денег.

Пассивы в балансе представляют собой экономические обязательства и финансовые обязательства компании перед третьими лицами. Они включают в себя задолженности по оплате поставщикам, кредиторам, а также другие финансовые обязательства. Пассивы показывают, кому компания должна определенную сумму денег.

Кассовый разрыв – это разница между денежным потоком и пассивами компании. Если денежный поток превышает пассивы, то компания имеет положительный кассовый разрыв, что говорит о том, что у компании достаточно денег для погашения обязательств. Если же денежный поток меньше пассивов, то компания имеет отрицательный кассовый разрыв, что может указывать на проблемы с платежеспособностью и возникновение задолженностей.

Для управления денежным потоком и предотвращения возникновения кассового разрыва компании полезно знать принципы учета доходов и расходов. Также полезно анализировать финансовые показатели, такие как прибыль и нераспределенная прибыль, что поможет в принятии правильных решений для обеспечения устойчивого денежного потока и избежания кассового разрыва.

Понятие денежного потока

Денежный поток — это основной показатель финансового состояния предприятия, который отражает поступление и расходование денежных средств. Он выражает равенство между денежными поступлениями и расходами, а также разница между ними — денежный разрыв.

Понятие денежного потока в бухгалтерском учете тесно связано с пассивами и активами баланса. Денежный поток может быть положительным, если денежные поступления превышают расходы, или отрицательным, если расходы превышают поступления.

Денежный поток является важным показателем для практических экономических расчетов, так как позволяет определить финансовую устойчивость предприятия и его способность к своевременному покрытию обязательств.

Доходы в денежном потоке обычно связаны с выручкой от реализации товаров или услуг, а расходы — с затратами, которые необходимы для осуществления производственной или коммерческой деятельности. Денежный поток также учитывает принцип нераспределенной прибыли, который позволяет оценить степень накопления или выплаты прибыли.

Понимание понятия денежного потока полезно для всех, кто имеет дело с бухгалтерским учетом и финансовой отчетностью. Знание данного понятия позволяет анализировать и планировать финансовую деятельность предприятия, прогнозировать возможные убытки и различные экономические ситуации.

Примеры практического применения понятия денежного потока могут быть представлены в виде составления бюджета, контроля за денежными средствами предприятия и прогнозирования финансовых рисков.

Как рассчитать кассовый разрыв

Кассовый разрыв – это разница между денежными поступлениями и платежами, которая возникает в определенный период времени. Данный показатель является важным для оценки финансовой устойчивости организации и позволяет определить, достаточно ли у нее денежных средств для покрытия текущих обязательств.

Принцип рассчета кассового разрыва основан на учете денежных потоков как активы и пассивы организации. Для его расчета необходимо учесть все доходы и расходы организации, выручку от реализации товаров и услуг, а также прибыль от основной деятельности.

В бухгалтерском учете кассовый разрыв рассчитывается на основе экономических понятий, таких как прибыль, прибыль от основной деятельности и убытка. Он является показателем финансовой устойчивости организации и позволяет определить, достаточно ли она денежных средств для покрытия текущих обязательств.

Чем полезно знать о кассовом разрыве? Знание данного показателя позволит организации предвидеть возможные проблемы с ликвидностью и принимать меры для их предотвращения. Также это поможет определить, кому и в каком объеме необходимо привлечь дополнительные финансовые ресурсы, а также позволит увидеть влияние изменения стоимости активов и пассивов на кассовый разрыв.

Рассмотрим примеры расчета кассового разрыва. Предположим, что в балансе организации на текущий момент активы составляют 100 тыс. руб., а пассивы – 80 тыс. руб. Прибыль организации за период составляет 10 тыс. руб. Тогда кассовый разрыв будет равен разнице между активами и пассивами, то есть 20 тыс. руб.

Влияние кассового разрыва на финансовую устойчивость

Кассовый разрыв — это принцип, который описывает временную разницу между потоком доходов и расходов в бухгалтерском учете. Он является одним из ключевых понятий при анализе финансовой устойчивости предприятия. Как правило, кассовый разрыв возникает из-за отсутствия совпадения между фактическими поступлениями и выплатами денежных средств.

Нераспределенная прибыль или непокрытый убыток — это величина, которая показывает разницу между чистой прибылью или убытком и выручкой. Когда прибыль или убыток не распределяется между акционерами или владельцами компании, он остается на счете нераспределенной прибыли или убытка.

Влияние кассового разрыва на финансовую устойчивость может быть как положительным, так и отрицательным. С одной стороны, возможность получения временного преимущества из-за разницы между поступлениями и выплатами денежных средств может оказаться полезной для предприятия. Такая ситуация может создать дополнительный денежный поток, который можно использовать для инвестиций или погашения задолженности.

С другой стороны, отрицательное влияние кассового разрыва на финансовую устойчивость проявляется в форме нехватки денежных средств для покрытия текущих обязательств. Если поступления денежных средств не покрывают расходы, предприятие может столкнуться с проблемами ликвидности, имея просроченные платежи и проблемы со своевременным покрытием обязательств.

Практические примеры кассового разрыва могут включать ситуации, когда предприятие получает крупные заказы с отсрочкой платежа, но при этом имеет постоянные ежемесячные обязательства по выплате зарплаты и аренды помещения. В этом случае, хотя финансовые показатели по бухгалтерскому учету могут быть положительными, недостаток денежных средств может создать проблемы в текущей деятельности предприятия.

Знание влияния кассового разрыва на финансовую устойчивость компании позволяет принять меры для уменьшения риска нехватки денежных средств. Это может включать оптимизацию денежного потока, увеличение эффективности реализации активов, привлечение дополнительных источников финансирования или выработку стратегии по управлению кассовым разрывом.

Активы и пассивы в бухгалтерском балансе

В бухгалтерском учете активы и пассивы являются двумя основными компонентами баланса предприятия. Активы представляют собой ресурсы и права, которые принадлежат предприятию и способствуют его деятельности. Пассивы, в свою очередь, отражают источники, из которых предприятие получило эти ресурсы и права.

Активы могут быть разделены на две категории: текущие и долгосрочные. Текущие активы включают такие позиции, как денежные средства, товары на складах, дебиторская задолженность и прочие текущие активы. Долгосрочные активы, в свою очередь, включают такие позиции, как недвижимость, оборудование, нематериальные активы и прочие долгосрочные активы.

К пассивам относятся такие позиции, как кредиторская задолженность, заемные средства, капитал и прочие пассивы. Кредиторская задолженность представляет собой сумму долгов, которые предприятие должно оплатить в ближайшее время. Заемные средства также являются пассивами и отражают суммы долгов, которые предприятие получило от других организаций или физических лиц.

Важно знать, что бухгалтерский баланс должен быть сбалансирован — сумма активов должна быть равна сумме пассивов. Это основной принцип бухгалтерского учета, известный как принцип равенства активов и пассивов. В случае, если сумма активов и пассивов не совпадает, это указывает на наличие ошибки в бухгалтерии.

Баланс предприятия позволяет дать достоверное представление о его финансовом положении. Анализ активов и пассивов позволяет определить потоки денежных средств, влияющие на итоговую прибыль или убыток предприятия. Например, увеличение дебиторской задолженности может указывать на рост выручки от реализации товаров или услуг. Уменьшение кредиторской задолженности может говорить об увеличении расходов на оплату заемных средств.

В итоге, активы и пассивы в бухгалтерском балансе играют важную роль в учете и анализе финансовой деятельности предприятия. Знание понятий и практические примеры их использования полезны для правильного учета экономических процессов и определения финансового состояния предприятия.

Ролевая модель активов и пассивов

Ролевая модель активов и пассивов является фундаментальным принципом в бухгалтерском учете и отображает состояние финансовой системы организации. Эта модель позволяет представить все экономические ресурсы и обязательства компании. Рассмотрим роль активов и пассивов на примере баланса.

Активы – это все имущество, которое принадлежит организации или контролируется ею и способно приносить экономические выгоды в будущем. К ним относятся, например, кассовые деньги, материальные запасы, оборудование, автомобили и другие активы. Активы могут характеризоваться как оборотными, то есть быстро преобразующимися в денежные средства, так и внеоборотными, которые используются в течение продолжительного времени для производства товаров и услуг.

Пассивы, в свою очередь, представляют собой финансовые обязательства организации перед третьими сторонами. В их числе могут быть заемные средства, долгосрочные и краткосрочные кредиты, а также другие обязательства. Пассивы можно разделить на собственный капитал и кредиторскую задолженность.

Важно понимать, что активы и пассивы в балансе должны соблюдать принцип равенства — сумма активов всегда должна быть равна сумме пассивов. Если происходит разрыв между ними, то возникает вопрос: откуда взялись лишние или недостающие средства? Поэтому проведение правильного учета активов и пассивов является важным практическим понятием в бухгалтерии.

В балансе также отражается разница между денежными потоками от реализации товаров и услуг (выручка) и расходами на производство (стоимость) этих товаров и услуг. Этот показатель называется чистой прибылью (непокрытым убытком). Расчет и правильное учет его являются важными элементами в финансовой отчетности организации.