В современном деловом мире обеспечение исполнения обязательств является одной из важных задач для принципала (должника) и бенефициара (кредитора). Один из эффективных способов гарантировать исполнение таких обязательств — это использование независимой гарантии.

Независимая гарантия — это вид банковской гарантии, при котором банк-гарант выполняет обязательства принципала перед бенефициаром по первому требованию последнего. Этот вид гарантии регулируется Гражданским кодексом Российской Федерации (ст. 368 п. 1, гк РФ), а также другими нормативными актами.

Принципал, который является должником, обращается в банк-гарант с просьбой выдать независимую гарантию в пользу бенефициара. Договор банковской гарантии заключается между принципалом и банком-гарантом, при этом бенефициар не является стороной в этом договоре. Бенефициаром выступает кредитор, который будет принимать исполнение обязательств от банка-гаранта.

В договоре банковской гарантии обязательно указываются условия, при которых банк-гарант обязуется выплатить сумму гарантии на первое требование бенефициара. Эти условия могут включать требования по сроку исполнения, предоставлению необходимых документов или других условий, определенных сторонами.

Таким образом, независимая гарантия является эффективным инструментом обеспечения исполнения обязательств, позволяет защитить интересы принципала и бенефициара. При использовании независимой гарантии стороны могут быть уверены в исполнении обязательства и получении необходимых сумм в срок.

Независимая гарантия как способ обеспечения исполнения обязательства

Независимая гарантия является одним из способов обеспечения исполнения обязательств и используется в банковской сфере. Гарант, выступающий в роли банка, предоставляет гарантию в пользу бенефициара, то есть кредитора.

Участниками процесса являются принципал, который является должником и обязуется выполнить определенное обязательство, гарант, который выпускает гарантию в пользу бенефициара, и бенефициар, который является кредитором и получает гарантию в свою пользу.

В договоре на выдачу независимой гарантии содержатся условия и сроки исполнения обязательства, а также размер и порядок выплаты по гарантии. Договор должен быть заключен в письменной форме и должен соответствовать требованиям законодательства (Гражданский кодекс РФ, ст. 368).

Принципал (должник)

Принципал (должник) является основным участником банковской гарантии. Согласно Гражданскому кодексу Российской Федерации (п. 1 ст. 368, гк РФ), принципалом может выступать как юридическое, так и физическое лицо.

Принципал обязан исполнить свое обязательство перед бенефициаром (кредитором) в указанный срок и в соответствии с условиями, оговоренными в договоре. В случае невыполнения или ненадлежащего исполнения обязательства, бенефициар может обратиться к гаранту (банку), чтобы получить компенсацию из банковской гарантии.

Принципал должен быть внимателен при заключении договора и внимательно изучать условия банковской гарантии, чтобы быть уверенным в своей способности исполнить обязательство в срок. Невыполнение обязательства может привести к серьезным последствиям, включая утрату репутации и возможность быть подвергнутым юридическим действиям со стороны бенефициара.

Бенефициар (кредитор)

Бенефициар (кредитор) – это лицо или организация, которая является получателем пользы от банковской гарантии. Он может быть как физическим, так и юридическим лицом. Бенефициаром может выступать кредитор в контексте обеспечения исполнения обязательства.

Банковская гарантия представляет собой обязательство банка (гаранта) перед бенефициаром (кредитором) о возмещении определенной суммы в случае невыполнения контрагентом (принципалом, должником) своих обязательств по договору.

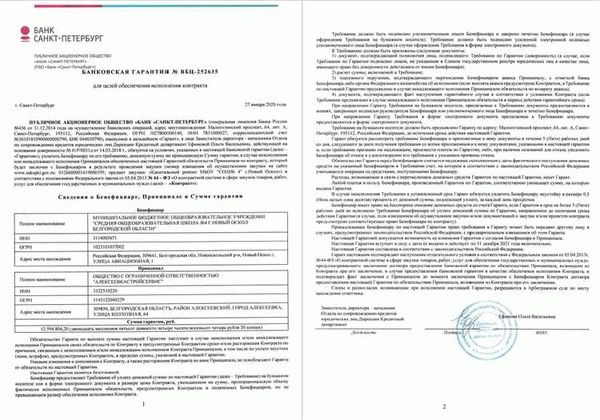

В договоре банковской гарантии указываются условия и характеристики обязательств гаранта в отношении бенефициара. В частности, в нем указывается сумма, на которую гарантия выдается, срок ее действия, условия и порядок возмещения, а также требования к предъявлению и обоснованию требований бенефициара.

Помимо этого, в договоре содержатся также реквизиты гаранта и бенефициара, ссылки на применяемые нормативные акты и законодательство, а также иные детали, которые регулируют отношения между этими сторонами.

Что такое банковская гарантия

Банковская гарантия представляет собой инструмент обеспечения исполнения обязательств перед кредитором. В соответствии со статьей 368 ГК РФ, банковская гарантия – это обязательство банка (гаранта) по требованию кредитора (бенефициара) уплатить сумму долга или возместить убытки в случае невыполнения должником (принципалом) своих обязательств по договору.

Участниками процесса банковской гарантии являются три стороны: гарант (банк), принципал (должник) и бенефициар (кредитор). Гарант выступает в качестве стороны, предоставляющей гарантию и обязуется выполнить свое обязательство по требованию бенефициара. Должник (принципал) – это лицо, которое обязуется выполнить определенное обязательство перед кредитором. Кредитор (бенефициар) – это лицо, которому должны быть уплачены сумма долга или возмещены убытки в случае невыполнения обязательств должником.

Договор банковской гарантии содержит ряд важных условий и положений. В нем должны быть указаны данные всех участников, сумма гарантии, срок ее действия и условия, при которых гарант будет обязан уплатить сумму долга или возместить убытки. Также в договоре могут быть прописаны требования к предоставлению документов при обращении за гарантией, порядок изменения или прекращения гарантии и другие важные моменты, которые регулируют отношения между участниками процесса.

Кто участники процесса

В процессе банковской гарантии участвуют три главных участника: гарант, принципал и бенефициар. Гарант — это банк, выдавший гарантию, который выполняет функцию по обеспечению исполнения обязательства между принципалом и бенефициаром. Гарант действует на основании Гражданского кодекса РФ (пункт 1 статья 3683 ГК РФ).

Принципал — это должник, который обязан выполнить определенные обязательства перед бенефициаром. Принципал инициирует выдачу банковской гарантии и является ее заказчиком.

Бенефициар — это кредитор или получатель услуги, которому гарант обеспечивает исполнение обязательства принципала. Бенефициар может быть физическим или юридическим лицом и обладает правом требовать исполнения обязательства из банковской гарантии.

Взаимоотношения между участниками процесса регулируются договором банковской гарантии. В этом договоре должны быть четко определены обязанности и права каждой стороны, а также условия, по которым будет совершаться платеж по гарантии.

Что содержится в договоре

Договор банковской гарантии является важнейшим документом, регулирующим взаимоотношения между участниками процесса. В нем содержатся все необходимые условия и обязательства для принципала (должника) и бенефициара (кредитора).

В договоре указываются данные об участниках гарантии, такие как наименования организаций, адреса и контактные данные. Здесь также прописываются основные положения и нормы, регулирующие отношения между участниками и устанавливающие их права и обязанности.

Основной раздел договора посвящен условиям выплаты банковской гарантии. Здесь указывается сумма гарантии, сроки ее действия, порядок и условия ее вызова, а также процедуры и сроки для предъявления требований о вызове гарантии.

В договоре также устанавливается ответственность за нарушение его условий. Принципал (должник) обязуется возместить убытки, понесенные бенефициаром (кредитором) из-за неисполнения обязательств. Также договор может содержать положения о штрафных санкциях и последствиях за нарушение сроков выплаты гарантии.

Гарант (п. 3 ст. 368 ГК РФ)

Гарант в контексте статьи 368 Гражданского кодекса Российской Федерации (ГК РФ) является одним из участников процесса банковской гарантии. Гарантом может выступать банк или кредитная организация, которая обязуется взять на себя исполнение обязательств перед бенефициаром в случае невыполнения или ненадлежащего выполнения обязательств со стороны принципала.

В контексте п. 1 статьи 368 ГК РФ, гарантом выступает банк или иная кредитная организация, которая имеет специальное разрешение на осуществление банковских гарантий. Такой гарант должен иметь достаточные финансовые средства для исполнения своих обязательств перед бенефициаром.

Статья 368 ГК РФ регулирует порядок заключения договора банковской гарантии, описывая права и обязанности всех участников — гаранта, принципала и бенефициара. В договоре обязательно должны быть указаны срок, сумма банковской гарантии, условия ее вызова, а также порядок ее исполнения.

Таким образом, гарант в контексте п. 3 статьи 368 ГК РФ является специализированным участником процесса банковской гарантии, который обязуется гарантировать исполнение обязательств принципала перед бенефициаром и быть готовым к их исполнению в случае необходимости.