- Расчет налога при выплате дивидендов физлицам — резидентам РФ

- Дивиденды и Налоговый кодекс РФ

- Налоги с дивидендов российских компаний

- Порядок подачи декларации и учет доходов от дивидендов акций США

- Как правильно рассчитать налог на дивиденды

- Ставки налога на дивиденды для резидентов РФ

- Исключения и особенности налогообложения дивидендов

- Способы минимизации налоговых обязательств при получении дивидендов

Дивиденды – это часть прибыли, которая выплачивается акционерам компании. И если вы являетесь физическим лицом – резидентом РФ, вам необходимо знать, как учесть налоги на полученные дивиденды.

Согласно Налоговому кодексу РФ, доход от дивидендов подлежит обложению налогом по ставке 13%. Однако, в случае, если дивиденды были выплачены российскими компаниями и удовлетворяют определенным условиям, налог может быть снижен до 0%.

Чтобы правильно рассчитать налог, необходимо подать налоговую декларацию по доходам физических лиц. В декларации вы укажете информацию о полученных дивидендах, а также других доходах. После обработки декларации налоговым органом будет рассчитана сумма налога, которую вы должны будете заплатить.

Однако, если вы получаете дивиденды от иностранных компаний, возможно будете обязаны уплатить налоги в стране, где эти компании зарегистрированы. Например, если вы получаете дивиденды от компаний США, вам может потребоваться подать налоговую декларацию и уплатить налоги в США.

Расчет налога при выплате дивидендов физлицам — резидентам РФ

Российский налоговый кодекс предусматривает обязанность уплаты налогов при получении дивидендов от российских компаний физическими лицами — резидентами РФ. Для правильного расчета налога необходимо рассмотреть несколько основных аспектов.

Во-первых, ставка налога по дивидендам физлицами является фиксированной и составляет 13%. Это означает, что при получении дивидендов от российских компаний необходимо учесть эту ставку и подать декларацию о доходах, чтобы уплатить соответствующую сумму налога.

Во-вторых, при расчете налога на дивиденды следует учесть также налоговый вычет, предоставляемый налоговым законодательством РФ. Данный вычет позволяет уменьшить налогооблагаемую базу на определенную сумму, что в свою очередь снижает сумму налога, подлежащего уплате.

Для правильного расчета налога на дивиденды необходимо также учесть все полученные доходы от акций, а также возможные расходы, связанные с получением и учетом дивидендов. При этом следует обратить внимание на налоговые особенности выплаты дивидендов зарубежными компаниями, поскольку в этом случае могут применяться другие правила и ставки налогообложения.

Таким образом, расчет налога при выплате дивидендов физлицам — резидентам РФ требует учета ряда факторов, включая налоговую ставку, налоговые вычеты, доходы от акций и расходы, связанные с получением дивидендов. Подача декларации о доходах является обязательной процедурой для уплаты налога по дивидендам и позволит резидентам РФ правильно рассчитать и уплатить соответствующую сумму налога.

Дивиденды и Налоговый кодекс РФ

В Российской Федерации дивиденды являются одним из видов дохода, облагаемых налогом на доходы физических лиц. Налоговый кодекс РФ устанавливает правила и порядок их расчета и оплаты.

Для резидентов РФ, получающих дивиденды по акциям российских компаний, налог на дивиденды составляет 13%. Этот налог удерживается и перечисляется налоговым агентом, который выплачивает дивиденды физическому лицу.

Физическое лицо, получающее дивиденды, обязано подать декларацию о доходах. В декларации необходимо указать полученные дивиденды и учесть налог, который был удержан налоговым агентом. Если физическое лицо получает дивиденды от нескольких компаний, то необходимо распределить сумму полученных дивидендов по каждой компании.

Также важно отметить, что если физическое лицо получает дивиденды от иностранных компаний, то налог на дивиденды может быть установлен в соответствии с налоговым законодательством страны, в которой находится эта компания.

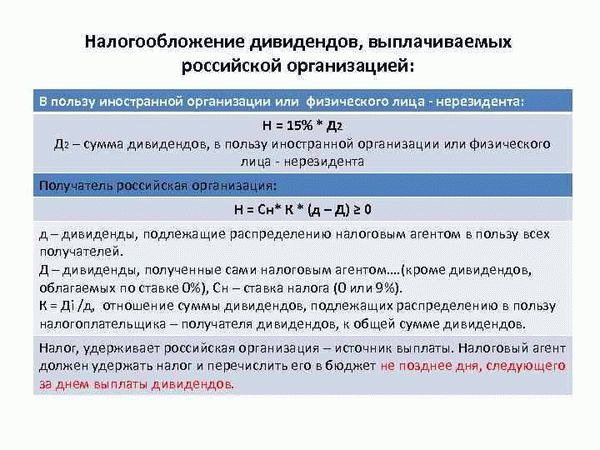

Налоги с дивидендов российских компаний

Дивиденды, выплачиваемые российскими компаниями физическим лицам-резидентам РФ, подлежат налогообложению. Основной источник правовых норм, регулирующих порядок учета и налогообложения доходов по дивидендам, является Налоговый кодекс РФ.

Физическое лицо, получившее дивиденды от российской компании, обязано подать налоговую декларацию, в которой необходимо указать размер полученного дохода от акций. Для правильного учета и налогообложения дивидендов рекомендуется обратиться к услугам специалиста в области налогообложения.

Кроме того, важно учесть, что если физическое лицо получает доход от дивидендов по акциям компаний, не являющихся российскими, например, компаний США, необходимо учитывать особенности налогообложения таких дивидендов. В каждой стране могут действовать свои правила и нормы налогообложения, поэтому необходимо изучить налоговое законодательство соответствующей страны и учесть его при подаче налоговой декларации.

Таким образом, налоги с дивидендов российских компаний должны быть правильно учтены и отражены в налоговой декларации физического лица-резидента РФ. При получении дохода от акций и дивидендов компаний, не являющихся российскими, необходимо учитывать особенности налогообложения в соответствующей стране. Для более точного и надежного расчета налогов рекомендуется обратиться за консультацией к специалисту в области налогообложения.

Порядок подачи декларации и учет доходов от дивидендов акций США

Российские резиденты, получающие доходы от дивидендов акций компаний из США, обязаны учесть эти доходы и заплатить налоги в соответствии с российским налоговым кодексом.

Для начала необходимо подать декларацию о полученных доходах от дивидендов. В этой декларации следует указать все суммы доходов, полученных от дивидендов акций американских компаний.

Для правильного учета и расчета налогов, рекомендуется заранее изучить документы о полученных дивидендах, поскольку они могут содержать информацию о налоговом вычете, который можно использовать при определении налогооблагаемой базы.

При подаче декларации о доходах от дивидендов, следует также учесть особенности налогообложения дивидендов с российских компаний. Например, если вы получили дивиденды от российских и американских компаний, вы должны учесть обе суммы дивидендов и правильно определить налоговую базу.

Таким образом, порядок подачи декларации о доходах от дивидендов акций США включает учет всех полученных доходов, правильное определение налоговой базы и расчет налогообязательств в соответствии с российским налоговым кодексом.

Как правильно рассчитать налог на дивиденды

При выплате дивидендов физическим лицам-резидентам РФ необходимо учесть налог на доходы физических лиц, который регулируется Налоговым кодексом РФ. Для правильного расчета налога на дивиденды следует следовать определенной процедуре.

Во-первых, необходимо учесть тип дивидендов. Если дивиденды выплачиваются физическому лицу из российских источников, налоговая ставка составляет 13%. Если дивиденды поступают из источников за пределами РФ, то налоговая ставка может отличаться в зависимости от соглашений между Россией и страной, откуда поступают дивиденды. Например, если дивиденды поступают из США, ставка может составлять 15%.

Во-вторых, необходимо подать декларацию о доходах и учесть выплаченные дивиденды. В декларации следует указать полученные дивиденды как доход, а также указать уплаченный налог на эти дивиденды. Это позволит правильно учесть дивиденды при расчете общей суммы налога на доходы физических лиц.

Также стоит отметить, что при получении дивидендов от российских акций, есть возможность воспользоваться налоговым вычетом в размере 600 000 рублей в год. Этот вычет уменьшит облагаемую налогом сумму дивидендов, что в свою очередь снизит итоговую сумму налога.

В итоге, правильный расчет налога на дивиденды требует учета всех вышеперечисленных факторов: тип дивидендов, уплаченный налог, подачу декларации и возможность применения налогового вычета. Осознанный подход к расчету налога на дивиденды поможет избежать неприятных ситуаций с налоговыми органами и обеспечит правильное учтение дивидендов в налоговой декларации.

Ставки налога на дивиденды для резидентов РФ

В Российской Федерации действует налоговый кодекс, в котором определены ставки налога на дивиденды для резидентов. Согласно этим правилам, российские компании обязаны учесть налоги на дивиденды при выплате их физическим лицам-резидентам РФ.

Ставки налога на дивиденды зависят от ряда факторов, таких как размер полученных дивидендов и вид акций, по которым они выплачиваются. Российское законодательство предусматривает различные ставки налога для разных категорий акций и размеров дивидендов.

Для уплаты налога на дивиденды резидентам РФ необходимо подать налоговую декларацию, в которой будут указаны полученные дивиденды и сведения о налоговых вычетах. Эта декларация позволяет правильно рассчитать размер налога и предоставить все необходимые документы для подтверждения его уплаты.

С другой стороны, если дивиденды выплачиваются физическому лицу-резиденту РФ из-за рубежа, например, из США, налоги на дивиденды в этом случае уплачиваются согласно налоговому законодательству Российской Федерации.

Итак, резидентам РФ необходимо учесть налог на дивиденды при получении выплаты от российских компаний, а также при получении выплаты от зарубежных компаний. Ставки налога на дивиденды могут различаться в зависимости от источника получения дивидендов и объема полученных средств. Важно знать и учесть эти правила для правильного расчета и уплаты налога на дивиденды.

Исключения и особенности налогообложения дивидендов

Налоговый режим для физических лиц, получающих дивиденды от российских компаний, имеет свои особенности. Согласно законодательству РФ, дивиденды облагаются налогом в размере 13% по упрощенной системе.

Однако, ситуация усложняется, когда физическое лицо-резидент РФ получает дивиденды от иностранных компаний, особенно от компаний из США. В таком случае, российский налоговый орган не берет на себя обязательство удерживать налоги с дивидендов. Это означает, что налоговая ответственность ложится на самого получателя дивидендов.

Для учета и оплаты налога по дивидендам от иностранных компаний, физическому лицу-резиденту РФ необходимо самостоятельно подать налоговую декларацию. В этой декларации физическое лицо должно указать информацию о всех полученных доходах, включая дивиденды.

Иностранные дивиденды также облагаются налогом в России, но с определенными исключениями. Если физическое лицо-резидент РФ получает дивиденды от иностранных компаний, которые контролирует российская компания, их налоговая ставка может быть уменьшена. Это происходит в случае наличия договора об избежании двойного налогообложения между Россией и страной, откуда поступают дивиденды.

Важно также учесть, что налогообложение дивидендов от иностранных компаний может отличаться от налогообложения доходов от акций. В некоторых случаях, при получении дивидендов от иностранных компаний, можно применять учет налогов, уплаченных в другой стране. Это позволяет избежать двойного налогообложения и сделать налоговую нагрузку более выгодной для физического лица.

Способы минимизации налоговых обязательств при получении дивидендов

Получение дивидендов является одним из способов получения дохода от акций российских компаний. Однако, в соответствии с Налоговым кодексом РФ, физическое лицо – резидент РФ должно уплачивать налог по ставке 13% с полученных дивидендов. В связи с этим, важно знать о способах минимизации налоговых обязательств при получении дивидендов.

Первым способом минимизации налоговых обязательств является правильная организация получения дивидендов. Физическое лицо должно подать декларацию о доходах и учесть полученные дивиденды в соответствии с российским законодательством. В случае, если дивиденды получены от российских компаний, следует учесть налоговые льготы, предусмотренные законом, чтобы снизить налоговую нагрузку.

Вторым способом минимизации налоговых обязательств является получение дивидендов от иностранных компаний. В некоторых странах, например, в США, налог на дивиденды может быть ниже, чем в РФ. Поэтому, физическое лицо может получить дивиденды от иностранных компаний, учесть их в декларации о доходах по российскому законодательству и заплатить налог по российским ставкам.

Третьим способом минимизации налоговых обязательств является использование международных соглашений об избежании двойного налогообложения. Некоторые страны имеют соглашения с РФ, которые определяют порядок налогообложения дивидендов. Согласно таким соглашениям, налог на дивиденды может быть удержан только в одной из стран, что позволяет снизить налоговую нагрузку.

Итак, для минимизации налоговых обязательств при получении дивидендов необходимо подать декларацию о доходах, учесть полученные дивиденды в соответствии с российским законодательством, обратить внимание на возможность получения дивидендов от иностранных компаний и использовать международные соглашения об избежании двойного налогообложения.