Все больше людей задумывается о возможности стать самозанятыми и начать заниматься собственной деятельностью. Но какая налоговая нагрузка ожидает самозанятых в 2025 году? И можете ли вы вообще быть самозанятым? Давайте разберемся в этом вопросе.

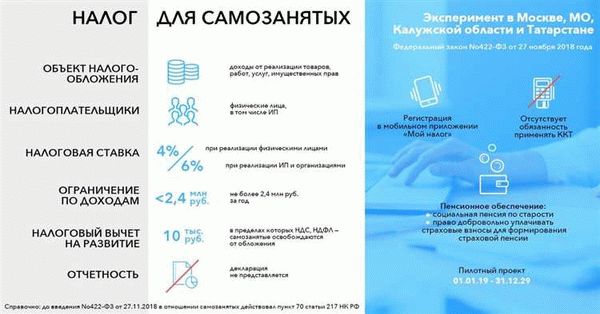

Самозанятые – это люди, занимающиеся предпринимательской деятельностью без организации юридического лица. Налог на самозанятых установлен в размере 4% от дохода. Этот налог является упрощенным, а система налогообложения самозанятых предоставляет ряд преимуществ.

Почему стоит рассмотреть возможность стать самозанятым? Во-первых, самозанятые получают полный контроль над своей деятельностью и гибкий график работы. Во-вторых, самозанятые могут работать с несколькими заказчиками одновременно и иметь разнообразный источник доходов. Это делает их деятельность более устойчивой и выгодной!

Если вы серьезно задумываетесь о том, чтобы стать самозанятым, вам понадобится чек-лист для самозанятых. В нем вы сможете найти полезные советы по организации своей деятельности, учету расходов и доходов, а также оправдали ли ожидания прейскуранты на выполнение различных видов работ. Не забывайте, что стать самозанятым – это больше, чем просто работать самому на себя. Это возможность воплотить свои идеи и получать удовольствие от своей творческой деятельности!

Какой налог платить самозанятым в 2025 году

В 2025 году самозанятые предприниматели в России должны будут платить налог на свои доходы. Это производится на основе нового законодательства, которое вступило в силу с начала 2021 года. Почему такая налоговая система была разрешена для самозанятых? Какая сумма налога предусмотрена для этой категории предпринимателей? И какая деятельность может быть признана самозанятой? Давайте разберемся!

Самозанятые предприниматели платят налог в размере 4% от своих доходов. Это налог на прибыль, получаемую от различных видов деятельности, будь то оказание услуг, продажа товаров или предоставление некоммерческих услуг. Таким образом, самозанятые предприниматели, которые имеют стабильный доход от своей деятельности, будут платить соответствующую сумму налога.

Быть самозанятым может быть выгоднее по ряду причин. Во-первых, самозанятый предприниматель не обязан зарегистрироваться в качестве юридического лица, что существенно упрощает процесс организации бизнеса. Во-вторых, налог на прибыль для самозанятых составляет всего 4%, в то время как для юридических лиц налоговая ставка может быть выше. Наконец, самозанятые предприниматели могут вести свою деятельность по различным направлениям и иметь несколько источников дохода, что позволяет им увеличить свою прибыль.

Таким образом, налог для самозанятых в 2025 году будет составлять 4% от доходов. Эта налоговая система разрешена для самозанятых предпринимателей, чтобы упростить процесс организации бизнеса. Быть самозанятым может быть выгоднее, так как налоговая ставка ниже, чем для юридических лиц, и возможно заниматься различными видами деятельности, что позволяет увеличить прибыль.

Можете ли вы быть самозанятым

Самозанятых — это граждане, осуществляющие предпринимательскую деятельность без образования юридического лица. Им разрешена самостоятельная организация работы, выбор сферы деятельности и гибкое управление своим временем и доходами.

Чтобы стать самозанятым, вам необходимо получить статус самозанятого гражданина и уплачивать соответствующий налог. Налог на самозанятых начинает действовать с 1 января 2020 года и составляет 4% от дохода, полученного от предоставления услуг населению. Это существенно ниже стандартной ставки налога на доходы физических лиц.

Чтобы стать самозанятым, вам необходимо быть гражданином Российской Федерации и достичь совершеннолетия. Также для самозанятых граждан существуют определенные ограничения по видам деятельности. Например, медицинские и фармацевтические услуги, а также продажа алкоголя и табачных изделий, запрещены для самозанятых граждан.

Если вы хотите узнать, подходит ли вам статус самозанятого гражданина, вы можете использовать чек-лист, предоставленный налоговыми ограничениями. В нем указаны основные критерии и условия для получения статуса самозанятого и уплаты налога.

Важно отметить, что самозанятость может быть привлекательным вариантом для индивидуалов, желающих работать на себя и имеющих определенные навыки или специализацию в конкретной области. Это позволяет им организовывать свою работу и доходы в соответствии с их личными целями и предпочтениями.

Какой налог у самозанятых (и почему быть самозанятым выгоднее!)

Самозанятые – это люди, выполняющие определенную деятельность на постоянной основе, без оформления трудовых отношений с работодателем. Их сфера деятельности может быть разнообразной – от фриланса и услуг до продажи товаров через интернет.

Какой налог платить самозанятым? Ответ на этот вопрос зависит от суммы дохода самозанятого. Если доход ежемесячно не превышает 100 тысяч рублей, самозанятый имеет право на уплату единого налога в размере 4% от своего дохода. Если доход превышает указанную сумму, то ставка налога составляет 6% от дохода сверх 100 тысяч рублей.

Почему быть самозанятым выгоднее? Во-первых, самозанятые не обязаны платить НДФЛ, налог на имущество и землю. Во-вторых, им нет необходимости вести сложную бухгалтерию и составлять отчеты, как это требуется для индивидуальных предпринимателей. В-третьих, самозанятые могут самостоятельно определить размер дохода, который они будут объявлять, в пределах установленных ограничений.

Таким образом, быть самозанятым имеет свои преимущества и особенности в налогообложении. Это позволяет людям самостоятельно заниматься интересующей их деятельностью, при этом получая доход и уклоняясь от большой налоговой нагрузки, что сделывает самозанятым быть выгоднее в финансовом плане!

Чек-лист: какой налог платить самозанятым в 2025 году и можете ли вы быть самозанятым

Какая деятельность разрешена самозанятым?

- Выгоднее!) Почему?

- Какой налог платить самозанятым в 2025 году?

Чек-лист:

- Определите свою сферу деятельности, в которой вы хотите быть самозанятым.

- Убедитесь, что ваша деятельность разрешена для самозанятых в вашем регионе.

- Зарегистрируйтесь в качестве самозанятого в налоговой службе.

- Определите размер доходов, которые вы планируете получать как самозанятый.

- Рассчитайте налог, который нужно будет платить с вашего дохода.

- Ведите учет доходов и расходов, чтобы иметь возможность декларировать свой доход и оплачивать налог.

Информация о налоге:

| Год | Ставка налога |

|---|---|

| 2022 | 4% |

| 2023 | 4% |

Будьте в курсе актуальной информации о налоге и правилах самозанятости в вашем регионе, чтобы быть уверенным, что вы выполняете все требования и правила.

Какая деятельность разрешена самозанятым

Самозанятые люди имеют возможность осуществлять различные виды деятельности без регистрации в качестве предпринимателя. Для определения того, какая деятельность разрешена самозанятым, существует определенный чек-лист, в котором перечислены виды деятельности, которые можно осуществлять в статусе самозанятого.

Так, самозанятые люди имеют право заниматься фрилансом, предоставлять услуги в области разработки программного обеспечения, дизайна, тестирования, маркетинга и продвижения, а также образовательных услуг, консультаций и многих других.

Однако стоит отметить, что самозанятым нельзя заниматься определенными видами деятельности, такими как врачебная и фармацевтическая деятельность, а также розничная торговля алкоголем и табачными изделиями.

Выбор деятельности для самозанятого часто зависит от профессиональных навыков и интересов. Кроме того, стоит учесть то, что некоторые виды деятельности могут быть более выгодными и популярными, что может влиять на доходность самозанятого.

Почему стоит рассмотреть возможность стать самозанятым? Во-первых, это позволяет работать на себя и самостоятельно управлять своим временем. Во-вторых, статус самозанятого предоставляет некоторые налоговые преимущества, так как налоги уплачиваются только с полученного дохода и при этом расходы на деятельность могут быть учтены.