Авансовые платежи по налогу на прибыль – это обязательный учетный и расчетный платеж, который организации, независимо от их организационно-правовой формы, платят в бюджет на протяжении отчетного года до уплаты налога на прибыль. Но кто и как платит авансовые платежи? Каковы сроки и порядок их расчета? От чего зависит периодичность и размер авансовых платежей?

Обязанность платить авансовые платежи по налогу на прибыль возникает у всех организаций, независимо от формы собственности. Основой для расчета авансовых платежей является прибыль, полученная организацией. Но какие документы нужно использовать для расчета авансовых платежей? Что делать, если организация не получает прибыль? Все эти вопросы необходимо учесть при подготовке уплаты авансовых платежей по налогу на прибыль.

Для расчета авансовых платежей по налогу на прибыль можно использовать программное обеспечение, такое как 1С:Бухгалтерия. В программе можно указать сроки и порядок уплаты авансовых платежей, а также задать исключения для организаций, которые освобождаются от уплаты авансовых платежей по налогу на прибыль. Важно также учесть, что с 2025 года введены новые правила по уплате авансовых платежей, и они будут зависеть от прибыли организации в предыдущем году.

Какие организации платят авансы по налогу на прибыль?

Авансовые платежи по налогу на прибыль уплачивают организации, ведущие коммерческую деятельность и осуществляющие прибыль в ходе своей деятельности. Такие организации обязаны уплачивать авансы в бюджет.

Порядок и периодичность уплаты авансовых платежей зависит от годовой прибыли, которую получило предприятие. Если годовая прибыль организации превышает пороговое значение (например, в 2025 году это значение составляет 1 миллиард рублей), то она обязана вносить авансы в бюджет каждый месяц в течение отчетного периода. Если же прибыль не достигает порогового значения, авансовые платежи могут уплачиваться во второй и четвертый кварталы отчетного года.

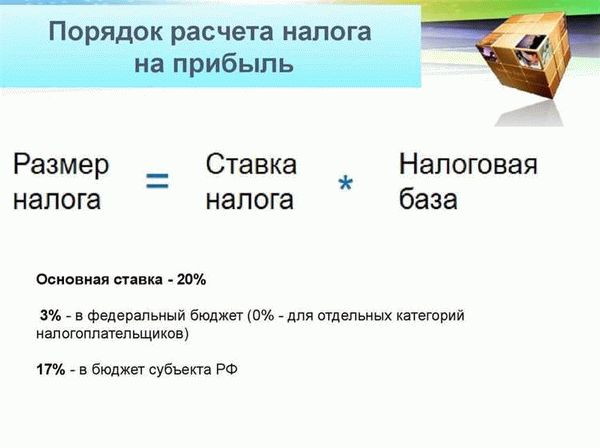

Расчет авансовых платежей по налогу на прибыль осуществляется на основании данных, содержащихся в бухгалтерии организации. Для этого в большинстве случаев используются специальные программы, например, 1С:Бухгалтерия. Расчет проводится по формуле, которая устанавливается налоговым законодательством.

Исключениями из уплаты авансовых платежей по налогу на прибыль могут быть некоммерческие организации, бюджетные учреждения, а также некоторые другие категории организаций, которые освобождены от уплаты данного налога. Однако, в большинстве случаев они также обязаны подавать соответствующие декларации о прибыли в налоговые органы.

Таким образом, авансы по налогу на прибыль уплачивают организации, осуществляющие коммерческую деятельность и получающие прибыль, причем порядок и сроки уплаты авансов зависят от годового объема прибыли и иных факторов, устанавливаемых налоговым законодательством.

Порядок расчета и уплаты авансовых платежей по налогу на прибыль

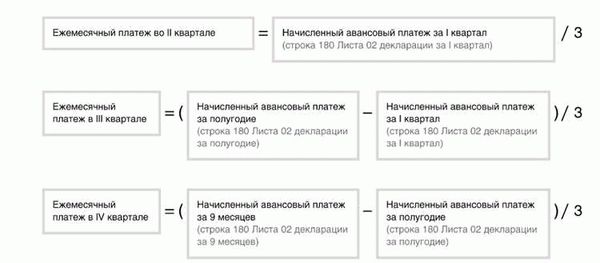

Учет и расчета авансовых платежей по налогу на прибыль осуществляется организациями в зависимости от их формы собственности, вида деятельности и величины прибыли. Авансы платятся в бюджет в течение налогового периода в рассрочку, чтобы упростить процесс уплаты налога.

Периодичность уплаты авансовых платежей зависит от размера прибыли организации. Если годовая прибыль организации превышает определенную сумму, то авансы уплачиваются ежеквартально. Если же прибыль не превышает данную сумму, то авансы уплачиваются единовременно за весь налоговый период.

Расчет авансовых платежей по налогу на прибыль производится с использованием программы «1С:Бухгалтерия» или других программных средств, позволяющих автоматизировать процесс расчета и учета налогов. Важно учесть, что авансы платятся только организациями, осуществляющими предпринимательскую деятельность, и исключениями являются бюджетные организации.

Сроки уплаты авансовых платежей определяются законодательством и зависят от налогового периода. Например, авансы за первый квартал года уплачиваются до 1 апреля, за второй квартал — до 1 июля, за третий квартал — до 1 октября, а за четвертый квартал — до 1 января следующего года.

Какие именно организации обязаны уплачивать авансовые платежи по налогу на прибыль зависит от вида деятельности и размера прибыли. Обычно это крупные предприятия, акционерные общества, организации, осуществляющие предпринимательскую деятельность.

Порядок расчета и уплаты авансовых платежей по налогу на прибыль регулируется законодательством и требует соблюдения определенных процедур и сроков. Важно для организаций правильно и своевременно выполнять эти обязательства, чтобы избежать штрафных санкций и проблем с налоговыми органами.

Исключения для бюджетников

Для бюджетников – государственных и муниципальных учреждений, а также некоммерческих организаций – действует некоторое исключение в порядке уплаты авансовых платежей по налогу на прибыль. Они не обязаны платить авансы до 1 апреля 2025 года.

Какие именно организации относятся к бюджетникам? Все зависит от того, кто осуществляет учет и расчет налогов. Обычно ведение учета и расчета налога на прибыль бюджетных учреждений возлагают на организации-уполномоченные, например, МФЦ или университеты. Но есть и такие бюджетные учреждения, которые сами ведут учет и расчет налогов, используя программу 1С: Управление нашей организацией.

Для бюджетных учреждений, которые ведут учет и расчет самостоятельно или при помощи программы 1С, не применяются сроки и периодичность уплаты авансовых платежей. Они не платят авансовые платежи в течение года, а уплачивают налог на прибыль только по итогам года.

Таким образом, бюджетные организации имеют особенности в организации и учете авансовых платежей по налогу на прибыль. Они не платят авансы в течение года и уплачивают налог только по итогам года.

Учет в 1С

Учет авансовых платежей по налогу на прибыль в 1С зависит от порядка исчисления и уплаты этих платежей в организации. Сроки и периодичность расчета авансовых платежей определяются в соответствии с законодательством.

В 1С можно настраивать автоматический расчет авансовых платежей налога на прибыль в зависимости от годовой прибыли. Для этого необходимо правильно заполнить налоговые параметры и настроить соответствующие правила.

Организации, платящие авансы налога на прибыль, вносят их в бюджетников (бюджетную систему России). Суммы авансовых платежей определяются исходя из прибыли, полученной за предыдущие периоды. Исключения составляют некоторые категории организаций, для которых установлены особые правила определения сумм авансовых платежей.

Сроки уплаты авансовых платежей налога на прибыль зависят от применяемых правил и регламентируются законодательством. Обычно авансы платятся в два равных платежа – по состоянию на 01.07 и по состоянию на 01.10 текущего года. Для отдельных категорий организаций могут быть установлены иные сроки платежей.

Учет авансовых платежей по налогу на прибыль в 1С позволяет автоматизировать процесс расчета и уплаты этих платежей. Однако, для корректного учета необходимо правильно заполнить и настроить соответствующие налоговые параметры в программе. Также необходимо следить за обновлениями и изменениями законодательства, которые могут влиять на порядок и суммы авансовых платежей.

Сроки уплаты в 2025 году

В порядке учета и расчета авансовых платежей по налогу на прибыль организации, для 1С зависит от периодичности уплаты и от дат начала и окончания налогового периода.

Сроки уплаты авансовых платежей в 2025 году для организаций, платящих налог на прибыль, зависят от даты начала налогового периода и от размера прибыли.

В 2025 году авансы уплачиваются на каждый налоговый период, начиная с 1 января и на основании расчетов по предыдущему году. Сроки уплаты авансовых платежей в 2025 году указываются в календарном порядке, начиная с 1 февраля и до последнего дня каждого налогового периода.

Для учета и уплаты авансовых платежей по налогу на прибыль организации в 1С необходимо правильно настроить периодичность и оформлять расчеты авансовых платежей для каждого налогового периода отдельно.

Сроки уплаты авансовых платежей в 2025 году зависят от даты начала и окончания налогового периода. При этом у организаций, платящих налог на прибыль, могут быть исключения в зависимости от размера прибыли и определенных условий.

Таким образом, в 2025 году сроки уплаты авансовых платежей по налогу на прибыль зависят от периода, за который производится расчет, и от размера прибыли организации. Необходимо учитывать все параметры и правила для правильного учета и своевременной уплаты авансовых платежей.

От чего зависит периодичность авансовых платежей по налогу на прибыль?

Периодичность уплаты авансовых платежей по налогу на прибыль зависит от нескольких факторов:

- Расчетный период: Периодичность авансовых платежей определяется в зависимости от расчетного периода организации. Обычно расчетным периодом является календарный год, однако в некоторых случаях он может быть изменен. Например, для бюджетных организаций расчетным периодом может быть финансовый год.

- Учетная система: Для определения периодичности авансовых платежей организация может использовать специализированные программы, такие как 1С. Они позволяют автоматизировать расчеты и уведомления об уплате налоговых платежей.

- Порядок учета прибыли: Порядок учета прибыли также может влиять на периодичность авансовых платежей. Например, если организация использует систему учета на основе фактически полученных доходов и расходов, то периодичность платежей может быть более гибкой.

Вместе с тем, существуют и некоторые исключения и особенности:

- Для бюджетных организаций авансовые платежи не уплачиваются.

- Для новых предприятий, основанных после 1 января 2025 года, периодичность авансовых платежей может быть определена с учетом различных факторов, включая величину начального капитала и прогнозируемый доход.

- Какие именно сроки уплаты авансовых платежей определены для каждой организации, установлены налоговым законодательством и могут быть разными в разных странах или регионах.

Таким образом, периодичность уплаты авансовых платежей по налогу на прибыль зависит от ряда факторов, включая расчетный период, учетную систему и порядок учета прибыли в организации. Уплату авансовых платежей необходимо осуществлять в соответствии с установленными сроками и требованиями налогового законодательства.