- КНП декларации по НДС — что это в 2025 году

- Декларация не найдена в КНП, что это значит: что нового за последние годы

- Причины и решение ошибки с кодом 0100200000

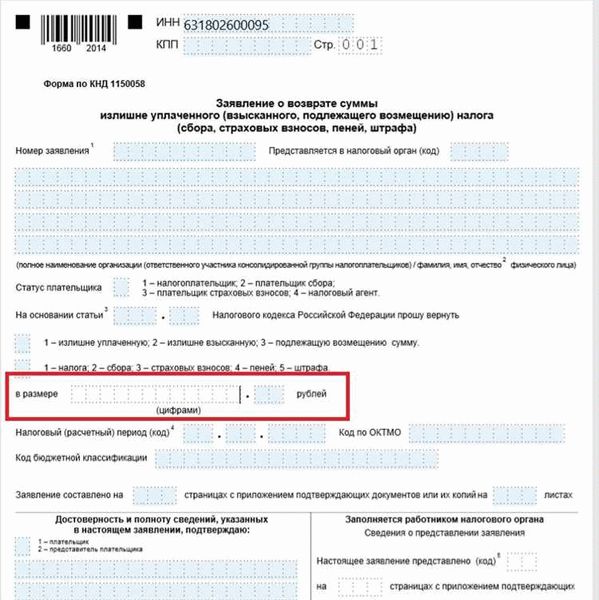

- Каким образом исправить заявление и отправить отчёт правильно на сайте ФНС

- Что делать, если появляется ошибка «Неправильное указание места представления сведений» Если при заполнении и отправке декларации по НДС возникла ошибка «Неправильное указание места представления сведений», необходимо принять несколько мер для ее исправления. В случае возникновения указанной ошибки следует проверить правильность заполнения полей, связанных с указанием места представления сведений. Убедитесь, что вы указали верный адрес и код налогового органа при заполнении формы декларации. Если все данные заполнены правильно, то возможно произошло техническое сбои, связанные с работой сайта ФНС. В этом случае рекомендуется попробовать отправить декларацию позже, когда проблема будет устранена. Если декларация не находятся в КНП, необходимо обратиться налоговый орган для уточнения причин и решения данного вопроса. Оставлять проблему без внимания нельзя, так как в случаях, когда отчет не был отправлен, может быть назначена камеральная проверка деятельности предприятия. В некоторых случаях возможно, что по техническим причинам декларацию не удалось отправить на сайте ФНС. В этом случае необходимо позаботиться о сохранении копии декларации и согласовать с налоговым органом вопросы дальнейшей процедуры приема отчетности. В целях предотвращения подобных ситуаций следует внимательно проверять все данные перед отправкой декларации по НДС и не затягивать с этой процедурой до крайнего срока. Это позволит избежать возможных последствий, связанных с недостаточным или неправильным представлением отчетности. Последствия, если вовремя не сдать отчёт Несвоевременная сдача декларации по НДС может привести к серьезным последствиям для предпринимателя. По закону, несвоевременная отправка отчета означает нарушение налоговых обязательств. Проверка КНП декларации по НДС может быть проведена налоговыми органами, которые имеют право проверять корректность предоставленных данных. Если в ходе проверки выявляется, что предприниматель не сдал декларацию или сдал некорректную декларацию, то он может быть подвергнут финансовым штрафам и административной ответственности. В случаях, если налоговые органы находят ошибки или некорректности в предоставленной декларации, предпринимателю может потребоваться представить дополнительные документы или объяснения. Решение ошибки с кодом 0100200000 может потребовать обращения в налоговую службу для консультации и исправления выявленных ошибок. Важно понимать, что неправильное указание места представления сведений также может привести к проблемам и задержкам в сдаче отчетности. Предпринимателю следует тщательно проверять все указанные данные и убедиться, что они соответствуют требованиям налоговых органов. Поэтому крайне важно делать сдачу отчетности по НДС вовремя и соблюдать все необходимые требования КНП. В случае обнаружения ошибок или проблем, рекомендуется обратиться за консультацией к специалистам, чтобы правильно исправить заявление и отправить отчет налоговой службе. Исправление и отправка декларации должны осуществляться в соответствии с инструкциями налоговой службы и с учетом всех требований и сроков. Несоблюдение этих требований может привести к дополнительным финансовым затратам и проблемам с налоговыми органами. Как исправить ошибку в КНП декларации по НДС Если при заполнении декларации по НДС возникла ошибка и она не была найдена в КНП, необходимо принять ряд мер для ее исправления и отправки отчета правильно на сайте ФНС. В таких случаях рекомендуется: внимательно проверить все введенные данные, убедиться, что они соответствуют действительности; перепроверить правильность указанного кода ошибки (в данном случае — 0100200000) и возможные последствия неправильного заполнения; консультироваться с налоговым консультантом или специалистом по бухгалтерии для получения профессиональной помощи; посетить официальный сайт ФНС для получения актуальной информации и инструкций по заполнению декларации; своевременно и полностью исправить все ошибки и неточности, затронувшие декларацию; отправить исправленную декларацию согласно указанным на сайте ФНС срокам и требованиям. В случаях, когда ошибки в декларации находят в ходе камеральной проверки в КНП, обязательным действием является предоставление корректировочных документов и объяснений по выявленным ошибкам. Чтобы избежать таких ситуаций, важно внимательно и тщательно проверять и заполнять декларацию согласно требованиям Налогового кодекса РФ и правилам ФНС. Камеральная проверка по НДС В случаях, когда декларацию по НДС не находят в КНП, проводится камеральная проверка. Это произошло из-за ошибки с кодом 0100200000. Камеральная проверка — это проверка декларации, которая проводится на основе предоставленных документов и данных, без организации личного присутствия налогоплательщика. Камеральная проверка возможна в различных случаях, например, если возникли сомнения в достоверности информации, указанной в декларации, или при наличии признаков налогового правонарушения. Она проводится с целью выявления налоговых неправомерностей и контроля исполнения налогоплательщиком своих обязанностей по уплате налога. Если декларацию по НДС не нашли в КНП, то важно разобраться в причинах возникшей ошибки и незамедлительно приступить к исправлению заявления и отправке отчёта на сайте ФНС. Для этого необходимо внимательно просмотреть документы, проверить правильность заполнения информации и учесть все требования и условия, предъявляемые ФНС. Если при попытке отправки отчёта возникает ошибка «Неправильное указание места представления сведений», то следует внимательно проверить указанное место представления сведений и убедиться, что оно соответствует требованиям ФНС. Если необходимо, следует исправить указанную информацию и повторно попытаться отправить отчёт. Невыполнение своевременной отправки отчёта может иметь серьёзные последствия. Это может привести к наложению штрафных санкций со стороны налоговой службы, а также к возникновению проблем с дальнейшим ведением хозяйственной деятельности и отношениями с государственными органами. Для исправления данной ситуации необходимо своевременно исправить заявление и отправить отчёт правильно на сайте ФНС. Это позволит избежать негативных последствий и обеспечить соблюдение требований налогового законодательства.

- Последствия, если вовремя не сдать отчёт

- Как исправить ошибку в КНП декларации по НДС

- Камеральная проверка по НДС

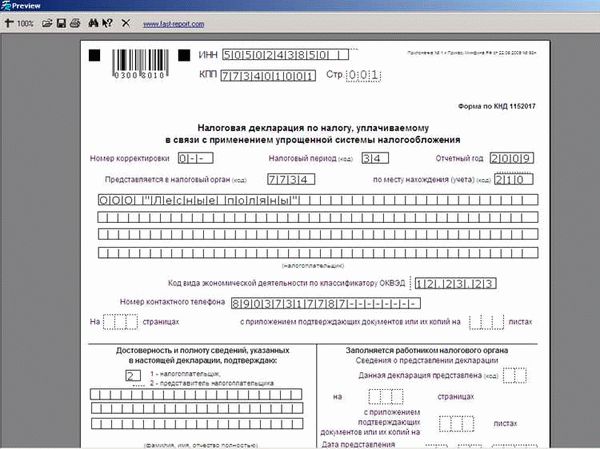

КНП декларация по НДС — это важный документ, который должны заполнять и отправлять предприниматели, работающие в сфере обращения с товара. Он является своеобразным отчётом о налоговых платежах в Федеральную налоговую службу (ФНС).

Однако не всегда КНП декларацию можно найти в КНП. Это может произойти по разным причинам, и в таких случаях необходимо принимать соответствующие меры для исправления ошибки.

Если вы заметили, что КНП декларацию по НДС не находят в КНП, это может быть связано с техническими проблемами на сайте ФНС или некорректным заполнением отчета. В любом случае, важно знать, какие действия необходимо предпринять для устранения ошибки.

Для начала, необходимо провести проверку правильности заполнения декларации и установить, каких конкретно ошибок допущено. Если проблема связана с ошибкой с кодом 0100200000, это может означать некорректное указание суммы налога, суммы вычета или другую налоговую информацию.

В таких случаях, необходимо внимательно проверить все сведения, указанные в декларации, и исправить ошибки.

После исправления заявления, необходимо правильно его отправить на сайте ФНС. Для этого следует следовать инструкциям, указанным на сайте, и внимательно заполнить все необходимые поля.

Если при отправке отчета возникает ошибка «Неправильное указание места представления сведений», это может быть связано с неправильным выбором формата отправки или некорректным указанием кода подразделения ФНС.

В таком случае, рекомендуется внимательно проверить все указанные данные и повторно отправить декларацию, исправив ошибки.

Важно понимать, что невовремя сданная декларация может иметь негативные последствия. В частности, предпринимателю может быть назначена налоговая проверка и выписан штраф за несвоевременное представление отчетности.

Чтобы избежать подобных проблем, необходимо тщательно проверять и правильно заполнять КНП декларацию по НДС, а также своевременно ее отправлять на сайт ФНС, исправляя любые ошибки.

КНП декларации по НДС — что это в 2025 году

КНП декларации по НДС (контрольно-надзорное поощрение) в 2025 году представляет собой механизм проверки и стимулирования соблюдения налогоплательщиками требований налогового законодательства в отношении НДС.

В случаях, когда налоговые органы произошло нахождение ошибок в декларации по НДС, они могут провести камеральную проверку. Это может произойти в различных ситуациях, например, при обнаружении неправильных или неполных расчетов, ложных или недостоверных сведений, а также при наличии подозрений в совершении налоговых правонарушений.

Если вы столкнулись с ошибкой с кодом 0100200000, то необходимо внимательно проверить заполнение декларации. Решение ошибки может быть связано с неверно указанным информационным кодом, наличием дублирующихся данных или отсутствием необходимых сведений.

Чтобы исправить заявление и отправить отчет правильно на сайте ФНС, следует внимательно изучить требования и инструкции налогового органа, внести корректировки в декларацию согласно указанным требованиям и повторно ее представить в установленный срок.

В случае возникновения ошибки «Неправильное указание места представления сведений», необходимо проверить правильность заполнения разделов декларации, а также указать корректные данные о месте представления информации.

Несвоевременная сдача отчета может повлечь за собой различные последствия, такие как применение санкций или штрафных санкций со стороны налоговых органов. Поэтому важно внимательно отслеживать сроки подачи отчетности и своевременно отправлять правильно заполненные декларации по НДС.

Чтобы избежать проблем и необходимости исправлять декларацию, рекомендуется тщательно проверять все данные, сверять их с требованиями налогового законодательства и следовать инструкциям налоговых органов при заполнении и представлении отчетности.

Декларация не найдена в КНП, что это значит: что нового за последние годы

КНП декларация по НДС является основным документом, который представляется налогоплательщиками для учета и уплаты налогов. Декларация содержит информацию о доходах, расходах, суммах НДС, которые были начислены и уплачены. В последние годы произошли некоторые изменения в процедуре заполнения и представления декларации.

Одной из новых особенностей является введение проверки деклараций на предмет правильности заполнения и уплаты НДС. Такая проверка может быть как камеральной (электронной), так и выездной (на месте деятельности налогоплательщика).

Если по результатам проверки КНП декларацию не находят, то это может означать несколько вещей. Во-первых, возможно, ошибка была допущена при заполнении и отправке декларации на сайте ФНС. В таких случаях необходимо произвести исправления и снова отправить отчет с правильными данными.

Во-вторых, возможна ошибка в базе данных ФНС, когда по каким-то причинам декларация была некорректно зарегистрирована и потерялась в системе. В таких случаях рекомендуется обратиться в налоговую инспекцию для разъяснения ситуации и возможности повторной отправки декларации.

Если же декларация не найдена по результатам камеральной проверки, то налогоплательщик может столкнуться с последствиями в виде штрафов или других санкций со стороны налоговых органов. Поэтому очень важно своевременно и правильно сдавать отчеты, следить за их доставкой и сохранять подтверждающие документы.

Чтобы избежать подобных ситуаций, необходимо внимательно заполнять и проверять декларации перед отправкой. Также рекомендуется сохранять копии деклараций и подтверждающих документов на случай возможных проверок со стороны налоговых органов.

Причины и решение ошибки с кодом 0100200000

Ошибки с кодом 0100200000 могут возникать при заполнении налоговой декларации по НДС. Этот код указывает на ошибку в показателях декларации, которую вы подали. Если вам сообщили об этой ошибке, вам необходимо принять меры для ее исправления.

Одной из возможных причин ошибки с кодом 0100200000 может быть неправильное указание суммы НДС по приобретенным товарно-материальным ценностям или услугам. В этом случае вам необходимо проверить правильность заполнения этих данных и внести соответствующие исправления.

Еще одной возможной причиной ошибки может быть неправильное указание кода товара или услуги. При заполнении декларации по НДС необходимо использовать соответствующий код из Классификатора товаров и услуг (КТУ). Проверьте, правильно ли указан код и внесите исправления при необходимости.

В некоторых случаях ошибка с кодом 0100200000 может возникать из-за неправильного заполнения полей, связанных с использованием КНП (код налогового периода) и КНП (код налогового периода) декларации. Убедитесь, что вы указали правильные значения этих полей и внесите необходимые изменения.

Если вам не удается самостоятельно исправить ошибку с кодом 0100200000, рекомендуется обратиться к специалистам или консультантам по налоговому праву. Они смогут провести детальный анализ вашей ситуации и помочь вам найти оптимальное решение.

Каким образом исправить заявление и отправить отчёт правильно на сайте ФНС

Если вы обнаружили ошибку в своей декларации по НДС или не можете найти декларацию в КНП, не волнуйтесь, существует решение этой проблемы. В первую очередь, необходимо выяснить, почему возникла ошибка. Проверьте правильность указания всех необходимых данных, таких как КНП и даты представления.

Если вам не удалось найти декларацию в КНП, возможно, она не была отправлена или произошла ошибка в процессе передачи информации. В таких случаях рекомендуется обратиться в налоговую инспекцию для уточнения причины отсутствия декларации.

Однако, если вы обнаружили ошибку в уже отправленной декларации по НДС, необходимо принять меры для ее исправления. Сначала следует проверить, что вызвало ошибку с кодом 0100200000. Возможно, вы указали неверное значение в поле или пропустили обязательные поля.

Для исправления заявления и отправки отчета правильно на сайте ФНС вам потребуется зайти на сайт, зарегистрироваться и выполнить следующие шаги:

- Войдите в личный кабинет на сайте ФНС и найдите раздел «Налоговые декларации».

- Выберите нужный период и найдите неработающую декларацию.

- Нажмите на кнопку «Исправление» и внесите необходимые исправления.

- После внесения исправлений сохраните декларацию и отправьте ее снова.

При исправлении заявления обратите внимание на то, что указанные сведения должны быть точными и соответствовать данным вашей компании. В случае необходимости, обратитесь за консультацией к специалисту в области налогообложения или в налоговую инспекцию.

Важно не откладывать исправление декларации, так как неправильно указанные данные или несвоевременная отправка могут иметь негативные последствия. В случае проведения камеральной проверки вашей декларации, налоговая инспекция может выявить ошибки и наложить штрафы или начислить неуплаченные налоги.

В целях минимизации рисков следует тщательно проверять заполнение и отправку декларации по НДС, а при возникновении ошибок немедленно принимать меры для их исправления.

Что делать, если появляется ошибка «Неправильное указание места представления сведений»

Если при заполнении и отправке декларации по НДС возникла ошибка «Неправильное указание места представления сведений», необходимо принять несколько мер для ее исправления.

Если при заполнении и отправке декларации по НДС возникла ошибка «Неправильное указание места представления сведений», необходимо принять несколько мер для ее исправления.

В случае возникновения указанной ошибки следует проверить правильность заполнения полей, связанных с указанием места представления сведений. Убедитесь, что вы указали верный адрес и код налогового органа при заполнении формы декларации.

Если все данные заполнены правильно, то возможно произошло техническое сбои, связанные с работой сайта ФНС. В этом случае рекомендуется попробовать отправить декларацию позже, когда проблема будет устранена.

Если декларация не находятся в КНП, необходимо обратиться налоговый орган для уточнения причин и решения данного вопроса. Оставлять проблему без внимания нельзя, так как в случаях, когда отчет не был отправлен, может быть назначена камеральная проверка деятельности предприятия.

В некоторых случаях возможно, что по техническим причинам декларацию не удалось отправить на сайте ФНС. В этом случае необходимо позаботиться о сохранении копии декларации и согласовать с налоговым органом вопросы дальнейшей процедуры приема отчетности.

В целях предотвращения подобных ситуаций следует внимательно проверять все данные перед отправкой декларации по НДС и не затягивать с этой процедурой до крайнего срока. Это позволит избежать возможных последствий, связанных с недостаточным или неправильным представлением отчетности.

Последствия, если вовремя не сдать отчёт

Несвоевременная сдача декларации по НДС может привести к серьезным последствиям для предпринимателя. По закону, несвоевременная отправка отчета означает нарушение налоговых обязательств.

Проверка КНП декларации по НДС может быть проведена налоговыми органами, которые имеют право проверять корректность предоставленных данных. Если в ходе проверки выявляется, что предприниматель не сдал декларацию или сдал некорректную декларацию, то он может быть подвергнут финансовым штрафам и административной ответственности.

В случаях, если налоговые органы находят ошибки или некорректности в предоставленной декларации, предпринимателю может потребоваться представить дополнительные документы или объяснения. Решение ошибки с кодом 0100200000 может потребовать обращения в налоговую службу для консультации и исправления выявленных ошибок.

Важно понимать, что неправильное указание места представления сведений также может привести к проблемам и задержкам в сдаче отчетности. Предпринимателю следует тщательно проверять все указанные данные и убедиться, что они соответствуют требованиям налоговых органов.

Поэтому крайне важно делать сдачу отчетности по НДС вовремя и соблюдать все необходимые требования КНП. В случае обнаружения ошибок или проблем, рекомендуется обратиться за консультацией к специалистам, чтобы правильно исправить заявление и отправить отчет налоговой службе.

Исправление и отправка декларации должны осуществляться в соответствии с инструкциями налоговой службы и с учетом всех требований и сроков. Несоблюдение этих требований может привести к дополнительным финансовым затратам и проблемам с налоговыми органами.

Как исправить ошибку в КНП декларации по НДС

Если при заполнении декларации по НДС возникла ошибка и она не была найдена в КНП, необходимо принять ряд мер для ее исправления и отправки отчета правильно на сайте ФНС. В таких случаях рекомендуется:

- внимательно проверить все введенные данные, убедиться, что они соответствуют действительности;

- перепроверить правильность указанного кода ошибки (в данном случае — 0100200000) и возможные последствия неправильного заполнения;

- консультироваться с налоговым консультантом или специалистом по бухгалтерии для получения профессиональной помощи;

- посетить официальный сайт ФНС для получения актуальной информации и инструкций по заполнению декларации;

- своевременно и полностью исправить все ошибки и неточности, затронувшие декларацию;

- отправить исправленную декларацию согласно указанным на сайте ФНС срокам и требованиям.

В случаях, когда ошибки в декларации находят в ходе камеральной проверки в КНП, обязательным действием является предоставление корректировочных документов и объяснений по выявленным ошибкам. Чтобы избежать таких ситуаций, важно внимательно и тщательно проверять и заполнять декларацию согласно требованиям Налогового кодекса РФ и правилам ФНС.

Камеральная проверка по НДС

В случаях, когда декларацию по НДС не находят в КНП, проводится камеральная проверка. Это произошло из-за ошибки с кодом 0100200000. Камеральная проверка — это проверка декларации, которая проводится на основе предоставленных документов и данных, без организации личного присутствия налогоплательщика.

Камеральная проверка возможна в различных случаях, например, если возникли сомнения в достоверности информации, указанной в декларации, или при наличии признаков налогового правонарушения. Она проводится с целью выявления налоговых неправомерностей и контроля исполнения налогоплательщиком своих обязанностей по уплате налога.

Если декларацию по НДС не нашли в КНП, то важно разобраться в причинах возникшей ошибки и незамедлительно приступить к исправлению заявления и отправке отчёта на сайте ФНС. Для этого необходимо внимательно просмотреть документы, проверить правильность заполнения информации и учесть все требования и условия, предъявляемые ФНС.

Если при попытке отправки отчёта возникает ошибка «Неправильное указание места представления сведений», то следует внимательно проверить указанное место представления сведений и убедиться, что оно соответствует требованиям ФНС. Если необходимо, следует исправить указанную информацию и повторно попытаться отправить отчёт.

Невыполнение своевременной отправки отчёта может иметь серьёзные последствия. Это может привести к наложению штрафных санкций со стороны налоговой службы, а также к возникновению проблем с дальнейшим ведением хозяйственной деятельности и отношениями с государственными органами.

Для исправления данной ситуации необходимо своевременно исправить заявление и отправить отчёт правильно на сайте ФНС. Это позволит избежать негативных последствий и обеспечить соблюдение требований налогового законодательства.