При покупке апартаментов или их сдаче в аренду многие люди задумываются о налогообложении этого имущества. Что нужно знать о налоге на имущество физических лиц и как его рассчитать самостоятельно?

В РФ налоговый кодекс предусматривает налогообложение имущества физических лиц. Согласно закону, к такому имуществу можно отнести апартаменты, дома, земельные участки и другие объекты недвижимости. Это значит, что при продаже, сдаче в аренду или наличии такого имущества на территории России, вы обязаны будете уплатить налог на его стоимость.

Определение налоговой ставки на имущество происходит по разным критериям. Например, для апартаментов, налоговый вычет может быть предоставлен в случае, если вы являетесь собственником только одного жилого помещения и не используете его в коммерческих целях. Если это так, то вам доступен вычет при определении налога на имущество.

Также следует учесть, что налогообложение имущества физических лиц приравнивается к налогу на доходы физических лиц (НДФЛ). Это значит, что доход от продажи апартаментов или полученные денежные средства от их сдачи в аренду могут быть облагаемыми НДФЛ. Важно правильно определить налоговую базу при рассчете налога на имущество, чтобы избежать нарушений закона и штрафных санкций.

Итак, при определении налога на апартаменты необходимо учитывать несколько факторов: собственность только на одно жилье, отсутствие его коммерческого использования, доход от продажи или сдачи в аренду. Зная все эти особенности, вы сможете самостоятельно рассчитать налог на имущество физических лиц и быть уверенными в правильности своих действий.

Налогообложение при продаже и покупке апартаментов

При покупке или продаже апартаментов физические лица сталкиваются с вопросом о налогообложении. Что нужно знать о налоге на имущество при приобретении и продаже апартаментов?

При покупке апартаментов налогообложение осуществляется в соответствии с законодательством. Физические лица, приравниваются к индивидуальным предпринимателям при определении налогооблагаемой базы и уплате налога на прибыль (НДФЛ) при продаже апартаментов.

При продаже апартаментов налогообложение осуществляется по принципу налога на прибыль организаций. Физическим лицам, при продаже апартаментов, предоставлены определенные вычеты, которые снижают облагаемую базу по налогу на прибыль. Такие вычеты доступны при соблюдении определенных условий, например, при использовании полученных средств для покупки жилой недвижимости в течение определенного срока.

Сдача апартаментов в аренду также сопряжена с налогообложением. Физические лица, сдавая апартаменты в аренду, должны уплачивать налог на доходы физических лиц (НДФЛ) с полученной арендной платы. Определение налоговой базы и расчет налога на доходы физических лиц зависит от ряда факторов, включая сумму полученных доходов и статьи, по которым они учитываются.

Таким образом, при покупке, продаже и сдаче в аренду апартаментов физические лица сталкиваются с различными видами налогообложения. Определение налоговой базы, учет различных вычетов и расчет налога требуют детального понимания налогового законодательства и регулирования. Поэтому рекомендуется обратиться за консультацией к налоговому специалисту или юристу, чтобы правильно рассчитать налоговые обязательства при таких операциях.

НДФЛ при сдаче апартаментов в аренду

Аренда апартаментов — это доступен и популярный способ заработка на имуществе. При этом важно знать, как рассчитать налог на доходы из сдачи имущества в аренду.

В налоговый кодекс РФ апартаменты приравниваются к капитальным активам. Что это означает для налогообложения при сдаче апартаментов в аренду?

При определении налоговой базы для доходов от сдачи апартаментов в аренду учитывается доход, полученный в течение налогового периода. От этой суммы вычетается нормативный размер, который определяется в зависимости от категории арендаторов и характера аренды. Резиденты имеют право на более высокий размер вычета, чем нерезиденты.

НДФЛ при сдаче апартаментов в аренду уплачивается по ставке 13%. Это значит, что 13% от дохода, полученного от сдачи апартаментов, следует вычесть и уплатить в качестве налога на доходы физических лиц.

При продаже апартаментов также возникает налоговая обязанность. Однако при покупке апартаментов имущественный налог не оплачивается, поскольку это самостоятельное действие физических лиц. К сожалению, на практике многие не знают, что такое имущественный налог и приходят в замешательство, когда узнают о его существовании.

В общем, при сдаче апартаментов в аренду следует учитывать налог на доходы физических лиц (НДФЛ). Налоговая база определяется как доход от аренды минус нормативный размер вычета. НДФЛ уплачивается по ставке 13%. Учтите эти факторы, чтобы правильно рассчитать налог при сдаче апартаментов в аренду.

Доступен ли налоговый вычет на апартаменты?

Вопрос о доступности налогового вычета на апартаменты интересует многих физических лиц. Узнать, чему и каким образом подлежит налогообложение при рассмотрении вопроса об апартаментах может быть полезно для определения возможности получения налогового вычета.

Апартаменты — форма жилья, которую многие приравнивают к квартирам. Их владельцы обязаны уплачивать налог на имущество физических лиц (НДФЛ) в случае сдачи апартаментов в аренду или их продаже.

При определении налога на апартаменты важно знать, что НДФЛ на сдачу апартаментов в аренду и их продажу рассчитывается и уплачивается отдельно. При этом суммы налогового вычета по каждой из этих операций могут быть разными.

Что же касается получения налогового вычета на апартаменты, то оно возможно при уплате налога на доходы физических лиц (НДФЛ) с дохода, полученного от сдачи апартаментов в аренду. Однако, важно учесть, что налоговый вычет предусмотрен только для нерезидентов — физических лиц, не обладающих пропиской в России.

Таким образом, доступность налогового вычета на апартаменты зависит от статуса физического лица и целей использования апартаментов. При решении вопросов налогового характера, рекомендуется консультироваться со специалистами и ознакомиться с соответствующими законодательными актами.

Налог на имущество физических лиц

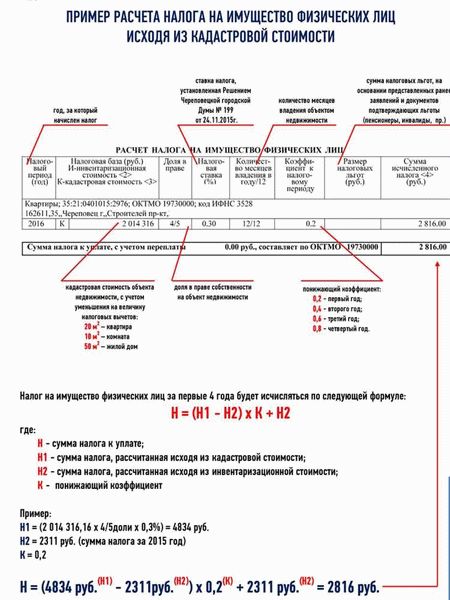

Налог на имущество физических лиц – это часть налогообложения, которая доступна лицам, владеющим недвижимостью или другими материальными активами. При расчете такого налога необходимо учитывать различные факторы, включая размер имущества, значения оценки и применяемые вычеты.

Что приравнивается к имуществу при определении налогового базиса? К имуществу, на которое распространяется налог на имущество физических лиц, относятся, например, апартаменты. Они подлежат налогообложению как при их покупке, так и при продаже либо сдаче в аренду. В случае аренды апартаментов, налоговая база может определяться на основании доходов, полученных от арендной платы.

Как вычисляется налог на имущество физических лиц? Законодательство предусматривает определенный процент налога, который рассчитывается от налоговой базы. Налоговая база обычно определяется из стоимости имущества, умноженной на коэффициент, установленный налоговым органом. Имуществу, включенному в налоговую базу, также может предоставляться вычет, который снижает сумму налога.

Что такое апартаменты — к чему их приравнивают при определении налога

Апартаменты в контексте налогообложения относятся к виду имущества физических лиц и могут быть подвержены налоговому обложению при различных операциях с данным имуществом. Апартаменты представляют собой недвижимость, включающую в себя отдельное жилое помещение, как правило, в многоквартирном доме.

При покупке апартаментов физическим лицом возникает обязанность уплатить налог на недвижимое имущество. Размер налога на апартаменты зависит от цены и кадастровой стоимости имущества, а также от налоговой ставки, установленной региональными органами.

При сдаче апартаментов в аренду также возникает налоговая обязанность. В этом случае физические лица обязаны уплачивать налог на доходы от сдачи в аренду. Размер налога зависит от суммы арендной платы и других доходов, полученных от аренды апартаментов.

При продаже апартаментов физическими лицами также возникают налоговые обязательства. В этом случае уплачивается налог на прирост стоимости имущества. Размер налога зависит от разницы между ценой продажи и ценой покупки апартаментов, а также от срока владения имуществом.

Следует отметить, что при определении налога на апартаменты также учитываются возможные налоговые вычеты, которые физическим лицам доступны при определенных условиях. Например, можно применить вычет по НДФЛ при покупке первого жилья или использовать другие вычеты, предусмотренные законодательством.