Налоговый вычет за обучение является одной из льгот, предоставляемых государством гражданам, стремящимся повысить свою квалификацию или получить новые знания. Этот вычет позволяет снизить налоговую базу и возвратить часть денег, потраченных на образование или обучение.

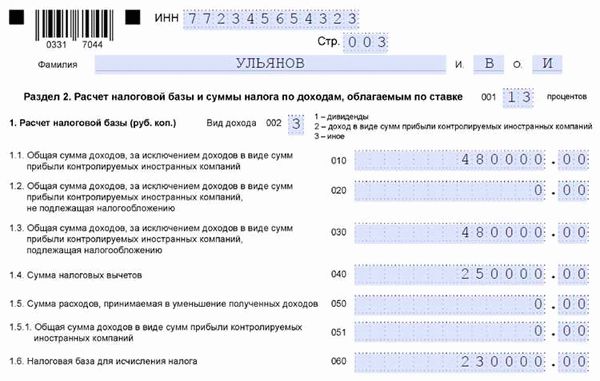

Для получения налогового вычета за обучение необходимо собрать определенный набор документов. Во-первых, вам понадобится договор на обучение или копия диплома о прохождении обучения. Во-вторых, необходимо предоставить копии квитанций об оплате за обучение или копии чеков. Также нужно заполнить заявление 3-НДФЛ, указав все необходимые данные: свои личные данные, информацию о месте работы и доходе, а также сумму, которую вы хотите вернуть в виде налогового вычета.

Как правило, налоговый вычет за обучение предоставляется на сумму, не превышающую 120 тысяч рублей в год. Эта сумма включает все расходы на образование, включая оплату курсов, профессиональных тренингов, покупку учебников и материалов. В случае, если обучение проходило за границей, дополнительно необходимо предоставить перевод документов на русский язык и заверенные нотариусом копии.

Важно отметить, что заявление на получение налогового вычета за обучение нужно подавать каждый год. Обычно срок подачи заявления приходится на период с 1 января по 1 апреля следующего года. Если вы не успели подать заявление в срок, вы теряете право на получение вычета за прошлый год. Поэтому рекомендуется не забывать о своих обязанностях и вовремя подавать заявление в налоговую инспекцию.

Чтобы получить налоговый вычет за обучение, необходимо внимательно ознакомиться с требованиями и правилами, предъявляемыми налоговыми органами. В случае возникновения вопросов или необходимости получения консультации, всегда можно обратиться в налоговую инспекцию или к компетентному специалисту.

Налоговый вычет за обучение: основные сведения

Налоговый вычет за обучение – это право граждан Российской Федерации на освобождение от уплаты налога на доходы физических лиц в определенной сумме, которая была затрачена на образование или обучение.

Для получения налогового вычета необходимо представить соответствующие документы, подтверждающие факт прохождения обучения и затраты на него. В качестве таких документов могут выступать договоры об образовании или оказании образовательных услуг, копии квитанций или счетов на оплату обучения.

Сумма налогового вычета за обучение составляет не более 120 000 рублей в год на одного налогоплательщика. В случае, если обучение проходит по программе подготовки кадров высшей квалификации, сумма вычета может увеличиваться до 200 000 рублей в год.

Заявление на получение налогового вычета за обучение подается при подаче налоговой декларации формы 3-НДФЛ. В заявлении указывается необходимая сумма вычета и прилагаются копии документов, подтверждающих затраты на обучение.

Получение налогового вычета за обучение – это значительное финансовое преимущество для граждан, которые совмещают работу с учебой или проходят дополнительное профессиональное образование. С помощью этого вычета можно снизить свою налоговую нагрузку и сэкономить значительную сумму денег каждый год.

Как получить налоговый вычет за обучение

На сегодняшний день налоговый вычет за обучение предоставляется гражданам России, которые получают доходы в виде заработной платы, пенсии или иных источников, и регулируется статьей 349.1 Налогового кодекса РФ. Данный вычет позволяет снизить сумму налога на доходы физических лиц и значительно сэкономить на оплате обучения или подготовке квалифицированных специалистов.

Важно отметить, что налоговый вычет за обучение доступен не только для себя, но и для детей и супруга. При этом налогоплательщик имеет право на вычет только в том случае, если он сам или члены его семьи получают образование или обучение на платной основе.

Для получения налогового вычета за обучение необходимо подать заявление в свой налоговый орган до 30 апреля года, следующего за отчетным, предоставив все необходимые документы: копии договоров об обучении, квитанций об уплате, а также подтверждающие документы, удостоверяющие личность заявителя и членов его семьи.

Сумма налогового вычета за обучение составляет 120 тысяч рублей в год на каждого члена семьи. Из этой суммы можно вычитать фактически израсходованные деньги на обучение, включая оплату за курсы, участие в конференциях, семинарах, стажировках и других формах образования. В случае, если фактическая сумма превышает установленный предел, налоговый вычет за обучение будет полагаться только на указанный максимальный лимит.

Важно помнить, что получение налогового вычета за обучение является правом гражданина и не требует дополнительного разрешения или согласования с налоговыми органами. Однако необходимо предоставить все необходимые документы и подать заявление в установленные сроки, чтобы избежать проблем и получить налоговый вычет в полном объеме.

Документы, необходимые для получения налогового вычета

Для получения налогового вычета за обучение необходимо предоставить определенные документы. Основными документами являются:

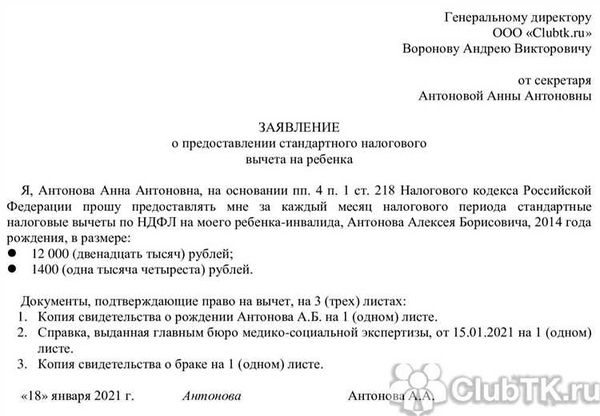

- Заявление на получение налогового вычета. Заявление должно быть составлено в соответствии с установленной формой и содержать все необходимые данные.

- Копия документа о регистрации учебного учреждения. Это может быть диплом, сертификат, справка из учебного заведения, подтверждающие факт обучения и его окончание.

- Копия документа об оплате обучения. Этот документ подтверждает факт оплаты расходов на обучение и должен содержать информацию о сумме, дате и способе оплаты. В случае, если обучение оплачивалось частично, необходимо предоставить соответствующие документы о частичной оплате.

- Документы о доходах. К таким документам относятся справка о доходах за предыдущий год, налоговая декларация, копия договора о трудоустройстве или другие документы, подтверждающие доходы за указанный период.

Все документы должны быть заверены нотариально или иметь подпись руководителя учебного учреждения. При подготовке документов необходимо учитывать требования налогового законодательства и конкретные условия получения налогового вычета в вашем регионе.

Сумма налогового вычета за обучение

Сумма налогового вычета за обучение – это определенная сумма платежей, которую можно списать с налоговой базы при подаче налоговой декларации. Она представляет собой процент от общей суммы затрат на обучение.

Размер налогового вычета за обучение устанавливается законодательством и может зависеть от различных факторов, таких как уровень образования, возраст обучающегося, вид обучения (очное, заочное, дистанционное) и другие.

Для получения налогового вычета за обучение необходимо предоставить подтверждающие документы, такие как копии договора об образовании, квитанций об оплате, справки из учебного заведения и другие.

Важно отметить, что сумма налогового вычета не может превышать установленный законодательством лимит. Если затраты на обучение превышают этот лимит, то вычет будет сделан только в размере установленного максимума.

Сумма налогового вычета за обучение может быть использована для уменьшения суммы налога, подлежащего уплате, что позволяет сэкономить средства при подаче налоговой декларации. Поэтому рекомендуется внимательно отнестись к этому вопросу и собрать все необходимые документы для получения вычета.

Как подать заявление на налоговый вычет 3-НДФЛ

Для того чтобы получить налоговый вычет за обучение, необходимо подать заявление в налоговую инспекцию. Заявление подается по месту жительства налогоплательщика. В заявлении необходимо указать сведения о налогоплательщике и об образовательном учреждении, а также предоставить документы, подтверждающие право на получение вычета.

В качестве документов, подтверждающих право на вычет, следует предоставить копии договора об оказании образовательных услуг, а также копии документов, подтверждающих оплату за обучение. Документы должны быть заверены печатью образовательного учреждения и подписью его представителя.

В заявлении также можно указать сумму, за которую хотите получить вычет. Максимальная сумма вычета составляет 120 000 рублей в год на одного обучающегося. Если налогоплательщик учится в образовательном учреждении, находящемся на территории Российской Федерации, можно указать и сумму, превышающую лимит, однако вычет будет осуществляться только на сумму, не превышающую лимит.

Заявление налогоплательщик должен подать до 1 декабря текущего года. Заявление можно подать как лично в налоговую инспекцию, так и отправить почтой с уведомлением о вручении. В случае отсутствия решения налоговой инспекции о предоставлении вычета в течение 60 дней, заявление считается удовлетворенным.

Сроки рассмотрения заявления и получение налогового вычета

После подачи заявления на получение налогового вычета за обучение, его рассмотрение может занять некоторое время. Официальными сроками рассмотрения установлены 30 дней с момента подачи заявления. Однако, в реальности этот процесс может занять и больше времени.

Рассмотрение заявления осуществляется налоговыми органами, которые проверяют предоставленные документы и информацию, связанную с получением налогового вычета. В случае необходимости, могут быть отправлены запросы на уточнение документов или дополнительную информацию.

После завершения процесса рассмотрения заявления, налоговый орган принимает решение о выдаче налогового вычета или его отказе. Сообщение о решении отправляется налогоплательщику в письменной форме.

Если заявление было одобрено и налоговый вычет получен, налогоплательщик может воспользоваться им при подаче декларации по налогу на доходы физических лиц. При этом, в зависимости от законодательства и конкретной ситуации, вычет может быть использован полностью или частично.

В случае отказа в получении налогового вычета, налогоплательщик может обратиться в налоговый орган с просьбой объяснить причины отказа и подать апелляцию на решение.