- Как вернуть подоходный налог: схемы и возможности возврата

- Кто может получить возврат подоходного налога?

- Способы вернуть подоходный налог с зарплаты

- Как оформить заявление на возврат подоходного налога?

- Сроки и порядок выплаты возвращаемого подоходного налога

- Как получить 13 процентов налогового вычета обратно?

- Особенности возврата налогового вычета работающим

- Что нужно знать о возврате подоходного налога в 2022 году

Подоходный налог с заработной платы (2-НДФЛ) является одним из обязательных платежей для всех работающих граждан. Однако, если налоговые вычеты не были учтены при начислении налога, многие люди имеют право на возврат некоторой части суммы налога. Такой возврат может быть особенно полезен для работающих граждан, которые попадают в определенные категории.

Чтобы получить возврат подоходного налога с зарплаты, необходимо подать заявление в налоговую инспекцию. В заявлении необходимо указать все налоговые вычеты, на основании которых должен быть произведен возврат. Например, если вы имеете право на налоговый вычет за обучение детей или налоговый вычет на приобретение жилой или иной недвижимости, это должно быть указано в заявлении. После подачи заявления налоговая инспекция производит проверку и в случае положительного решения выплачивает вам сумму возврата.

Однако, стоит отметить, что не все граждане могут рассчитывать на возврат 13 процентов подоходного налога. Данный вид возврата предусмотрен только для некоторых категорий населения: инвалидов, военнослужащих, пенсионеров и т.д. Остальные работающие граждане могут рассчитывать на возврат только при наличии налоговых вычетов. Сумма возврата также зависит от многих факторов, таких как размер вашей заработной платы, количество налоговых вычетов и т.д.

Как вернуть подоходный налог: схемы и возможности возврата

Возврат подоходного налога с зарплаты (2-НДФЛ) представляет собой возможность получения части уплаченного налога обратно. Для этого необходимо правильно оформить налоговый вычет и предоставить соответствующие документы.

Существуют различные схемы и возможности возврата подоходного налога. Одна из них — это использование налоговых вычетов. Часть уплаченного налога можно вернуть, если имеются определенные основания, такие как: налоговый вычет по детям, налоговый вычет по обучению, налоговый вычет по ипотеке и другие.

Для возврата подоходного налога необходимо заполнить налоговую декларацию и приложить к ней необходимые документы. В зависимости от выбранной схемы возврата и наличия дополнительных оснований, документы могут включать: копии свидетельств о рождении детей, копии договоров об обучении, договоры ипотеки и другие документы.

Важно отметить, что возврат подоходного налога возможен только при соблюдении требований налогового законодательства. При оформлении налоговых вычетов необходимо учитывать все нюансы и правильно заполнять документы, чтобы избежать неправомерного возврата.

Итак, возврат подоходного налога с зарплаты — это реальная возможность получить обратно часть уплаченного налога. Для этого нужно оформить налоговый вычет, предоставить все необходимые документы и соблюдать требования налогового законодательства. Различные схемы возврата и наличие дополнительных оснований позволяют максимально эффективно воспользоваться этой возможностью и вернуть налоговые средства обратно в свой кошелек.

Кто может получить возврат подоходного налога?

Возврат подоходного налога (2-НДФЛ) с заработной платы предоставляется определенным категориям налогоплательщиков. Рассмотрим, кто может получить этот вычет:

- Физические лица, работающие по трудовому договору и получающие зарплату.

- Физические лица, получающие доходы от предпринимательской деятельности по упрощенной системе налогообложения.

- Физические лица, получающие доходы от аренды недвижимости или сдачи внаем имущества.

- Физические лица, получающие доходы от продажи имущества, например, в случае продажи квартиры.

- Физические лица, получающие дивиденды от участия в акционерных обществах или отдельных предприятий.

- Физические лица, получающие проценты по вкладам в банках или другие доходы от ценных бумаг.

Учебные стипендии, пенсии и иные пособия, полученные физическими лицами, не подлежат возврату подоходного налога.

Получение возврата подоходного налога возможно при определенных условиях. Налогоплательщик должен соблюдать требования Налогового кодекса РФ и региональные нормативные акты. Также необходимо точно заполнить декларацию и предоставить все необходимые документы.

Взаимодействие с Федеральной налоговой службой позволяет получать консультации и профессиональную помощь по вопросам получения возврата подоходного налога. В случае обнаружения ошибок в декларации или несоблюдения требований, налоговая служба может отказать во возврате налога.

Способы вернуть подоходный налог с зарплаты

Каждый год многие работники стремятся вернуть себе часть подоходного налога, уплаченного с их заработной платы. Для этого существуют несколько способов, которые позволяют получить обратно часть налога или даже его полную сумму.

Возврат налогового вычета по стандартной схеме: это самый популярный способ вернуть подоходный налог. При этом работник получает обратно 13% от уплаченного налога. Для этого необходимо заполнить декларацию налогоплательщика, указав все необходимые данные и сумму заработной платы, уплаченной по основному месту работы. Затем декларацию нужно сдать в налоговую инспекцию. Если все данные заполнены правильно, налоговая инспекция начислит и вернет нужную сумму.

Возврат налогового вычета при наличии долей в капитале организаций: если у работника есть доли в капитале организаций, то он может получить еще больше вычетов. Для этого также нужно заполнить декларацию и указать все имеющиеся доли. После обработки декларации работнику начисляется дополнительный вычет из-за наличия долей в капитале.

Возврат налогового вычета для инвалидов и лиц, имеющих детей: инвалиды и родители детей могут также получить дополнительные вычеты при возврате налогового вычета. Для этого необходимо также заполнить декларацию, указав информацию о своем статусе. При обработке декларации налоговые органы учитывают особые условия, в результате чего инвалиды и родители детей могут получить более высокий вычет.

Возврат налогового вычета при долевом участии в строительстве: если работник принимал участие в долевом строительстве или инвестировал в строительство жилья, то он также может получить дополнительный налоговый вычет. Для этого нужно указать информацию о своем участии в строительстве и предоставить все необходимые документы. После проверки документов налоговая инспекция начислит дополнительный вычет в соответствии с участием в строительстве.

Таким образом, существуют различные способы вернуть подоходный налог с зарплаты. Каждый из них имеет свои особенности и требует соответствующих документов и заполнения декларации. Выбор способа зависит от конкретной ситуации и возможностей работника. Важно ознакомиться с требованиями и правилами для каждого способа, чтобы максимально эффективно вернуть подоходный налог.

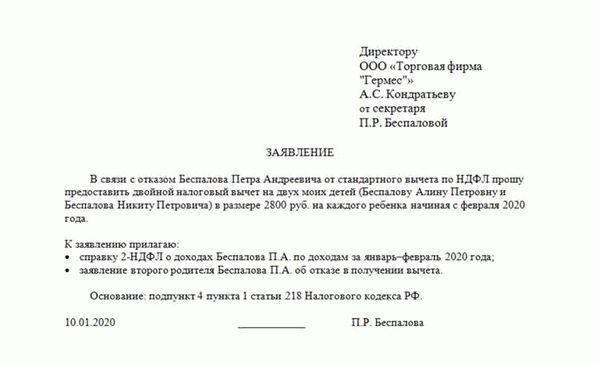

Как оформить заявление на возврат подоходного налога?

Для оформления заявления на возврат подоходного налога, необходимо выполнить несколько шагов. Во-первых, убедитесь, что вы являетесь налоговым резидентом России и имеете право на возврат подоходного налога. Для этого необходимо иметь доходы, облагаемые 13 процентной ставкой по налогу на доходы физических лиц (НДФЛ).

Во-вторых, заполните заявление на возврат подоходного налога. В заявлении укажите свои персональные данные, такие как ФИО, паспортные данные, ИНН, адрес проживания и контактную информацию. Укажите также сумму дохода и удержанный подоходный налог за отчетный период.

После заполнения заявления, распечатайте его и подпишите. Отправьте заявление налоговому органу по месту вашей регистрации. Лучше отправить заявление заказным письмом с уведомлением о вручении, чтобы иметь подтверждение отправки.

Также необходимо приложить к заявлению копии документов, подтверждающих ваши доходы и удержанный налог. Это могут быть копии трудового договора, справки о заработной плате, выписки с банковских счетов и другие документы, подтверждающие факт получения доходов и уплату подоходного налога. Возможно, вам потребуется также предоставить документы, подтверждающие статус налогового резидента и право на получение вычета.

После получения заявления налоговый орган проведет проверку представленной информации. Если все документы заполнены корректно и имеются все необходимые подтверждающие документы, то вам будет начислен возврат подоходного налога. Сроки начисления могут варьироваться, но в общем случае составляют не более 3 месяцев с момента подачи заявления.

Важно помнить, что оформление заявления на возврат подоходного налога возможно только после окончания отчетного периода, за который вы хотите получить возврат. Например, если вы хотите получить возврат за прошлый год, то заявление можно подать с 1 января текущего года.

Сроки и порядок выплаты возвращаемого подоходного налога

Возврат подоходного налога с зарплаты, также известный как налоговый вычет (2-НДФЛ), происходит в соответствии с установленными законом сроками и порядком.

Сроки выплаты возвращаемого налога зависят от того, каким образом был осуществлен упрощенный налоговый вычет. Если вы выбрали возможность вернуть налог самостоятельно, то возврат должен быть произведен в течение 10 дней после предоставления необходимых документов в налоговую службу.

Если же вы предоставили работодателю заявление о возврате налога, то работодатель обязан вернуть вам налог в течение 60 дней со дня предоставления заявления и соответствующих документов.

Для получения возвращаемого налога необходимо представить налоговой службе следующие документы: заявление на возврат налога, подтверждающие документы о расходах, связанных с обучением, приобретением жилья и других видов вычетов, а также копию налоговой декларации.

В случае, если работодатель осуществляет выплату возвращаемого налога, вам необходимо предоставить работодателю такие же документы, как и налоговой службе, и также указать реквизиты банковского счета для перевода денежных средств.

Обратите внимание, что возврат подоходного налога возможен только при наличии права на получение налоговых вычетов, установленных законом.

В целом, порядок и сроки выплаты возвращаемого подоходного налога довольно просты и понятны, однако необходимо тщательно ознакомиться с требованиями и предоставленной информацией на сайте налоговой службы, чтобы избежать возможных ошибок и задержек при получении возвращаемого налога.

Как получить 13 процентов налогового вычета обратно?

Налоговый вычет в размере 13 процентов от заработной платы является одной из форм компенсации гражданам РФ. Однако не всем работникам изначально выплачивается этот вычет, так как работодатель осуществляет удержание данной суммы при выплате заработной платы налоговому органу. Чтобы получить обратно 13 процентов налогового вычета, необходимо выполнить несколько шагов.

- Соберите необходимые документы. Для возврата налогового вычета вам понадобятся: трудовой договор, табель учета рабочего времени или справка о доходах, справка 2-НДФЛ.

- Составьте заявление о возврате налогового вычета. В заявлении необходимо указать свои персональные данные, сумму дохода и уплаченного налога, а также причины запроса возврата.

- Подайте заявление в налоговую инспекцию. Лучше всего сделать это лично, но можно также отправить заявление по почте с уведомлением о вручении.

- Дождитесь рассмотрения заявления. Обычно налоговая инспекция рассматривает заявления о возврате налогового вычета в течение 3-х месяцев.

- Получите деньги на свой банковский счет. Если заявление о возврате налогового вычета будет удовлетворено, налоговый орган перечислит сумму вычета на указанный вами банковский счет.

Важно отметить, что возврат налогового вычета возможен только в случае, если сумма уплаченного налога превышает сумму налоговых вычетов. Если сумма налоговых вычетов превышает сумму уплаченного налога, то возврат не производится.

Особенности возврата налогового вычета работающим

Возврат налогового вычета с заработной платы (2-НДФЛ) – это возможность получить обратно часть уплаченного налога на доходы физических лиц. Данный механизм позволяет работникам снизить свою налоговую нагрузку и получить дополнительные средства.

Для того чтобы вернуть подоходный налог, работающему необходимо правильно оформить заявление на возврат, указав все необходимые реквизиты и размер планируемого вычета. В заявлении также следует указать основание для получения вычета, например, расходы на обучение, лечение или ипотечный кредит.

Однако стоит учитывать, что возврат налогового вычета не является автоматическим процессом. Работающий должен самостоятельно подготовить и подать заявление в налоговую инспекцию или через портал госуслуг. Заявление можно подать как до окончания календарного года, так и после его окончания, но не позднее 3-х лет со дня истечения налогового периода.

При подаче заявления на возврат налогового вычета работающему также следует учитывать ограничения в размере получаемого вычета. Максимальный размер вычета составляет определенную сумму, которая может изменяться каждый год. Кроме того, некоторые категории работников могут иметь право на дополнительные налоговые льготы или повышенные размеры вычета.

По итогам рассмотрения заявления на возврат налогового вычета работающий получает уведомление о начислении вычета и сумму, которую он может получить. Для фактического получения денежных средств работнику необходимо обратиться в налоговую инспекцию или указать реквизиты банковского счета для перечисления налогового вычета.

Что нужно знать о возврате подоходного налога в 2022 году

Возврат подоходного налога, удерживаемого с заработной платы, является важным механизмом для получения дополнительного дохода. В 2022 году действует возможность вернуть 13 процентов от заработка, удержанных как налог.

Для получения возврата необходимо налоговым резидентам РФ, получающим доход от работы, подать декларацию и предоставить соответствующие документы. Подача декларации может быть осуществлена как в электронном, так и в бумажном виде.

Основными документами, необходимыми для возврата налогов, являются: декларация формы 3-НДФЛ, трудовой договор, справка о доходах, а также подтверждающие документы о выплаченных налогах.

Важно отметить, что ряд категорий налогоплательщиков имеют право на дополнительные налоговые вычеты, что позволяет получить больший возврат налогового платежа. Для этого необходимо хорошо изучить действующее законодательство и обратиться к специалистам в данной области.

Возврат подоходного налога может быть осуществлен в течение определенного срока после подачи декларации. Ожидание возврата может занимать от нескольких месяцев до года. Для более оперативного получения возврата рекомендуется обращаться в налоговые органы с запросом о статусе обработки декларации.

Итак, возврат подоходного налога является одним из способов получения дополнительного дохода, однако требует предварительных подготовительных действий и изучения законодательства. Порядок возврата может зависеть от различных факторов, поэтому рекомендуется обратиться к специалистам для более детальной консультации.