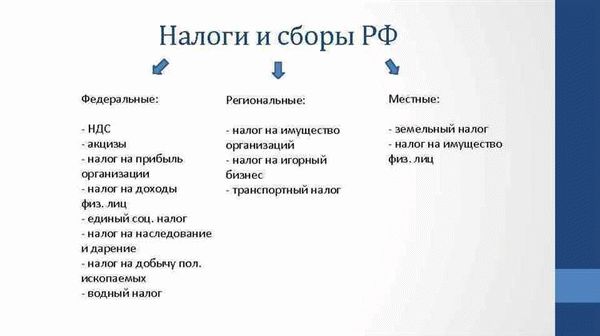

Налоги и сборы являются важной составляющей доходов государства. В России существуют различные виды налогов и сборов, включая федеральные, региональные и местные. Каждый из них имеет свои особенности и примеры использования.

Федеральные налоги и сборы являются одними из основных и применяются по всей стране. Они взимаются на федеральном уровне и направляются в бюджет Российской Федерации. Примерами федеральных налогов и сборов являются НДС, налог на прибыль организаций, акцизы и другие. Они регламентируются федеральными законами и применяются к всем субъектам Российской Федерации.

Региональные налоги и сборы применяются на территории отдельного субъекта Российской Федерации. Они взимаются на местном уровне и направляются в местные бюджеты. Примерами региональных налогов и сборов являются налог на имущество физических лиц, транспортный налог и плата за землю. Они регламентируются законодательством конкретного региона и применяются только в пределах этого субъекта России.

Федеральные налоги: основной источник доходов федерального бюджета

Федеральные налоги являются одним из основных источников доходов федерального бюджета. Они взимаются на территории всей страны, не зависимо от региональных особенностей. Примеры федеральных налогов включают налог на добавленную стоимость (НДС), налог на прибыль организаций и физических лиц, акцизы на товары определенных категорий.

Федеральные налоги имеют свои особенности, которые отличают их от региональных и местных налогов и сборов. Во-первых, они применяются на всей территории страны, поэтому их ставки и правила установлены на федеральном уровне, и все регионы и муниципалитеты должны следовать им. Во-вторых, федеральные налоги взимаются с целью формирования доходов федерального бюджета, который используется для финансирования федеральных программ и проектов.

Также важно отметить, что федеральные налоги и сборы оформляются и уплачиваются в соответствии с федеральным законодательством, и нарушение их уплаты может привести к административным и уголовным санкциям. Региональные и местные налоги и сборы, напротив, устанавливаются и управляются соответствующими региональными и муниципальными органами власти, в соответствии с их особенностями и потребностями.

Региональные налоги: формирование доходов региональных бюджетов

Региональные налоги и сборы являются важным источником доходов для региональных бюджетов. Они позволяют регионам независимо от федеральных доходов формировать свою финансовую базу и обеспечивать развитие своей территории.

Особенности региональных налогов заключаются в том, что они могут отличаться от федеральных налогов как по ставкам, так и по управлению. Например, региональные налоги могут быть более высокими или низкими, чем федеральные налоги, в зависимости от нужд конкретного региона. Также региональные налоги могут взиматься исключительно на территории данного региона и не применяться в других регионах страны.

Примерами региональных налогов могут быть налоги на имущество, землю, транспортные средства и туристический сбор. Эти налоги и сборы взимаются региональными органами власти и направляются на финансирование местных проектов и программ развития, а также на обеспечение функционирования регионального бюджета.

Формирование доходов региональных бюджетов на основе региональных налогов и сборов позволяет регионам стимулировать экономическое развитие, создавать новые рабочие места, улучшать инфраструктуру и повышать качество жизни населения.

Местные налоги: источник финансирования муниципальных нужд

Местные налоги являются одним из основных источников финансирования муниципальных нужд. В отличие от федеральных и региональных налогов, местные налоги взимаются на территории конкретного муниципалитета и направляются на его развитие и обеспечение комфортных жизненных условий для его жителей.

Примеры местных налогов включают налог на недвижимость, на землю, на транспортные средства и т.д. Особенностью местных налогов является их связь с конкретными объектами и ресурсами, на которые они взимаются. Например, налог на недвижимость взимается собственниками жилых и нежилых помещений, налог на землю — с землевладельцев.

Местные налоги также отличаются от федеральных и региональных налогов в своем распределении. В соответствии с законодательством, доходы от местных налогов остаются в муниципалитете, где они были собраны. Это позволяет местным властям самостоятельно определять приоритеты в развитии города или поселения и направлять собранные средства на решение конкретных проблем и задач.

Таким образом, местные налоги играют важную роль в финансировании муниципальных нужд и позволяют местным властям самостоятельно решать вопросы развития своего территории. Они являются особенными и важными инструментами для обеспечения благосостояния и улучшения жизненных условий жителей муниципалитетов.

Отличия между налогами и сборами

Налоги и сборы являются двумя основными формами обязательных платежей, которые граждане и организации должны вносить в бюджеты различных уровней — федеральный, региональный и местный. Однако, они имеют ряд особенностей и отличий друг от друга.

Налоги представляют собой обязательные платежи, которые граждане и организации должны уплачивать в соответствии с законодательством. Это основной источник доходов государственных бюджетов и предназначен для финансирования общественных нужд. Налоги имеют фиксированные ставки, которые устанавливаются в законодательном порядке и применяются ко всем налогоплательщикам. Примеры налогов включают налог на прибыль, налог на доходы физических лиц, НДС и другие. Они взимаются на федеральном, региональном и местном уровнях в зависимости от источника дохода и места его получения.

Сборы являются формой обязательных платежей, которые также уплачиваются гражданами и организациями, но по специфическим правилам и на определенные цели. Сборы взимаются за предоставление определенных услуг или возможностей, а также для покрытия расходов, связанных с регулированием определенных сфер деятельности. Например, это может быть плата за получение разрешений или лицензий, транспортные сборы или сборы за услуги коммунального хозяйства. Ставки сборов могут быть фиксированными или переменными и зависят от объема услуг, которые предоставляются или используются.

Таким образом, хотя налоги и сборы являются формами обязательных платежей, они имеют свои отличия. Налоги имеют фиксированные ставки и взимаются на федеральном, региональном и местном уровнях, в то время как сборы применяются для определенных услуг и зависят от их объема или стоимости. Оба этих вида платежей являются важным источником доходов для бюджетов, которые необходимы для финансирования различных нужд и функций государства.

Примеры налогов и сборов на федеральном, региональном и местном уровнях

Федеральные налоги:

- НДС (налог на добавленную стоимость) — налог, который взимается с оборота товаров и услуг;

- Подоходный налог — налог, который платят граждане с выплачиваемого им дохода;

- Акцизы — налоги, которые взимаются с определенных товаров, таких как алкоголь, табак, автомобили;

- Налог на прибыль — налог, который платят предприятия с полученной прибыли;

- Земельный налог — налог на владение, пользование и распоряжение земельными участками.

Региональные налоги:

- Налог на имущество физических лиц — налог на владение определенным имуществом;

- Транспортный налог — налог на владение и использование автотранспортных средств;

- Торговый сбор — налог на розничную торговлю, который взимается с продажи товаров и услуг;

- Местные налоги на имущество — налоги, которые могут взиматься местными органами власти на имущество физических и юридических лиц;

- Территориальный спросовый налог — налог на обращение с отходами.

Местные налоги и сборы:

- Земельный налог — местные органы могут взимать налог на владение, пользование и распоряжение земельными участками;

- Такса — это сбор, который взимается за предоставление определенных услуг, например, за разрешение на строительство;

- Рекламный налог — налог на размещение рекламы;

- Сбор за пользование коммунальными услугами — сбор, который взимается с жителей за использование коммунальных услуг, таких как вода, электричество, газ и т.д.;

- Плата за парковку — сбор, который взимается за парковку автомобилей на определенных территориях.

Каждый из этих налогов и сборов имеет свои особенности и регулируется соответствующими законодательными актами.