- Что такое нулевая декларация УСН и кому ее нужно сдавать

- Кто сдает нулевую декларацию и куда?

- Онлайн-подготовка декларации УСН

- Какой грозит штраф за не сдачу нулевой декларации?

- В какой срок надо подать нулевую декларацию?

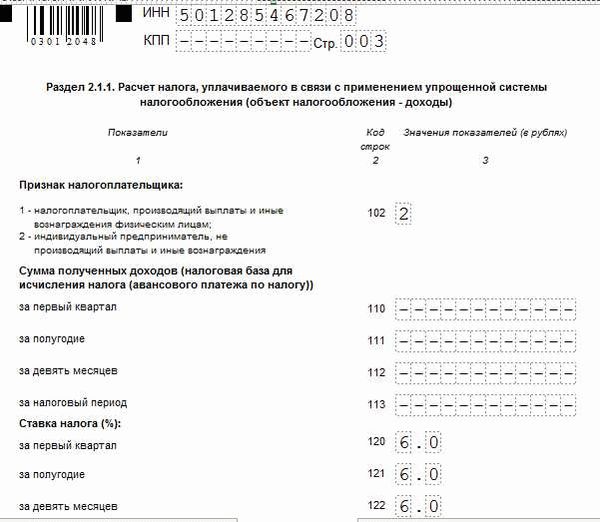

- Декларация для ИП без дохода: заполняем правильно

- Образец нулевой декларации УСН: кому и что нужно сдавать?

- Что будет, если не сдать нулевой отчет по УСН?

Для индивидуального предпринимателя, у которого отсутствует доход, очень важно знать, как правильно заполнить нулевую налоговую декларацию. Данная декларация несет информацию о том, что у предпринимателя не было доходов за определенный период. В статье дается подробное описание процесса заполнения такого отчета, чтобы ИП могли быть уверены в правильности своих действий.

Сдавать нулевую декларацию обязаны все ИП, у которых не было доходов. Для этого необходимо обратиться в налоговую инспекцию и получить бланк декларации. Важно заполнить все графы согласно требованиям ФНС. Есть специальная онлайн-подготовка декларации УСН, которая поможет ИП просто и быстро заполнить все необходимые данные. Также статья предоставляет образец нулевой декларации, который поможет ИП понять, какая информация нужна и в каком виде ее предоставлять.

Если ИП не сдаст нулевую декларацию по УСН, могут возникнуть серьезные проблемы. К примеру, предпринимателю грозит штраф, который может быть весьма значительным. Статья дает информацию о том, какой именно штраф предусмотрен за несданный отчет и как его можно избежать.

Кроме того, статья рассказывает, кому и в какую ФНС нужно сдавать нулевую декларацию. Она помогает ИП разобраться в сроках подачи отчета и объясняет, что делать, если индивидуальный предприниматель попадает под режим упрощенной системы налогообложения. Используя данную информацию, ИП смогут правильно заполнить и сдать свою нулевую декларацию, избежав негативных последствий и штрафов.

Что такое нулевая декларация УСН и кому ее нужно сдавать

Нулевая декларация УСН – это документ, который нужно сдавать индивидуальным предпринимателям (ИП), если у них отсутствуют доходы и расходы, подлежащие налогообложению по упрощенной системе налогообложения (УСН). Такая декларация позволяет ИП избежать штрафных санкций, предусмотренных законодательством.

Основная цель нулевой декларации УСН – информирование налоговых органов о том, что ИП не получал доходов и не осуществлял операций, влияющих на налоговую базу УСН. Таким образом, нулевая декларация подтверждает, что ИП соответствует условиям применения УСН и не подлежит налогообложению.

Для того чтобы сдать нулевую декларацию УСН, ИП должен заполнить специальную форму, предоставляемую Федеральной налоговой службой (ФНС). В декларации указываются данные о регистрации ИП, а также о том, что у него отсутствуют доходы и расходы, подлежащие налогообложению по УСН. Образец нулевой декларации можно найти на официальном сайте ФНС.

Нулевую декларацию УСН необходимо сдавать каждый год, даже если ИП не осуществлял предпринимательскую деятельность или не получал доходы. Срок подачи декларации определяется законодательством и может зависеть от категории ИП. За несоблюдение срока подачи нулевой декларации УСН может быть наложен штраф.

Кому нужно сдавать нулевую декларацию УСН? Этот обязательный документ должны сдавать все ИП, даже если они не получают доходы. Исключение составляют только те ИП, которые находятся на упрощенной системе налогообложения (ЕНВД) или на особом режиме налогообложения, при котором не предусмотрена подача деклараций.

Кто сдает нулевую декларацию и куда?

Нулевая декларация – это отчет, который подается при условии отсутствия доходов, затрат и обязательств налогоплательщика за отчетный период. Такое декларацию нужно сдавать в налоговую инспекцию по месту нахождения индивидуального предпринимателя.

Сдавать нулевую декларацию необходимо в случае, если ИП не осуществлял предпринимательскую деятельность, не получал доходов, не имел расходов и не был обязан платить налоги за отчетный период. Использование образца декларации УСН 2-НДФЛ – это обязательная процедура для тех ИП, у которых нет цели и возможности подтвердить свой неработающий статус.

Сдать нулевую декларацию можно как в форме бумажного документа, так и в электронном виде. Нулевая декларация подается в налоговую инспекцию по месту нахождения ИП, в соответствии с правилами оформления и сроками подачи, установленными налоговым законодательством.

Онлайн-подготовка декларации УСН

Для ИП, которые ведут учет по упрощенной системе налогообложения (УСН), подготовка и сдача декларации является обязательным этапом в налоговом процессе. Но что такое декларация УСН и кому нужно ее сдавать?

Декларация УСН — это документ, который содержит информацию о доходах и расходах ИП за определенный период. В случае, если у ИП в данный период не было доходов, следует сдать нулевую декларацию.

Чтобы сдать декларацию УСН, ИП нужно обратиться в налоговую службу, а именно в ФНС. Способы сдачи декларации могут быть разными — это может быть личное обращение в налоговую инспекцию, отправка документов по почте или использование электронного сервиса.

Современная технология предоставляет ИП удобную возможность подготовить декларацию УСН онлайн. Для этого можно воспользоваться специальными онлайн-сервисами, которые предоставляют возможность автоматической генерации декларации на основе предоставленных данных ИП. Такой подход позволит сэкономить время и упростить процедуру сдачи декларации.

Таким образом, онлайн-подготовка декларации УСН является удобным и эффективным способом для ИП, чтобы правильно оформить и сдать декларацию. Для этого нужно выбрать надежный сервис и предоставить все необходимые данные. Весь процесс может быть выполнен в несколько простых шагов, что позволит ИП избежать проблем с налоговой службой и потенциальными штрафами за несданную декларацию.

Какой грозит штраф за не сдачу нулевой декларации?

Декларация по Упрощенной системе налогообложения (УСН) представляет собой отчет об уплате налогов для индивидуального предпринимателя (ИП). В случае отсутствия дохода, ИП должен сдавать нулевую декларацию.

Нулевая декларация – это специальный вид отчетности, который подается в случае, если за отчетный период у ИП не было прибыли или убытка. Такое обязательство возникает независимо от того, была ли деятельность ИП фактически осуществлена или нет. Нужно сдавать нулевую декларацию, чтобы уведомить налоговую службу о том, что за данный период не было доходов и налоговых обязанностей.

Что может произойти, если ИП не предоставляет нулевую декларацию? В этом случае, налоговая инспекция имеет право применить к ИП штраф в размере 1000 рублей. Штраф размере 1000 рублей за несдачу нулевой декларации является минимальным и фиксированным.

Следует отметить, что штраф за несдачу нулевой декларации не зависит от суммы потенциальной налоговой задолженности или выручки ИП. Даже если у ИП нет доходов и налоговых обязанностей вообще, он все равно должен представить нулевую декларацию. Поэтому важно не забывать сдавать отчетность в срок, чтобы избежать штрафных санкций.

В какой срок надо подать нулевую декларацию?

Нулевая декларация по УСН (упрощенной системе налогообложения) – это особый отчет, который сдается налогоплательщиками, у которых за отчетный период отсутствуют доходы и расходы. Если в течение года индивидуальный предприниматель не осуществлял коммерческую деятельность и не получал доходы, он должен внести такую информацию в этот документ. В некоторых случаях сдать нулевую декларацию обязательное требование, иначе налоговая инспекция может наложить штраф.

Нулевую декларацию нужно сдавать тем ИП, которые находятся на упрощенной системе налогообложения и ведут учет по УСН. Но даже если ИП ведет учет по УСН, ей необходимо сдавать нулевую декларацию только в том случае, если отчетный период был таким, когда предприниматель не осуществлял предпринимательской деятельности и не получал доходы. Нулевую декларацию сдают ИП в ФНС (Федеральную налоговую службу) с помощью электронного сервиса «Мои налоги».

Для заполнения нулевой декларации необходимо знать, что такое УСН и какие условия нужно выполнить для сдачи данного отчета. Образец нулевой декларации можно найти на сайте ФНС или воспользоваться специальными онлайн-программами для подготовки деклараций по УСН. Сдавать нулевую декларацию следует в срок, указанный налоговым законодательством. Обычно отчетный период для упрощенной системы налогообложения составляет 1 квартал (3 месяца), а подачу декларации требуется выполнить в течение 30 дней после окончания этого периода.

Декларация для ИП без дохода: заполняем правильно

Декларация – это документ, который необходимо сдавать ИП, даже если у него отсутствует доход. Такое требование предъявляется всем предпринимателям, зарегистрированным на упрощенной системе налогообложения (УСН). Нулевая декларация представляет собой информацию о факте отсутствия доходов у ИП за указанный отчетный период.

Для сдачи нулевой декларации ИП должен знать, кому и когда ее нужно сдавать. Образец декларации можно найти на официальном сайте налоговой службы региона, в котором зарегистрирован предприниматель. Обычно нулевую декларацию сдают в ту же налоговую инспекцию, куда предприниматель обратился для регистрации своего ИП.

Заполнение нулевой декларации производится в соответствии с правилами УСН, поэтому важно знать, что такое УСН и какие данные должны быть указаны в декларации. При заполнении декларации следует указать регистрационные данные предпринимателя, наименование и номер налогового органа, сроки действия ИП, а также прочие сведения, которые могут быть требованиями налоговой инспекции.

Образец нулевой декларации УСН: кому и что нужно сдавать?

Нулевая декларация по УСН (упрощенной системе налогообложения) представляет собой документ, который должны подать индивидуальные предприниматели (ИП), если они не имели доходов за отчетный период.

Что такое нулевая декларация УСН? Это форма отчетности, которая содержит сведения о доходах, расходах и налоговых обязательствах ИП, но при этом все показатели являются нулевыми.

Кому сдавать нулевую декларацию УСН? Нулевую декларацию УСН нужно сдавать в налоговую инспекцию, в которой зарегистрирован индивидуальный предприниматель.

Образец нулевой декларации УСН для ИП:

| Наименование показателя | Нулевое значение |

|---|---|

| Доходы | 0 |

| Расходы | 0 |

| Налоговая база | 0 |

| Налоговая ставка | 0 |

В какой срок надо подать нулевую декларацию УСН? Нулевую декларацию нужно подать в налоговую инспекцию не позднее 30 апреля следующего года.

Штраф за несданный отчет: если ИП не предоставил нулевую декларацию в срок или предоставил неправильные сведения, он может быть обязан уплатить штраф в размере от 1000 до 5000 рублей.

Что будет, если не сдать нулевой отчет по УСН?

Нулевая декларация по УСН – это отчет, который должны сдавать предприниматели, не имеющие доходов за отчетный период. В таком случае, предприниматель обязан подать декларацию, указав нулевой доход и нулевую сумму налоговых обязательств.

Если предприниматель не сдает нулевой отчет по УСН, то ему грозят серьезные последствия. Во-первых, такое бездействие будет рассматриваться как нарушение налогового законодательства и может привлечь к административной ответственности. В этом случае предпринимателю будет наложен штраф.

Штраф за несданный отчет может быть достаточно высоким. В соответствии с налоговым кодексом, размер штрафа составляет от 1000 до 5000 рублей. Это зависит от того, кто является нарушителем: физическое лицо или организация.

Чтобы избежать наказания и штрафа, необходимо всегда сдавать нулевую декларацию по УСН в срок. Предприниматели, не имеющие доходов, все равно должны ежеквартально подавать такую декларацию в налоговую инспекцию. В случае изменения ситуации и начала получения доходов, такую декларацию можно будет изменить и указать реальные цифры.

Чтобы правильно заполнить нулевую декларацию, можно обратиться к образцу, который предоставляется на сайте ФНС. Там указаны все необходимые данные и инструкции по заполнению. Важно заполнить декларацию верно и аккуратно, чтобы избежать возможных ошибок и дополнительных проверок со стороны налоговой.