Авансовые отчеты — это документы, позволяющие бухгалтерам организовать учет авансовых платежей и предоплат в соответствии с требованиями законодательства. Поступление средств на предоставление услуг или покупку товаров зачастую происходит до фактического получения этих товаров или оказания услуг, поэтому важно четко определить порядок их учета. Для бюджетных организаций и предприятий существуют определенные правила, регулирующие проводки по авансовым отчетам с 2025 года.

Выставление счета-фактуры является первым этапом авансирования. Покупатель получает счет-фактуру от поставщика, на котором указаны стоимость товаров или услуг, а также сумма аванса, который необходимо оплатить. Для правильного учета авансов необходимо иметь все необходимые документы, включая договор, счет-фактуру и авансовый отчет.

Исчисление и предоставление авансовой платы может быть осуществлено по различным причинам. Например, это может быть необходимо для оплаты заказанных товаров или услуг, организации командировки сотрудников или выполнения предварительных работ на производстве. Полученная плата должна быть отражена в бухгалтерском учете в соответствии с требованиями законодательства.

Для проведения правильных бухгалтерских проводок по авансовым отчетам необходимо учитывать особенности учета авансовой платы как на стороне продавца, так и на стороне покупателя. Продавец должен отразить полученный аванс в учете предприятия, а покупатель — учесть факт предоставления аванса и сумму аванса на счетах бухгалтерского учета.

Проводки для бюджетников

Бюджетники должны учитывать авансирование от покупателю, полученной предоплаты или выставление счета-фактуры при организации заработной платы. Как организовать бухучет операций с авансами для бюджетников?

Для начала следует открыть счет в бухгалтерии для учета авансов, поступающих от покупателя. По факту поступления аванса на счет, проводка в бухгалтерском учете должна быть организована по счету «ДТ 51» (Дебит 51). Данный счет предназначен для учета полученной предоплаты.

Кроме того, авансирование для бюджетников связано с исчислением и учетом НДС. В случае получения аванса от покупателя, налоговая обязанность по оплате НДС возникает в момент получения средств. Следовательно, проводка должна быть сделана в соответствующем порядке — «ДТ 51 КТ 68-02» (Дебит 51, Кредит 68-02).

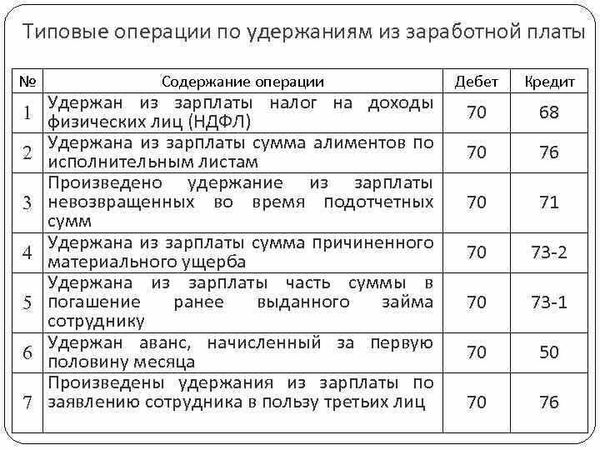

В дальнейшем, при организации заработной платы сотрудников бюджетников, необходимо будет выполнить следующие проводки в бухгалтерии: «ДТ 70» (Дебит 70) — поступление заработной платы на расчетный счет сотрудника, «КД 51» (Кредит 51) — учет авансов, выданных сотрудникам, и «ДТ 70» — учет остатка заработной платы по окончании отчетного периода.

Проводки для полученной предоплаты

Получение предоплаты является важным этапом в бухгалтерском учете, поскольку связано с авансированием средств для выполнения заказа. Для организования бухгалтерского учета по полученной предоплате необходимо выполнить набор проводок.

В первую очередь, необходимо провести проводку «Дебет 60 счет (Расчеты с покупателями и заказчиками)» и «Кредит 76 счет (Расчеты с разными дебиторами и кредиторами)» для отражения поступления аванса от покупателя.

Далее, проводка «Дебет 76 счет» и «Кредит 50 счет (Касса)» необходима для учета денежного перечисления полученной предоплаты.

При проведении проводок для полученной предоплаты, необходимо также учесть налоговые аспекты. Поэтому следующей проводкой будет «Дебет 68 счет (Расчеты по налогам и сборам)» и «Кредит 69 счет (Прочие расчеты по налогам и сборам)», чтобы отразить сумму НДС, уплаченного на полученную предоплату.

В случае, если предоплата была получена от бюджетных организаций или организаций с государственным участием, необходимо провести проводки с учетом особенностей бюджетного учета. В этом случае проводки будут связаны с соответствующими бюджетными счетами.

Важно также учесть, что проводки по полученной предоплате необходимо проводить согласно требованиям законодательства и правилам бухгалтерского учета, а также учитывать условия договора с покупателем.

Как организовать бухучет авансирования

Организация бухгалтерского учета авансирования полученной заработной платы требует следующих проводок. При поступлении суммы аванса, нужно провести запись в кредит счета-фактуры НДС. Для этого необходимо указать код NDS. После этого, можно провести запись в дебет счета «Аванс получен от покупателя», указав код покупателя.

Выставление счета-фактуры происходит после получения аванса. В этом случае основным документом будет являться платежное поручение, подтверждающее проведенные дебетовую и кредитовую операции. При выставлении счета-фактуры необходимо указать сумму аванса и произвести расчет НДС.

При отгрузке товара покупателю нужно провести проводку, указав в дебет счет «Аванс от покупателя» и в кредит счет 41 «товары». Если покупатель является бюджетником, нужно провести проводку также в кредит счета-фактуры НДС.

Исчисление и учет НДС при авансах осуществляется в соответствии с законодательством. При получении аванса от покупателя, необходимо исчислить и указать сумму НДС в счете-фактуре. Для этого при проведении расчетов по авансу необходимо использовать специальный код НДС.

Авансирование по заработной плате

Бухгалтерский учет авансов по заработной плате предполагает получение и выставление предоплаты работникам организации до фактического получения заработной платы. Аванс предоставляется для обеспечения текущих нужд работников до окончания отчетного периода.

Для проведения аванса необходимо осуществить следующие действия: определить сумму предоставляемого аванса для каждого работника, оформить документы (например, заявление на выдачу аванса), провести соответствующие проводки в бухгалтерском учете.

- Поступление денежных средств для аванса от покупателя организуется как предоплата по заказу или как авансовый платеж за товар или услугу.

- Выставление аванса на счет работника оформляется в виде авансового отчета или авансовой накладной. Этот документ указывает сумму аванса, цель его выдачи и сроки возврата.

- Полученная предоплата по заработной плате от покупателя должна быть зарегистрирована в учете как аванс.

- Для аванса на заработную плату проводки могут включать основные счета, такие как «Дебет 76 — Кредит 60» (для предприятий, осуществляющих производственную деятельность) или «Дебет 76 — Кредит 70» (для бюджетных организаций).

- При выдаче аванса работнику необходимо учитывать также налог на добавленную стоимость (НДС) и правила его исчисления и уплаты.

- Для бюджетников покупателю при организации аванса необходимо оформить счета-фактуры.

Таким образом, авансирование по заработной плате — неотъемлемая часть бухгалтерского учета, позволяющая организовать предоставление авансов работникам в соответствии с установленными правилами и провести соответствующие проводки.

Поступление предоплаты от покупателя

Поступление предоплаты от покупателя – это один из способов финансирования деятельности предприятия. Предоплата представляет собой сумму, уплаченную покупателем перед получением товара или услуги.

Изначально необходимо определить сумму предоплаты и ее исчисление. Общепринятой практикой является предоставление предоплаты в размере до 100% от стоимости товара или услуги. При этом необходимо учесть требования законодательства, в частности в отношении обязательного начисления НДС для бюджетников.

При поступлении предоплаты от покупателя необходимо организовать бухгалтерский учет. Сначала необходимо выставить счет-фактуру на оплату предоплаты, указав в нем все необходимые реквизиты и сумму.

После выставления счета-фактуры, проводки в бухгалтерии оформляются следующим образом: заработная плата поступает на счет предприятия, а сумма предоплаты счета-фактуры учитывается в пассиве баланса. Также необходимо учесть налоговые обязательства по отчислениям с полученной предоплаты.

Предоплата является формой авансирования платежей покупателю. Она может быть использована для финансирования текущей деятельности предприятия или использоваться для оплаты поставщиков услуг и товаров. В обоих случаях важно правильно организовать бухгалтерский учет и своевременно проводить соответствующие проводки в бухгалтерии.

Исчисление НДС с аванса и выставление счета-фактуры покупателю

Для организации авансирования покупателям в бухучете необходимо продуманно проводить проводки по приходу аванса и организовать правильное исчисление НДС с полученной предоплаты. В случае, если покупатель — это организация-бюджетник, следует учитывать особенности в плате НДС.

Исчисление НДС с аванса осуществляется на основании полученного счета-фактуры от покупателя. Для этого необходимо установить ставку НДС по предмету оплаты согласно действующему законодательству. Расчет исчисления НДС осуществляется путем умножения суммы аванса по каждому ставке на соответствующий процент НДС.

После исчисления НДС с аванса, следует выставить счет-фактуру покупателю с указанием итоговой суммы к оплате, включая сумму НДС. Счет-фактура должна быть правильно оформлена в соответствии с требованиями законодательства и содержать все необходимые реквизиты, включая информацию о поступлении аванса и его исчислении в НДС.