Расчет и анализ налоговой нагрузки являются важными показателями для оценки финансового состояния компании. Налоговая нагрузка представляет собой долю дохода, уплачиваемого в виде налогов, от общей суммы полученного предприятием дохода.

Данные о налоговой нагрузке позволяют сравнить уровень налогообложения различных компаний и отраслей экономики. В свою очередь, для расчета налоговой нагрузки необходимо знать основные понятия и формулы, а также учитывать все виды налогов, которые подлежат уплате.

Одним из основных показателей для анализа налоговой нагрузки является коэффициент рентабельности налогового платежа. Он вычисляется по формуле: коэффициент = общая сумма налогов / общая сумма дохода. Этот показатель позволяет определить, насколько эффективно предприятие использует свои доходы и сколько процентов от общей суммы дохода уходит на уплату налогов.

Низкая налоговая нагрузка может быть предпосылкой к развитию компании, однако она также может грозить ухудшением условий для социальной защиты и развития страны в целом. Расчет и анализ налоговой нагрузки позволяют оценить эффективность налоговой политики и выявить проблемные места в системе налогообложения, что необходимо для разработки оптимальных мер по улучшению финансового состояния предприятий и общего благосостояния общества.

Коэффициент нагрузки по налогам

Налоговая нагрузка для компании — это показатель, отражающий уровень налоговых платежей, которые предприятие осуществляет в рамках своей деятельности. Налоговая нагрузка определяется на основе данных о налоговых отчислениях и доходах компании.

Основные понятия, связанные с расчетом и анализом налоговой нагрузки, – это коэффициент нагрузки и показатель рентабельности налогообложения. Коэффициент нагрузки по налогам рассчитывается с использованием формулы, которая сравнивает сумму налоговых платежей компании с ее прибылью.

Для определения коэффициента нагрузки по налогам необходимо взять сумму налоговых платежей и разделить ее на прибыль компании. Его значение может быть как низким, так и высоким. Низкая нагрузка по налогам указывает на то, что компания платит меньше налогов в сравнении с ожидаемым уровнем. А высокая нагрузка по налогам может свидетельствовать о том, что компания платит больше, чем ожидается.

Сравнение коэффициента нагрузки по налогам с среднеотраслевым показателем позволяет судить о эффективности налогового планирования и использования налоговых льгот. Коэффициент нагрузки также можно использовать для сравнения разных компаний в одной отрасли или для анализа изменений по истечении времени.

Таким образом, коэффициент нагрузки по налогам является важным инструментом для оценки эффективности налоговых платежей компании. Его расчет позволяет получить данные о налоговой нагрузке и сравнить ее с другими видами показателей, такими как рентабельность или формула рентабельности налогообложения.

Формула для определения рентабельности компании

Рентабельность компании — это важный показатель, который характеризует эффективность ее деятельности и способность к получению прибыли. Для расчета рентабельности используется специальная формула, позволяющая определить, насколько успешно предприятие осуществляет свою деятельность.

Формула рентабельности предприятия имеет несколько видов, в зависимости от основных показателей, используемых для расчета. Одним из основных видов формулы является отношение чистой прибыли к выручке от продаж. Это позволяет оценить, сколько прибыли компания получает на каждые рубль выручки. Формула расчета рентабельности по данному показателю выглядит следующим образом:

Рентабельность = (Чистая прибыль / Выручка) * 100%

Также сравнение рентабельности компании с коэффициентом среднеотраслевого сравнения помогает судить о том, насколько эффективно работает предприятие в сравнении со средним показателем по отрасли.

Высокая рентабельность говорит о том, что предприятие успешно управляется, имеет эффективные бизнес-процессы и продуктивный персонал. Низкая рентабельность, в свою очередь, указывает на возможные проблемы и риски компании, грозящие убытками.

Тем не менее, понятие рентабельности не может быть оценено только по одной формуле. Для полного и точного анализа рентабельности компании необходимы данные по всем основным видам налоговой нагрузки, а также расчеты по другим основным показателям и формулам.

Основные понятия

Налоги – это обязательные платежи, которые предприятия и организации вносят в бюджет государства. Налоги являются важнейшим источником доходов государства.

Рентабельность – это показатель, который позволяет оценить эффективность использования активов предприятия и его финансовую устойчивость. Чем выше рентабельность, тем лучше.

Нагрузка — это сумма всех налогов, которые платит предприятие. Низкая налоговая нагрузка означает, что предприятие платит меньше налогов и имеет больше денег на развитие.

Расчет рентабельности проводится с помощью различных формул и показателей. Один из основных показателей – это коэффициент рентабельности, который рассчитывается по формуле: прибыль / выручка х 100%.

На основе полученного коэффициента рентабельности можно провести сравнение с среднеотраслевым показателем и оценить финансовую состоятельность компании.

Налогообложение – это система налогов, которые предприятие обязано уплачивать в соответствии с законодательством. Налогообложение может отличаться в зависимости от вида деятельности предприятия.

Определение налоговой нагрузки – это расчет суммы налогов, которые предприятие должно заплатить. Для расчета налоговой нагрузки используются данные о доходах и расходах компании.

Грозит низкая рентабельность и высокая налоговая нагрузка предприятию финансовыми проблемами и риском несостоятельности. Поэтому важно правильно рассчитывать и анализировать налоговую нагрузку предприятия.

Данные для расчета формулы и сравнение полученного показателя со среднеотраслевым

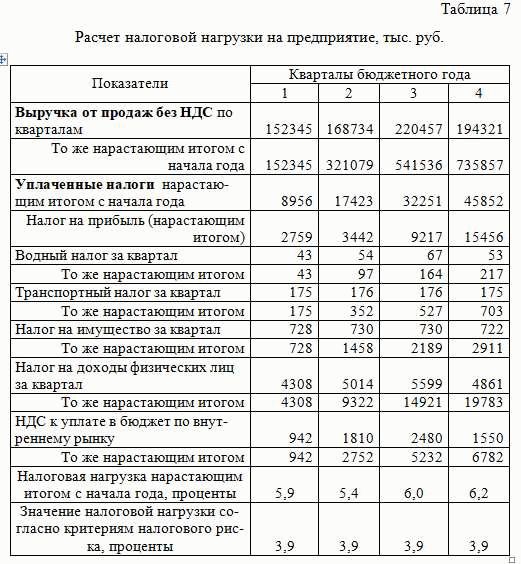

Для определения налоговой нагрузки на компании необходимо иметь данные по основным видам налогов и налогообложения. Это включает налог на добавленную стоимость (НДС), налог на прибыль, налог на имущество, социальные налоги и другие. При расчете налоговой нагрузки необходимо учитывать как их ставки, так и объем доходов и расходов компании.

И для расчета налоговой нагрузки можно использовать разные формулы, включающие коэффициенты, показатели рентабельности и другие факторы налогообложения. Один из основных показателей налоговой нагрузки – это отношение суммарных налоговых платежей компании к ее прибыли. Для сравнения уровня налоговой нагрузки компании со среднеотраслевым показателем необходимо знать данные и среднестатистические значения.

Со среднеотраслевым показателем можно сравнить полученную налоговую нагрузку компании и оценить, насколько она выше или ниже среднего уровня. Если показатель налоговой нагрузки компании выше среднеотраслевого, это может говорить о высокой налоговой нагрузке и возможных рисках для финансовой устойчивости компании. Если же показатель ниже среднего, это может указывать на низкую нагрузку и потенциальные преимущества.

Расчет формулы для определения налоговой нагрузки может включать не только данные по налогам, но и другие показатели, такие как выручка, себестоимость продаж, операционные расходы и другие. Формула может быть разной для разных компаний или ситуаций. Например, для расчета коэффициента налоговой нагрузки можно использовать следующую формулу:

Коэффициент налоговой нагрузки = (Сумма налоговых платежей / Прибыль) x 100%

Эта формула позволяет определить долю налоговых платежей в прибыли компании и сравнить ее со среднеотраслевым показателем налоговой нагрузки.

Формулы расчета по видам налогообложения

Расчет и анализ налоговой нагрузки предприятия является одним из ключевых аспектов планирования и оценки финансовой эффективности компании. В данном контексте важно сравнить данные о нагрузке налогами по видам налогообложения и определить, какие налоги оказывают наибольшее влияние на финансовое состояние компании.

Одним из основных понятий в этой области является показатель рентабельности, который определяется как отношение прибыли к выручке от продаж. Для расчета этого показателя используется формула:

Рентабельность = (Прибыль / Выручка) * 100%

Также важным показателем является коэффициент нагрузки налогам, который позволяет оценить долю налогов в структуре затрат компании. Формула для расчета этого показателя имеет следующий вид:

Коэффициент нагрузки налогам = (Сумма налогов / Выручка) * 100%

Сравнение полученного коэффициента нагрузки налогами с установленным среднеотраслевым показателем позволяет оценить, является ли нагрузка налогами для компании высокой или низкой. Если коэффициент выше среднеотраслевого, это говорит о высокой налоговой нагрузке и, возможно, о необходимости оптимизации налоговых платежей.

Чем грозит низкая нагрузка или рентабельность

Низкая налоговая нагрузка или рентабельность предприятия может негативно сказаться на его финансовом состоянии и будущем. Снижение этих показателей может привести к ряду проблем для компании, включая:

- Финансовые потери: Если налоговая нагрузка или рентабельность компании низкая, это означает, что компания заплатила меньше налогов или получила меньше прибыли, чем ожидалось. Это может привести к финансовым убыткам и затруднениям в виде нехватки средств для инвестиций в расширение бизнеса или развитие новых продуктов.

- Ухудшение имиджа: Компания со слабой налоговой нагрузкой или рентабельностью может быть рассмотрена как неэтичная или избегающая налоговые обязательства. Это может вызвать негативное отношение со стороны клиентов, партнеров и общественности, что может привести к потере доверия и ухудшению имиджа компании.

- Снижение конкурентоспособности: Если налоговая нагрузка компании ниже, чем у среднеотраслевых конкурентов, это может снизить ее конкурентоспособность. Конкурирующие компании могут предложить более низкие цены или лучшие условия сделок, используя высвобожденные средства от уплаты налогов, что может привести к потере клиентов и ухудшению финансовых результатов компании.

- Правовые последствия: Низкая налоговая нагрузка или рентабельность компании может привлечь внимание налоговых органов и вызвать проверку со стороны налоговых инспекторов. Если компания не сможет достаточно обосновать свое налоговое планирование и операции, это может привести к наложению штрафов и пени со стороны налоговых органов.

Таким образом, необходимо тщательно контролировать и анализировать налоговую нагрузку и рентабельность компании, следить за их изменениями со временем и применять эффективные стратегии налогового планирования для достижения оптимальных результатов.